铝月度报告:供需双弱下关注低库存与成本端支撑

来源:东证衍生品研究院

报告摘要

走势评级:铝:震荡

报告日期:2022年11月01日

★成本端:成本有小幅回落的压力,但空间有限

10月氧化铝企业大面积减产,西南地区电解铝产能的持续缩减以及复产不及预期令减产对价格的提振效果非常有限。11月氧化铝价格预计将继续弱势运行,不过随着行业亏损的加剧价格下方具有较强支撑。阳极价格短期存在小幅走弱的可能性,但空间预计有限。总体来看11月电解铝成本端或小幅下行,但总体回落空间比较有限。

★供给端:西南电力供应偏紧,电解铝增复产受阻

随着西南地区进入枯水期,水电供应进一步面临压力。四川地区多数电解铝企业复产目前处于暂停状态,预计水电供应将继续制约西南地区电解铝供应恢复,11月国内电解铝增复产计划不足30万吨,预计在明年汛期来临之前国内电解铝供给压力总体不大。海外供应持续减量,11月海外供应预计将延续边际小幅缩量态势。

★需求端:疫情及出口回落将对国内铝消费造成拖累

1-10月国内铝消费累计同比增长约1.4%。从数据上来看进入金九银十后,在汽车、基建的拉动下国内的消费总体表现是有些超出市场预期的。尽管11月国内需求在大量政策的呵护下存在小幅修复的动力,但进入秋季后疫情的问题将令国内需求增速面临很大不确定性,同时外需的下滑是大概率事件,总体来看11月国内铝下游需求预计将小幅走弱。

★投资意见与建议

从基本面来看11月国内电解铝行业将延续供需双弱的局面,铝锭库存将在低位运行。成本端电力、氧化铝以及阳极价格都相对刚性,即便阶段会有一些回调,但幅度也不会很大。总体来看成本端的刚性以及低库存将在短期对铝价形成较强支撑。不过由于消费总体疲弱,因此价格向上阻力较大。铝价的下行压力则更多的来自于宏观以及中长期面临的供应过剩压力。总体来讲,我们认为11月铝价将以震荡走势为主,短线可以考虑轻仓波段操作,中长期则可以逢高布局一些空单。

★ 风险提示:

国内疫情超预期。

报告全文

1

成本端:成本有小幅回落的压力,但空间有限

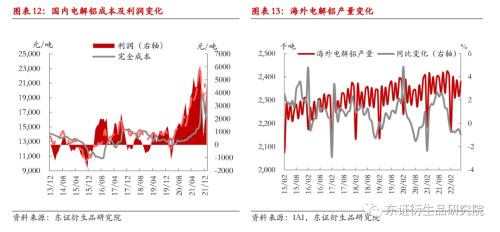

10月国内电解铝产能加权平均成本为17940元/吨,环比上涨139元/吨,同比下降1373元/吨。10月行业平均利润为496元/吨,环比下降319元/吨,同比下降3279元/吨。行业经营成本上升,同时利润水平下降,企业经营状况进一步恶化,行业亏损产能占比超过40%。

原料端铝土矿价格依然坚挺,10月国产铝土矿均价423元/吨,较上月小幅上涨1.5元/吨,仍维持历史高位。海外矿价环比基本持平同样维持高位。9月国内铝土矿进口821.4万吨,同比-1%,1-9月累计进口9475万吨,累计同比+16.3%。受雨季季节性影响,几内亚矿石发运受阻,印尼矿进口量的下滑与政府限制有关。随着雨季的逐渐结束,几内亚矿石发运预计逐步恢复,但印尼出口依然受到政府干预,对出口配额管制严厉,预计出口数量维持偏低水平。10 月份国产矿由于大会的召开环保趋严供应继续收紧。11月进入采暖季后,矿石开采依然紧张,预计国内矿石供应将继续维持偏紧态势,几内亚供应的季节性恢复令海外矿石紧张程度有所放缓,11月全球矿石价格预计小幅回落,不过下跌相对有限。

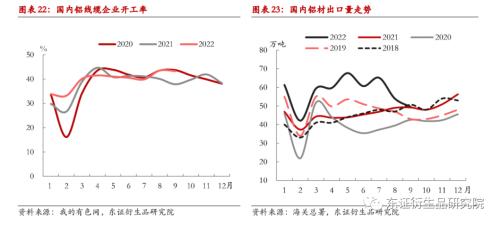

9月国内氧化铝产量为671.7万吨,同比增加12.2%,1-9月国内氧化铝产量为5828.7万吨,同比增加8.6%。9月国内氧化铝企业运行产能为8025万吨,环比增加10万吨。9月国内氧化铝企业开工率为83%,环比下降0.6%。10月国内氧化铝(山西地区)均价为2773元/吨,环比下降86元/吨,同比下降1350元/吨。10月澳大利亚氧化铝FOB均价为312.9元/吨,环比降低32美元/吨,同比下降167美元/吨。从高频数据及跟踪情况来看,10月国内氧化铝运行产能进一步下行,总计减产规模超400万吨,主要集中在山西以及河南地区。增产则只有山东东鲁渝博创一家,增产数量为80万吨。10月氧化铝运行产能环比下降超300万吨。10月国内氧化铝行业加权成本约2800 元/吨,较 9 月份下降 50元/吨。北方氧化铝成本压力比较大,山西与河南地区成本均在3000元/吨附近。大面积的亏损是氧化铝企业减产的直接原因,从需求侧来看西南地区电解铝产能的持续缩减以及复产不及预期令氧化铝行业的集中减产对价格的提振效果非常有限。在不求不振的背景下,11月氧化铝价格预计将继续弱势运行。

综合来看11月电解铝成本端或小幅下行,但总体回落空间比较有限,行业成本预计维持在17500元/吨左右运行。

2

供给端:西南电力供应偏紧,电解铝增复产受阻

截至10月底国内电解铝运行产能4055.7万吨,较9月底增加33万吨,较去年同期增加225.3万吨。9月国内电解铝产量329.03万吨,同比+4.1%,1-9月累计产量3002.5万吨,同比+3.6%。9月海外电解铝产量为230.4万吨,同比-0.6%。

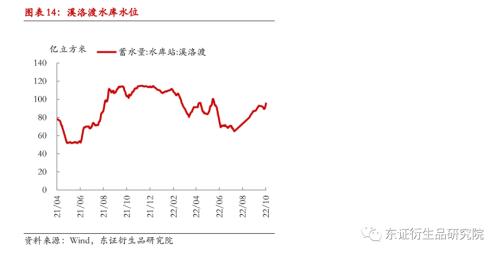

10月国内电解铝减产主要来自云南地区,总计减产约30万吨。供应恢复则来自于内蒙、广西以及四川地区,总计复产约53.5万吨,其中主要复产贡献来自于四川。最近西南地区即将进入枯水期,水电供应进一步面临压力。从溪洛渡水电站水位来看,虽然较8月低点已经明显回升,但依然不及去年同期。四川地区多数电解铝企业复产处于暂停状态,预计水电供应将继续制约西南地区电解铝供应恢复,11月国内电解铝增复产计划不足30万吨,供应端压力较小,预计在明年汛期来临之前国内电解铝供给压力总体不大。海外方面,德国Neuss铝厂以及斯洛文尼亚Talum铝厂进一步推进减产进程,运行产能分别降至10万吨和1万吨左右。海外供应持续减量,不过减产规模相对有限。11月海外供应预计将延续边际小幅减量态势。

3

需求端:疫情及出口回落将对国内铝消费造成拖累

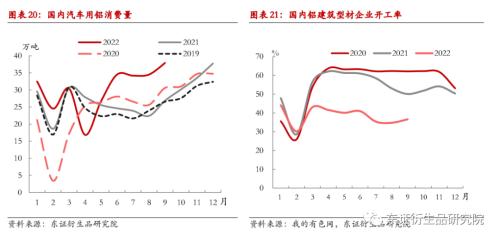

9月国内电解铝消费量约341.6万吨,同比+5.4%,1-9月消费量累计约3039.8万吨,累计同比+1.0%。根据模型测算1-10月国内铝消费累计同比+1.4%。从数据上来看进入金九银十后,国内的消费总体表现是有些超出市场预期的。分行业来看,随着高温天气的褪去以及保交楼等政策的推进,国内地产铝需求有小幅的回暖,不过近期随着河南、佛山地区近期疫情管控加严,对相关企业开工形成一定影响,此外四季度北方地区不少工程项目接近停工,北方加工企业开工率或受此有一定影响,预计11月份地产消费总体将延续偏弱走势。线缆企业开工持续维持在较好水平,四季度电网招标情况相对平稳,预计11月企业开工将有一定韧性。汽车产销过去几个月得益于政策推动产销显著恢复尤其新能源汽车的快速增长对相关用铝拉动依然明显。在铝材出口利润下滑以及外需走弱的背景下,铝材出口数量下滑较为明显,随着外需的进一步恶化,预计铝材出口数量可能存在进一步走弱的风险。总体来看,国内需求在大量政策的呵护下存在小幅修复的动力,但进入秋季后疫情的问题将令国内需求增速面临很大不确定性,同时外需的下滑是大概率事件, 11月国内铝下游需求预计将小幅走弱。

4

投资建议

铝价在万八附近已经震荡了许久,从基本面来看11月国内电解铝行业将延续供需双弱的局面,铝锭库存将在低位运行。成本端电力、氧化铝以及阳极价格都相对刚性,即便阶段有一些回调,但幅度也不会很大。总体来看成本端的刚性以及低库存将在短期对铝价形成较强支撑。不过由于消费总体疲弱,因此价格向上阻力较大。铝价的下行压力则更多的来自于宏观以及中长期面临的供给过剩压力。

总体来讲,我们认为11月铝价将震荡走势为主,短线可以考虑轻仓波段操作,中长期则可以逢高布局一些空单。

5

风险提示

国内疫情超预期。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26