纯碱平衡表推演,供需宽松格局清晰显现

来源:广发黄埔荟

报告摘要

从平衡表推演的结果来看,四季度到明年一季度供需格局逐渐趋于宽松,其实年底到一季度的库存压力显现只是纯碱累库的开局,随着5、6月份远兴天然碱入市,天量供应增量之下,纯碱供应过剩的格局将彻底打开。所以,从去年开始支撑纯碱偏强的“供需紧平衡”的逻辑将不复存在,年底至明年一季度累库推理成立,累库幅度则取决于玻璃冷修进度。通过对烂尾房屋面积的测算,“保交付”也不足以消化当前的玻璃库存,所以过剩无需质疑。

参考今年三季度及去年四季度纯碱的下跌行情,除了宏观转弱、浮法压制外,也有光伏玻璃阶段性供应过剩,产线点火进度不及预期的利空加持,明年光伏行业可能受到配套储能紧缺的限制,所以需谨慎看待光伏这一基本面变量。

综上,在供需趋于宽松的格局下,预计纯碱的价格重心将逐渐下移。尽管短期供需格局较好,但期货盘面交易预期,在预期明确走弱之下,盘面已经先于现货反应,长线看纯碱价格难言乐观,建议逢高布局空单。

正文

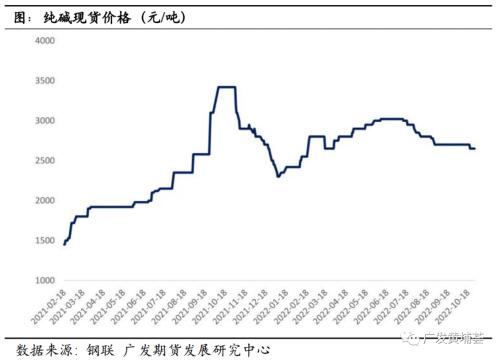

行情回顾

纯碱盘面在下半年经历较长时间的横盘震荡,01主力在2200-2400点位反复波动,此时的盘面对于先前的多空逻辑均已消化完毕,多空双方进入博弈阶段,波动多取决于中下游补库、供给端缩减等短期驱动。9月下旬,玻璃厂节前补原料库存,库存持续去化,盘面迎来一波250个点左右的反弹。节后虽然去库还在持续,纯碱供需结构偏紧,但纯碱厂主动降价,盘面重新转为交易长线空头逻辑。

长线偏空的逻辑例如:玻璃行业持续去产能,光伏点火兑现不及预期,纯碱行业年底至明年的新增产能,以及四季度出口转弱预期等等。本文将从平衡表的角度详细盘一盘。

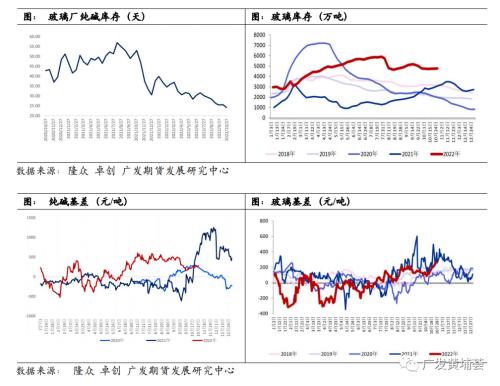

纯碱厂节后主动降价

纯碱厂在极低库存的背景下主动降价,引人深思。当前纯碱企业总库存31.7万吨,从年初180万吨库存高位持续去库,下半年以来纯碱厂一直保持极低库存,但节后主动降价50-100元/吨。对此我们分析如下,在未来供需结构趋于宽松的背景下,纯碱厂更愿意保持低库存,通过价格调节掌控库存变化的主动权。此外,当前纯碱的利润水平在整个大宗商品中依然偏高,氨碱法利润850元/吨,联碱法双吨利润高达1280元/吨。观察当下的纯碱月间结构,可以清晰的看到近月合约价格逐月高于远月,在back结构下,纯碱厂保住现有利润维持低库存是极为明智的做法。

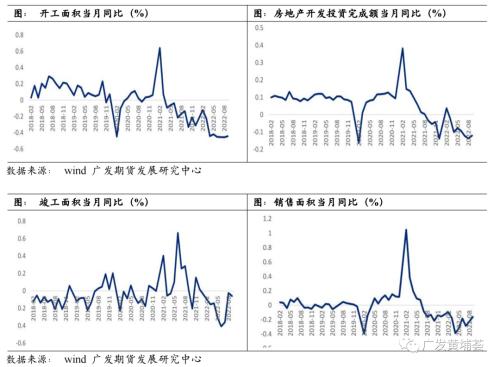

地产延续低迷

分析纯碱绕不开它的下游玻璃,玻璃的颓势源自终端地产行业的低迷,如今金九银十已过,地产依然未看到明显转暖的迹象。

从国家统计局公布的9月地产数据来看,竣工、销售面积单月降幅收窄,但好转甚微,同比19.9%和16.2%的降幅依然较大,在降按揭利率等政策刺激下销售好转微弱,还远谈不上复苏。新开工、开发投资单月降幅略有收窄,降幅分别较上月收窄1.3%和1.7%,虽然单月降幅收窄,但三季度的累积降幅仍在扩大,且在去年低基数下仍然下降明显。开发投资额是地产行业的前端数据,代表开发商对后市的市场信心,从数据反馈来看,投资额长期持续下滑意味着后期新开工的房屋数量将大幅减少,那么后市较长一段时间玻璃的需求将骤减。

从周度高频数据来看,周度销售及玻璃深加工订单也印证下行趋势还未结束,投资复苏仍需时间,企业融资渠道尚不通畅。

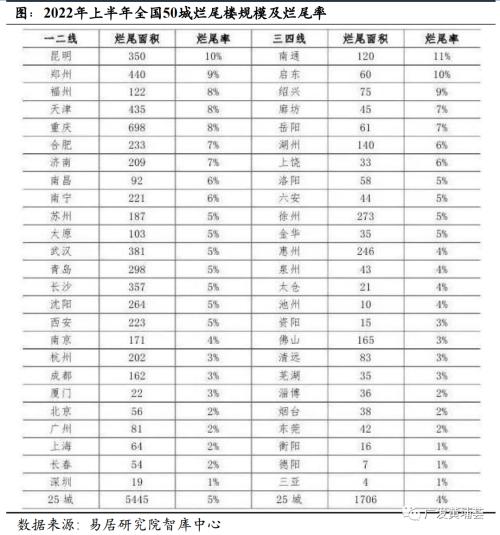

保交付所需玻璃推算

前期市场对于今年保交楼政策下的竣工回补有一定期待。结合易居研究院根据271份、50城的停贷告知书的研究,全国重点50城烂尾建筑面积7151万平方米, 25个一二线城市城市烂尾率5%,25个三四线城市烂尾率4%,随着城市数量增加,这两类城市烂尾率有进一步下降可能,约等于4.5%和3.5%。另外,全国房地产市场中,一二线城市体量35%,三四线65%,按此权重计算,22年全国住房市场烂尾率3.85%,对应烂尾面积为2.31亿平方米。

我国房屋窗地比平均值为20%左右,即100平米的房子窗户面积为20平上下。普通住宅通常采用6mm双层白玻,部分一线城市高端住宅采用三玻四腔或四玻三腔,三四线城市低端住宅或毛坯交付存在单层玻璃,这里我们采用平均值双层玻璃计算。

由此,计算可得所需玻璃:2.31亿平方米*0.2*2=9240万平方米,即2310万重箱。根据卓创口径当前玻璃企业库存6137万重箱,即实现全部保交楼所需的玻璃也不足当前累库库存的40%。如果所有的保交楼计划在一年内陆续完成,结合当前玻璃产能,以及近一年新开工数据所对应的未来竣工面积,玻璃依然无法形成有效去库。

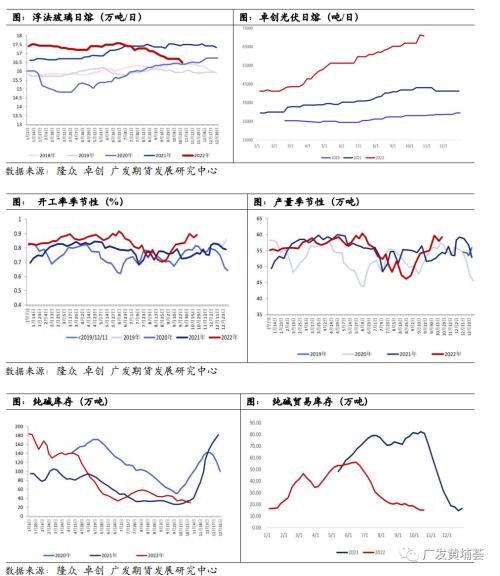

浮法去产能进程推算

玻璃供应过剩格局下,去产能是唯一解,只是去产能的节奏不太确定。从今年下半年以来的玻璃冷修进度来看,7月共冷修6条产线,8月冷修3条,9月冷修7条,10月冷修6条,总共去产能超过1万吨日熔,去化接近7%。当前16.2万吨左右的日熔水平仍然处于较高位置,部分玻璃厂先前对于金九银十的旺季需求有一定预期,但时至今日,金九银十已过,旺季不旺已是事实,近期不乏只有3、4年窑龄的产线冷修。未来3-5年将继续处于房地产下行周期,玻璃企业在繁荣时期扩张生产,如今危机出现后下游需求大幅收缩玻璃行业将面临产能出清,过剩产能淘汰或是一个漫长的过程,市场可能不会看到产线冷修的集中爆发,但陆续的产能去化最终回归供需平衡是大概率会发生的,玻璃行业已经走上逐渐去产能的道路。

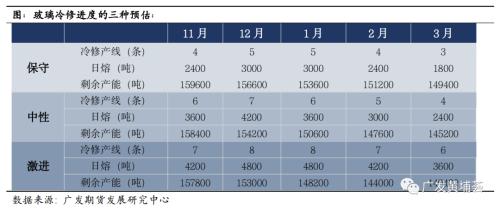

我们对玻璃产线冷修分为保守、中性、激进三种情况进行预测,如下:

光伏点火进程推算

光伏的强预期从去年二季度开始提振纯碱价格,去年将纯碱价格推上3500高点,但四季度点火兑现不及预期也同样让纯碱跌落神坛。今年上半年光伏点火兑现程度高于去年,整体兑现程度达到50%,但在浮法拖累的背景下,光伏的兑现情况较好也无法支撑纯碱价格的上涨。今年三季度开始,点火进度同样也出现了不及预期的情况。

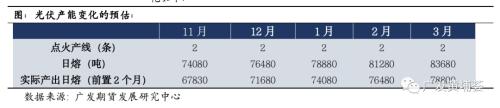

先前市场对于四季度的计划点火统计大概有1.5万吨,但实际兑现程度保守估计3-4成,即5000~6000万吨。2023年的点火计划,根据国内在建超白压延玻璃生产线数据统计,2022计划点火但未点火以及2023年计划点火的产线总日熔量大概有5.7万吨。此外,还有意向投建的生产线数据统计,2023年可能建设完毕有点火计划的总日熔大概有3-4万吨,该部分有的项目已经开工,有的还未开工,不确定性更高。

因此,较难准确预估光伏的点火兑现情况,结合去年和今年的兑现率,以及明年光伏行业可能受到配套储能紧缺的限制,我们客观预估明年兑现率30%-40%,即日熔2.5-3万吨左右的兑现。进度按照每月2条平铺,产能变化如下:

平衡表推演——宽松格局逐渐显现

纯碱的两大下游浮法和光伏的需求推演如上文,除此之外,纯碱下游还包括出口、以及轻碱的需求。今年由于地缘政治的原因,北美碱和土耳其碱的出口运输受到一定影响,所以利好我国纯碱出口,今年二、三季度纯碱的出口表现十分出色,月出口量高达20万吨上下。后市随着北美、土耳其外运碱的问题得到解决,预计四季度以后出口将高位回落,我们在平衡表推演中取的数值是16wt/m。轻碱下游需求虽分散但较为稳定,主要构成有洗涤制品、小苏打、氧化铝、玻璃容器等,整体受宏观的影响小幅波动,近年来碳酸锂的需求增长较为明显,拉动一定量的轻碱需求,我们在轻碱的需求推算中给出了该部分的一定增量,同时也结合宏观影响对轻碱传统需求部分做了一定调整。

供应方面,纯碱行业今年底至明年一季度将有120万吨左右的新增产能,包含安徽红四方20万吨,连云港德邦60万吨,重庆湘渝20万吨,河南骏化20万吨。此外,远兴能源天然碱一期产能提升至500万吨,接近当前纯碱产能的1/6,因此,介时天然碱的入市势必会对纯碱原本的供需格局产生非常大的影响,或会淘汰部分氨碱法装置。

综上,我们给出从11月至明年一季度的纯碱供需平衡表,如下

整体来看,如果玻璃产线冷修进度按照我们“中性”的假设发展,那么11月开始,纯碱的供需格局将趋于宽松,库存开始累库,至明年3月底累库15万吨左右,累库幅度50%;即便按照“保守”的假设发展,纯碱未来供需格局也偏宽松,同样呈现累库,至3月底累库幅度23%;若按照“激进”的假设发展,累库幅度将十分明显,尤其在12月以后随着冷修产线逐渐增多,供应端又有新增产能的投放,明年一季度的库存压力十分明显,累库幅度76.7%。因今年中游贸易商库存极低,所以不会形成类似去年四季度负反馈下贸易商大量抛货的情况,故今年四季度不会看到上游厂家斜率非常大的累库。

总结及展望

由于平衡表只推演到明年一季度,所以库存压力的显现其实才刚刚开始,随着5、6月份远兴天然碱入市,天量供应增量之下,纯碱供应过剩的格局将彻底打开。所以,从去年开始支撑纯碱偏强的“供需紧平衡”的逻辑将不复存在,短期来看四季度供需格局将逐渐趋于宽松,至明年一季度累库推理成立,累库幅度将取决于玻璃冷修进度,玻璃厂对于冷修的心态随时间推移也在逐渐发生转变,从起初的排斥冷修,到目前逐渐接受,随着亏损的时间越来越久,从近期冷修的产线中不乏看到窑龄仅3-4年的产线。结合未来地产端情况,地产前端投资、开工数据腰斩,对应未来的玻璃需求也较为悲观。在地产下行周期下,玻璃行业去过剩产能是一定要经历的,只能通过去产能来逐渐实现供需平衡,所以我们大概率会看到未来一段时间冷修将遵循我们推演的“中性”或“激进”的进度进行。

玻璃的去产能进程中对纯碱的需求逐渐减少,作为重质纯碱最大的下游对其价格将形成主导性影响,虽然有光伏产线的新增需求,但强预期下一但点火进度不及预期,那么利多则转为利空。参考今年三季度及去年四季度纯碱的下跌行情,除了宏观转弱、浮法压制外,也有光伏玻璃阶段性供应过剩,产线点火进度不及预期的利空加持,明年光伏行业可能受到配套储能紧缺的限制,所以需谨慎看待光伏这一基本面变量。

综上,在供需趋于宽松的格局下,预计纯碱的价格重心将逐渐下移。尽管短期供需格局较好,但期货盘面交易预期,在预期明确走弱之下,盘面已经先于现货反应,长线看纯碱价格难言乐观,建议逢高布局空单。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26