东亚前海证券:给予江淮汽车增持评级

东亚前海证券有限责任公司倪华近期对江淮汽车进行研究并发布了研究报告《第三季度营收上升,商用车业务继续承压》,本报告对江淮汽车给出增持评级,当前股价为12.88元。

江淮汽车(600418)

事件

公司发布 2022 年三季报,前三季度实现营业总收入 276.01 亿元,同比减少 10.38%;实现归属于上市公司股东的净利润-7.84 亿元,同比减少 502.26%。第三季度实现营业总收入 97.88 亿元,同比上升 17.03%;实现归属于上市公司股东的净利润-0.72 亿元,同比增加 74.65%。

核心观点

受行业因素影响,商用车业务压力较大。前三季度受疫情、物流等因素影响,公司商用车板块业务整体承压。根据中汽协数据,前三季度国内商用车销量整体同比下降 34.19%,其中重型货车销量同比下降40.74%。根据公司产销数据,前三季度公司商用车销量为 155804 辆,同比下降 27%。其中重型货车销量为 9413 辆,同比下降 70.49%。乘用车不断起量,公司盈利能力边际改善。公司当前积极发展乘用车业务,根据公司产销数据,前三季度公司乘用车销量为 21.59 万辆,同比增长 17.93%。其中轿车前三季度销量为 4.28 万辆,同比增长130.57%;纯电动乘用车销量为 13.70 辆,同比增长 52.11%。从盈利能力上来看,公司的盈利能力边际改善明显。Q3 单季度公司毛利率为8.42%,同比增长 0.73pct;净利率为-0.69%,同比收窄 2.90pct。随着公司对乘用车板块的持续投入,公司的盈利能力或将继续改善。

深化外部合作,公司长期成长确定性高。公司积极与外部伙伴加深合作,有望打开新的成长空间。与蔚来合作方面,公司与蔚来于 2021年 5 月签署战略合作框架协议,计划在 2021 年至 2024 年继续生产蔚来车型,并将把年生产能力扩大到 24 万辆。与大众汽车集团合作方面,公司与大众共同成立的合资公司预计在 2025 年产量可达 25 万辆,2029年达到 35-40 万辆,对应 2025/2029 年收入增量分别为 300/500 亿元。

投资建议

随着公司发力新能源乘用车以及积极探索发展新模式,我们持续看好公司成长空间。我们预计 2022/2023/2024 年公司的营业收入分别为524.67/624.94/716.04 亿元,归母净利润分别为 2.13/5.07/6.83 亿元,EPS分别为 0.10/0.23/0.31 元,基于 2022 年 10 月 31 日收盘价 12.88 元计算,对应的 PE 分别为 131.98/55.48/41.21X,维持“推荐”评级。

风险提示

经济超预期波动;原材料成本大幅上行;转型效果不及预期。

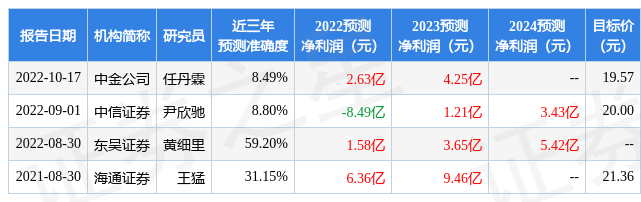

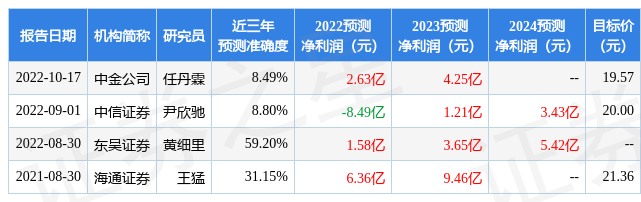

证券之星数据中心根据近三年发布的研报数据计算,东吴证券黄细里研究员团队对该股研究较为深入,近三年预测准确度均值为59.2%,其预测2022年度归属净利润为盈利1.58亿,根据现价换算的预测PE为184。

最新盈利预测明细如下:

该股最近90天内共有5家机构给出评级,买入评级2家,增持评级3家;过去90天内机构目标均价为19.79。根据近五年财报数据,证券之星估值分析工具显示,江淮汽车(600418)行业内竞争力的护城河良好,盈利能力较差,营收成长性较差。财务可能有隐忧,须重点关注的财务指标包括:有息资产负债率、应收账款/利润率、经营现金流/利润率。该股好公司指标0.5星,好价格指标1.5星,综合指标1星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由证券之星根据公开信息整理,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56