天风策略:又是至暗时刻,大家怎么看市场

摘要

核心结论:

我们的观点,三个关键词:曙光乍现、隧道很长、国产替代

曙光乍现:300非金融股债收益差经过1年半的消化,终于来到了反应非常悲观预期的-2X标准差,同时9月开始中长期贷款没有进一步恶化了,因此我们不再看空了。

隧道很长:考虑疫情反复、地产问题、中美库存周期仍然在高位,经济和市场的底部都可能比较长,对应中国经济的三大β,金融、消费、港股继续磨底。

国产替代:核心推荐与总量经济关系不大的偏内需的品种,主要代表就是国产替代(信创、半导体、军工、医疗器械、工业机床)。

客户的观点:9、10月连续降仓,认为新低的客户比例大幅提升;虽然新能源调整,但仍然很看好;看好TMT、军工、出行链条的客户明显增加;虽然半导体、医药反弹,但仍然不太看好。

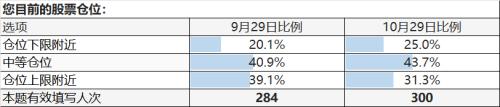

1、10月仓位上限附近的投资者继续降低仓位,连续两个月仓位下降。仓位下限附近略有上升,占比由20.1%上升至25.0%;中等仓位占比由40.9%上升至43.7%,而仓位上限附近占比由39.1%下降至31.3%。

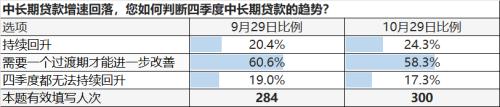

2、市场对四季度中长期贷款增速的回升更加乐观,背后原因可能是9月社融再度超预期回升,企业部门中长期贷款增速明显上升。(1)9月社融增速10.6%(一致预期10.4%,前值10.5%),较上月上升0.1个百分点,主要在于政策性金融工具发力,银行加快信贷投放;(2)中长期贷款余额增速增长明显,由10.1%上升至10.4%。结构上看,企业中长期贷款多增6540亿,结构明显改善。

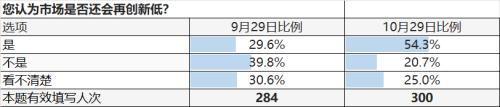

3、市场悲观情绪蔓延,认为市场还会创新低的投资者比例超过五成,这与国庆节前市场分歧较大形成鲜明对比。认为市场还会创新低的投资者比例大幅上升,由29.6%增加至54.3%;而认为市场不会创新低的客户占比由39.8%大幅下降至20.7%,市场预期更加悲观。

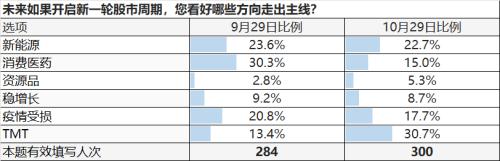

4、看好TMT的投资者比例大幅上升,占比30.7%位列第一,这或许与报告重点强调国家安全,近期主线【国产替代、自主可控】涨幅较好相关。可能受到白酒的拖累,看好消费医药的比例较上月大幅下降;稳增长和资源品仍是最少人看好的方向。TMT(30.7%)>;新能源(22.7%)>;疫情受损(17.7%)>;消费医药(15.0%)>;稳增长(8.7%)>;资源品(5.3%)。

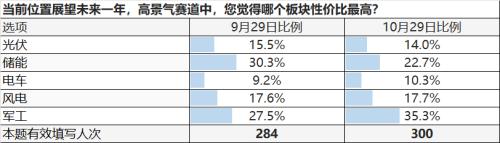

5、军工代替储能成为最看好的方向。看好储能的投资者占比由30.3%下降至22.7%;看好风电的占比基本不变。军工(35.3%)>;储能(22.7%)>;风电(17.7%)>;光伏(14.0%)>;电车(10.3%)。

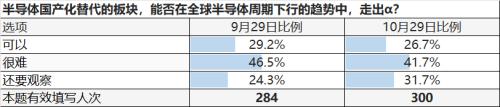

6、7-9月逐步形成半导体国产替代很难走出α的一致预期,但半导体10月中以来的反弹,使得部分投资者又进入还要观察的犹豫状态。整体来看,绝大部分的投资者(4成比例)仍认为半导体国产化替代的板块很难走出α。认为很难的占比由38.8%(7月)→39.0%(8月)→46.5%(9月),在7-9月逐步形成一致预期 ,但是由于月中以来半导体的反弹,部分认为很难走出α的投资者又进入还要观察的犹豫状态。但整体来看,绝大部分的投资者(4成比例)仍认为半导体国产化替代的板块很难走出α。

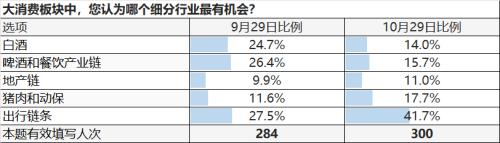

7、大消费板块的市场观点较为一致,看好出行链条的投资者最多,占比41.7%;其次是啤酒和餐饮产业链,占比15.7%;地产链有所提升,由9.9%→11.0%;而白酒大幅下降,由24.7%→14.0%,可能与近期白酒股价大幅下跌有关。

8、医药指数受医疗器械国产替代化逻辑的带动,在10月迎来上涨,看空医药的投资者大幅减少,转而认为医药仅是补涨。10 月问卷调查结果较9月,认为医药板块没有机会的投资者占比大幅下降,由17.3%→6.3%,此前看空医药的这批投资者转而认为医药仅是补涨。自从7月该问题出现在问卷后,无论行情怎么波动,总有6成以上的投资者认为医药是战略底部,中长期看好医药的那批投资者始终比较坚定。

01

机构客户仓位如何?

10月问卷调查结果较9月,仓位上限附近的投资者继续降低仓位,连续两个月仓位下降。仓位下限附近略有上升,占比由20.1%上升至25.0%;中等仓位占比由40.9%上升至43.7%, 而仓位上限附近占比由39.1%下降至31.3%。

02

中长期贷款增速略有回落,您如何判断四季度中长期贷款的趋势?

根据最新问卷结果,市场对四季度中长期贷款增速的回升更加乐观,背后原因可能是9月社融再度超预期回升,企业部门中长期贷款增速明显上升。认为四季度中长期贷款都无法回升的客户占比由19.0%小幅下降至17.3%;认为中长期贷款的回升还需要一个过渡期的客户占比也由60.6%下降至58.3%;认为中长期贷款增速将会持续回升的客户占比明显增加,由20.4%增加至24.3% 。(1)9月社融增速10.6%(一致预期10.4%,前值10.5%),较上月上升0.1个百分点,主要在于政策性金融工具发力,银行加快信贷投放;(2)中长期贷款余额增速增长明显,由10.1%上升至10.4%。结构上看,企业中长期贷款多增6540亿,结构明显改善。

03

您认为市场是否还会再创新低?

市场悲观情绪蔓延,认为市场还会创新低的投资者比例超过五成,这与国庆节前市场分歧较大形成鲜明对比。认为市场还会创新低的投资者比例大幅上升,由29.6%增加至54.3%;而认为市场不会创新低的客户占比由39.8%大幅下降至20.7%,市场预期更加悲观。

04

未来如果开启新一轮股市周期,哪些方向可能走出主线?

根据最新问卷调查结果,看好TMT的投资者比例大幅上升,占比30.7%位列第一,这或许与报告重点强调国家安全,近期主线【国产替代、自主可控】涨幅较好相关。可能受到白酒的拖累,看好消费医药的比例较上月大幅下降;稳增长和资源品仍是最少人看好的方向。TMT(30.7%)>;新能源(22.7%)>;疫情受损(17.7%)>;消费医药(15.0%)>;稳增长(8.7%)>;资源品(5.3%)。

05

当前位置,哪些高景气赛道性价比更高?

根据最新问卷结果,军工代替储能成为最看好的方向。看好储能的 投资者占比由30.3%下降至22.7%;看好风电的占比基本不变。军工(35.3%)>;储能(22.7%)>;风电(17.7%)>;光伏(14.0%)>;电车(10.3%)。

06

半导体国产化替代的板块,能否在全球半导体周期下行的趋势中,走出α?

7-9月逐步形成半导体国产替代很难走出α的一致预期,但半导体10月中以来的反弹,使得部分投资者又进入还要观察的犹豫状态。整体来看,绝大部分的投资者(4成比例)仍认为半导体国产化替代的板块很难走出α。认为很难的占比由38.8%(7月)→39.0%(8月)→46.5%(9月),在7-9月逐步形成一致预期 ,但是由于月中以来半导体的反弹,部分认为很难走出α的投资者又进入还要观察的犹豫状态。但整体来看,绝大部分的投资者(4成比例)仍认为半导体国产化替代的板块很难走出α。

07

大消费板块中,最看好哪些细分?

根据最新问卷结果,大消费板块的市场观点较为一致,看好出行链条的投资者最多,占比41.7%;其次是啤酒和餐饮产业链,占比15.7%;地产链有所提升,由9.9%→11.0%;而白酒大幅下降,由24.7%→14.0%,可能与近期白酒股价大幅下跌有关。

08

医药持仓几乎历史最低,如何看待医药板块的机会?

医药指数受医疗器械国产替代化逻辑的带动,在10月迎来上涨,看空医药的投资者大幅减少,转而认为医药仅是补涨。10月问卷调查结果较9月,认为医药板块没有机会的投资者占比大幅下降,由17.3%→6.3%,此前看空医药的这批投资者转而认为医药仅是补涨。自从7月该问题出现在问卷后,无论行情怎么波动,总有6成以上的投资者认为医药是战略底部,中长期看好医药的那批投资者始终比较坚定。

风险提示:

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56