基金2022Q3分析:科创板配置比例提升

摘要

投资要点

1、板块配置:整体仓位回落,科创占比上升

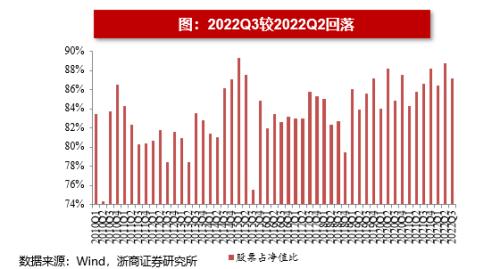

从仓位水平来看,截至2022年9月30日,包括开放式和封闭式在内的普通股票型基金和偏股混合型基金的股票总仓位达87.13%,较2022Q2回落1.66%。

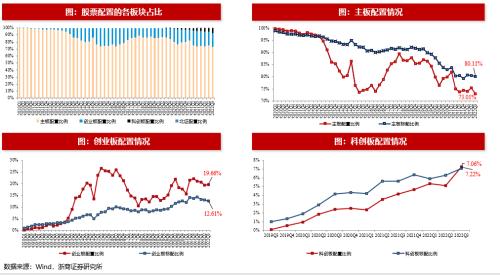

从板块配置来 看,与2022Q2相比,科创板配置比例从5.10%升至7.22%,首次实现超配,超配比例0.15%。

2、前十大个股:集中度再回落,港股占比下降

2022年三季度,主动权益类基金前十大重仓股为:贵州茅台、宁德时代、泸州老窖、五粮液、山西汾酒、美团-W、隆基绿能、迈瑞医疗、药明康德、爱尔眼科。

从持仓集中度看,前十大重仓股占比由2022Q2的24.1%降至22.0%,集中度回落。

3、行业配置:加仓国防交运,减仓医药电新

就申万二级行业来看,2022Q3白酒II、光伏设备、半导体、医疗器械、房地产开发、航空设备II、软件开发的配置比例相较于2022Q2有所提升,而电池、医疗服务、能源金属配置比例降低。前十大行业配置比例合计51.5%,相较于2022Q2的53.4 % ,配置集中度有所回落。

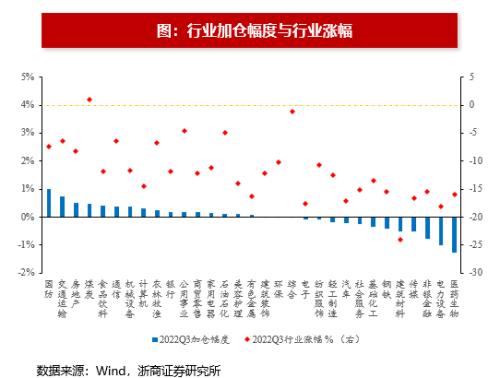

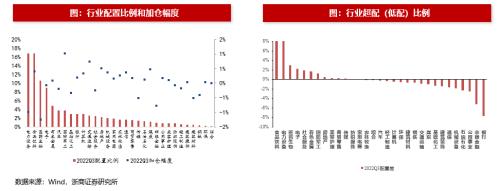

就申万一级行业来看,2022Q3国防、交通运输、房地产等板块加仓幅度最大,医药生物、电力设备、非银金融等板块则减仓幅度最大。

相比行业标配来看,2022Q3食品饮料和电力设备仍然是超配比例最高的行业,银行和非银金融低配最显著。

风险提示:

1、基金持仓分析基于重仓股的统计结果,反映信息不够全面。 2、基金配置风格发生较大变化。

正文

1、板块配置

1.1股票仓位和板块配置:整体仓位回落,科创占比上升

关于统计样本的说明

在基金选择范围上,我们选取了开放式和封闭式在内的普通股票型基金和偏股混合型基金,截至2022年10月26日晚,整体披露率约为100%。基于2022年4月6日深交所主板与中小板合并正式实施,本篇主板数据均为合并后数据,历史回溯同步。

股票仓位较2022Q2回落,科创配置比例上升

从仓位水平来看,截至2022年9月30日,包括开放式和封闭式在内的普通股票型基金和偏股混合型基金的股票总仓位达87.13%,较2022Q2回落1.66%。

从板块配置来看,与2022Q2相比,科创板配置比例从5.10%升至7.22%,首次实现超配,超配比例达0.15%;主板配置比例下降,自75.45%将至73.01%,低配7.10%;创业板配置比例上升,自19.29%微升至19.66% ,超配7.05%;北证配置比例微降,自0.15%降至0.11%,低配0.11%。

1.2股票仓位和板块配置:整体仓位回落,科创占比上升

2、前十大个股

2.1前十大个股:集中度再回落,港股占比下降

从基金前十大重仓股来看,相较于2022年二季度,迈瑞医疗、爱尔眼科配置比例上升进入前十大重仓股,原有前十大中的贵州茅台、泸州老窖、山西汾酒、药明康德配置比例进一步上升,宁德时代、五粮液、美团-W、隆基绿能配置比例有所下降。

从持仓集中度看,前十大重仓股占比由2022Q2的24.1%降至22.0%,集中度回落。

3、行业配置

3.1前十大行业:配置集中度下降

就申万二级行业来看,2022Q3白酒II、光伏设备、半导体、医疗器械、房地产开发、航空设备II、软件开发的配置比例相较于2022Q2有所提升,而电池、医疗服务、能源金属配置比例降低。

从配置比例的绝对值来看,前十大行业配置比例合计51.5%,相较于2022Q2的53.4% ,配置集中度有所回落。

3.2.1行业配置:加仓国防交运,减仓医药电新

申万一级行业来看,2022Q3国防、交通运输、房地产等板块加仓幅度最大,医药生物、电力设备、非银金融等板块则减仓幅度最大。

就行业涨幅来看,2022Q3煤炭逆势上涨,与机构加仓较为匹配;建筑材料、电力设备、传媒、医药生物等板块则跌幅居前,与机构减仓基本匹配。

3.2.2行业配置:电力设备和食品饮料持续超配

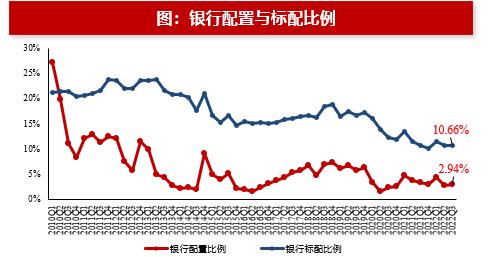

相比行业标配来看,2022Q3食品饮料和电力设备仍然是超配比例最高的行业,银行和非银金融低配最显著。

就行业配置比例来看,2022Q3居前的行业依然是电力设备、食品饮料、医药生物、电子。

3.3金融地产:银行和地产上升,非银下降

银行配置比例自2.76%上升至2.94%,低配7.72%。

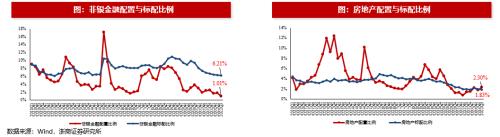

非银金融配置比例自1.78%下降至1.01%,低配5.20%。

房地产配置比例自1.78%上升至2.30%,超配0.47%。

3.4.1 周期类:有色微升,钢铁和化工下降

有色金属配置比例自4.71%上升至4.80%,超配1.65%。

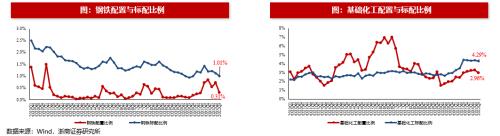

钢铁配置比例自0.72%下降至0.31%,低配0.70%。

基础化工配置比例自3.29%下降至2.96%,低配1.33%。

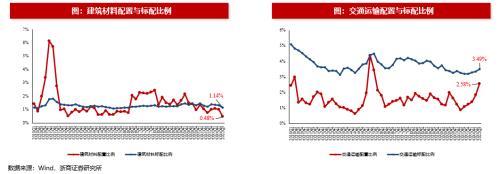

3.4.2 周期类:交运上升,建材下降

建筑材料配置比例自1.00%下降至0.48%,低配0.66%。

交通运输配置比例自1.85%上升至2.58%,低配0.91%。

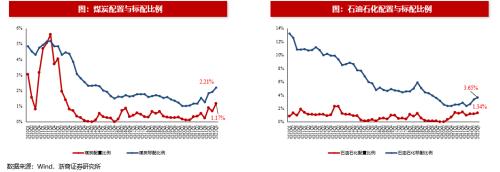

3.4.3 周期类:煤炭和石油上升

煤炭配置比例自0.69%上升至1.17%,低配1.04%。

石油石化配置比例自1.23%上升至1.34%,低配2.31%。

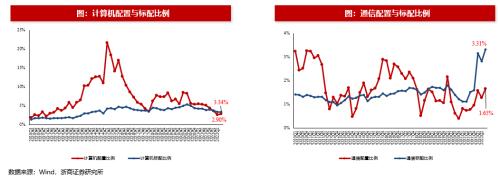

3.5.1 TMT类:计算机和通信上升

计算机配置比例自2.57%上升至2.90%,低配0.44%。

通信配置比例自1.28%上升至1.65%,低配1.66%。

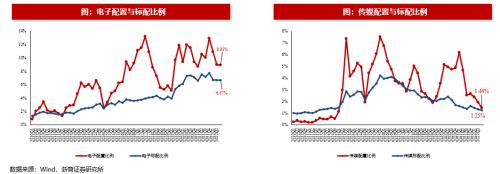

3.5.2 TMT类:电子和传媒下降

电子配置比例自9.00%下降至8.93%,超配2.26%。

传媒配置比例自1.96%下降至1.44%,超配0.19%。

3.6.1 大消费类:食饮微升,社服和医药下降

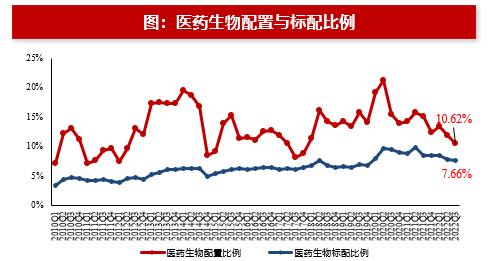

医药生物配置比例自11.88%下降至10.62%,超配2.96%。

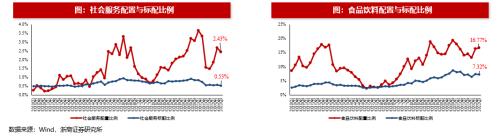

社会服务配置比例自2.67%下降至2.43%,超配1.90%。

食品饮料配置比例自16.37%上升至16.77%,超配9.45%。

3.6.2 大消费类:商贸微升,轻工和汽车下降

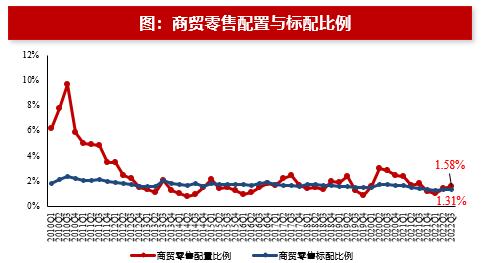

商贸零售配置比例自1.40%上升至1.58%,超配0.27%。

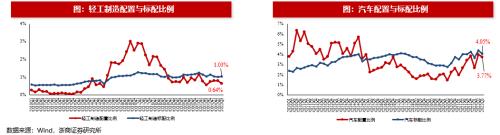

轻工制造配置比例自0.81%下降至0.64%,低配0.39%。

汽车配置比例自3.97%下降至3.77%,低配0.28%。

3.6.3 大消费类:家电上升,纺服微降

家用电器配置比例自1.76%上升至1.91%,超配0.09%。

纺织服饰配置比例自0.87%下降至0.79%,超配0.11%。

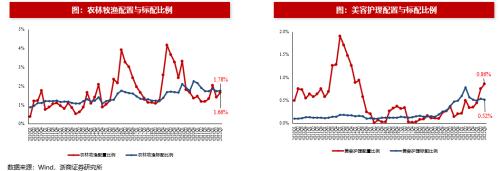

3.6.4 大消费类:美护上升,农业下降

农林牧渔配置比例自1.41%上升至1.66%,低配0.12%。

美容护理配置比例自0.75%上升至0.86%,超配0.34%。

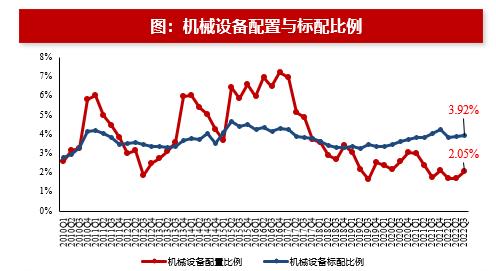

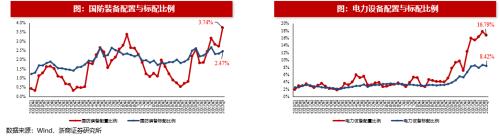

3.7 制造业:国防和机械上升,电力设备下降

机械设备配置比例自1.68%上升至2.05%,低配1.87%。

国防装备配置比例自2.72%上升至3.74%,超配1.27%。

电力设备配置比例自17.77%下降至16.79%,超配8.37%。

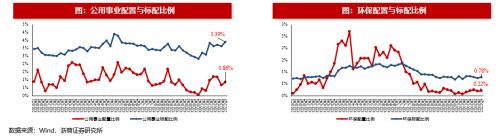

3.8 其他:公用事业上升,建筑和环保微升

建筑装饰配置比例自0.46%上升至0.49%,低配1.47%。

公用事业配置比例自0.68%上升至0.86%,低配2.53%。

环保配置比例自0.19%上升至0.22%,低配0.56%。

4、风险提示

基金持仓分析基于重仓股的统计结果,反映信息不够全面。

基金配置风格发生较大变化。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47