天弘基金联合蚂蚁理财智库发布指数基金洞察报告 揭秘指数投资奥秘!

10月24日晚间,“直面投资困境,寻踪未来机遇”暨2022《指数基金投资者行为洞察报告》发布会通过直播形式在全网召开。值中国指数基金20周年之际,天弘指数基金用户数也突破3000万,作为致力于持续拓展指数基金业务的团队,天弘基金和蚂蚁理财智库联合推出《指数基金投资者行为洞察报告》(下简称《报告》),汇集了3000万指数投资者的经验与教训,通过多重维度客观分析和呈现用户行为,希望从天弘指数基金的全量用户数据来窥斑见豹,洞见指数投资用户行为规律。

今年以来市场频繁波动,投资好比“雾天开车”,此时发布的《报告》,有望成为投资者的理性投资参考、震荡市“自救手册”,也被大家称为“小蓝书”。负责该报告数据分析的天弘大数据中心负责人郑林贵表示,“越是在这种弱势的行情下,我们越是要保持清晰的头脑来好好分析、复盘。”

如是金融研究院院长管清友对“小蓝书”如此评价道,“如果我们要做投资,专业的学习是绕不开的”,“多看一看这样的报告,无论是拿纸质的报告,还是在我们投教平台上去看一看” 。他结合自己的投资体会分享道,“你学习不一定能赚到钱,甚至也可能亏钱,如果你不学习,大概率是要亏钱,而且可能要亏大钱。”

“不要盲目投资,一定要先学习”

为什么基金赚钱但基民不赚钱?不同市场环境是否要调整投资策略?长期投资真的有效吗?这些都是投资者普遍关注的问题,天弘基金通过对真实用户行为的分析,尝试找到科学的答案。

《报告》发现,指数基金涨幅高并不意味着用户赚钱。例如天弘中证食品饮料指数基金区间涨幅达145%,用户的平均年化收益率却不到2%,原因在于用户短期能机智抓住低买高卖的机遇,但却容易在趋势行情下追涨杀跌,高点入场、低点恐惧,最终导致收益不佳。而另一些拥有耐心、坚守能力圈的投资者,在大盘价值风格型基金如天弘中证红利低波动100上获得了平均年化11.12%的较优回报(时间区为:2019.01.01-2022.08.31),尽管该指数基金的整体涨幅并不特别高:自2019年初至2022年8月31日之间涨幅为29.24%。

(注:以上数据引用自《报告》,基金业绩数据仅供参考,详情请⻅风险提示中的基金历史业绩或者基⾦定期报告;②年化收益率=平均收益率*(365/⽤户平均持有天数)。)

另外,《报告》也通过分析历史数据得出结论:在进行“长期投资”的同时,也要顺应经济周期和市场环境,把握适度的投资期限,例如3-5年就是比较合适的。数据显示,投资3-5年的收益率和正收益概率更高:分别为17.6%和 80.3%。

郑林贵表示,“我们不只是告诉用户说要长期投资,而是更加切合用户实际的投资环境,告诉用户在不同的市场环境下,不同的投资策略哪一种更优。”

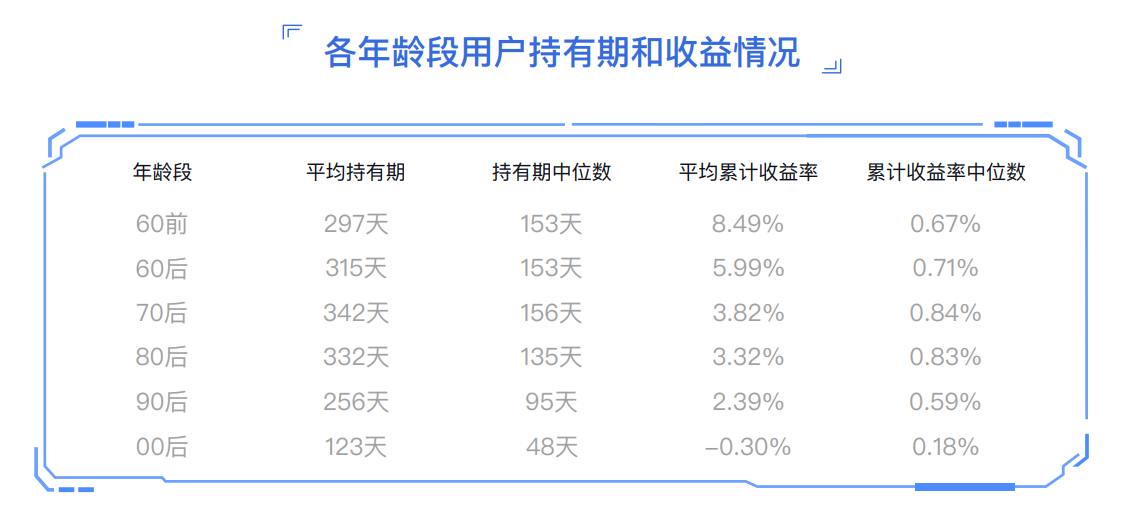

除了以上结论,《报告》还揭示了许多深藏在千万用户之间的指数基金投资规律,例如不同年龄用户投资行为特点、牛人有哪些投资秘籍、在弱市行情下应该如何操作等等。

以人为镜,可以明得失。在管清友看来,《报告》的结论印证了不少自己的投资经验,他进一步对投资者提出了建议:“投资要克服人性的弱点,特别是年轻投资者,尽管这个是极其困难的。”

他还再次强调,“不要盲目投资,一定要先学习,千万不要听各种奇迹。” 针对买基金,他建议道,要相信专业的学习和专业的机构,一定要避免用股民炒股票的方式去买基金、高抛低吸,“这个大概率会很惨”。

中国银河证券研究院策略团队负责人杨超看完报告后表示,“不光适合入门指数投资的小白投资者,对一部分进阶的投资者也是有参考价值的。”

戳此获取《报告》全文

市场困境不断,后市展望如何?

今年以来,大幅度加息、地区冲突、公共卫生事件等多重因素叠加,中下游的需求承压,让市场宛如坐上了过山车,不少投资者希望知道,后市如何展望?

中国银河证券研究院策略团队负责人杨超提示投资者要首先放大视角,关注时代背景。“最近各类新闻上有一些高频词汇,比如说高质量发展,新发展格局,推进改革等等,未来我们国家将面临新的发展机遇,尤其是国产替代、科技创新具有非常重要的意义。我们要试图解决卡脖子一些关键技术问题,并对信息技术安全提出了新要求。”

“从中期来看,我们未来四五年内安全问题大概率还是受关注的,比如粮食安全、信息安全、国防等等;短期来看我们还是比较关注衣食住行,可以适当的关注一些具有稳健收益的消费品,比如食品饮料,生物医药等等这些必选消费行业。

天弘基金高级产品经理李云洁也提到了科技创新驱动这个关键词,她表示,“2000年到2010年,中国资本市场回报最好的是金融、地产、石油、化工这些,再从2010年拉到去年底的话,这些行业的回报都很不好了,回报最好的变成了食品饮料、信息技术和新能源这些行业。可以说资本市场的回报是非常真实的,反映了中国经济和政策导向的变化。”

天弘基金整个产品布局其实与之非常契合,比如说在新一代信息技术方面,我们就布局了电子、芯片,生物技术方面,我们布局了生物医药,还有光伏和新能源、新材料、高端装备制造等等。”

以上两位嘉宾均认为,今年四季度到明年上半年,中小盘风格的走势会优于大盘风格,成长股也会优于价值股,而等到小盘股和成长股持续修复之后,大盘蓝筹股和价值股或将迎来新的收益机会。其中李云洁尤其提到了生物医药:“今年挺多行业都挺困境的,可以反转的行业也很多,我们现在这个阶段最看好的是生物医药板块。”

那么在当前的大背景下,如何进行资产配置更恰当呢?天弘基金指数与数量投资部总经理杨超认为,和美国不同,随着中国经济新旧动能转换,产业变迁比较快,各个行业在不同的时间段都会诞生出来一些龙头公司。“所以我们经常提到结构化机会,在这样的实际投资环境中,中国的行业指数基金、主题型的指数基金要更为发达。”“指数基金我是非常喜欢,我相对来讲属于风险厌恶性,会配一些稳健型的产业,同时又有一些增长比较快但波动比较大的产业,同时还得有跨市场的行业的配置。

杨超进一步指出,“第一,投资本身是一个非常专业的事情,要把钱交给专业的投资人;第二,建议大家谨慎加杠杆;第三,如果自己不够专业,可以去做定投,做长期的定投,后面会发现你的收益可能会非常的丰厚。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47