英特尔:左手卖资产、右手裁员,换帅自救能成吗?

英特尔于北京时间 2025 年 4 月 25 日上午的美股盘后发布了 2025 年第一季度财报(截止 2025 年 3 月),要点如下:

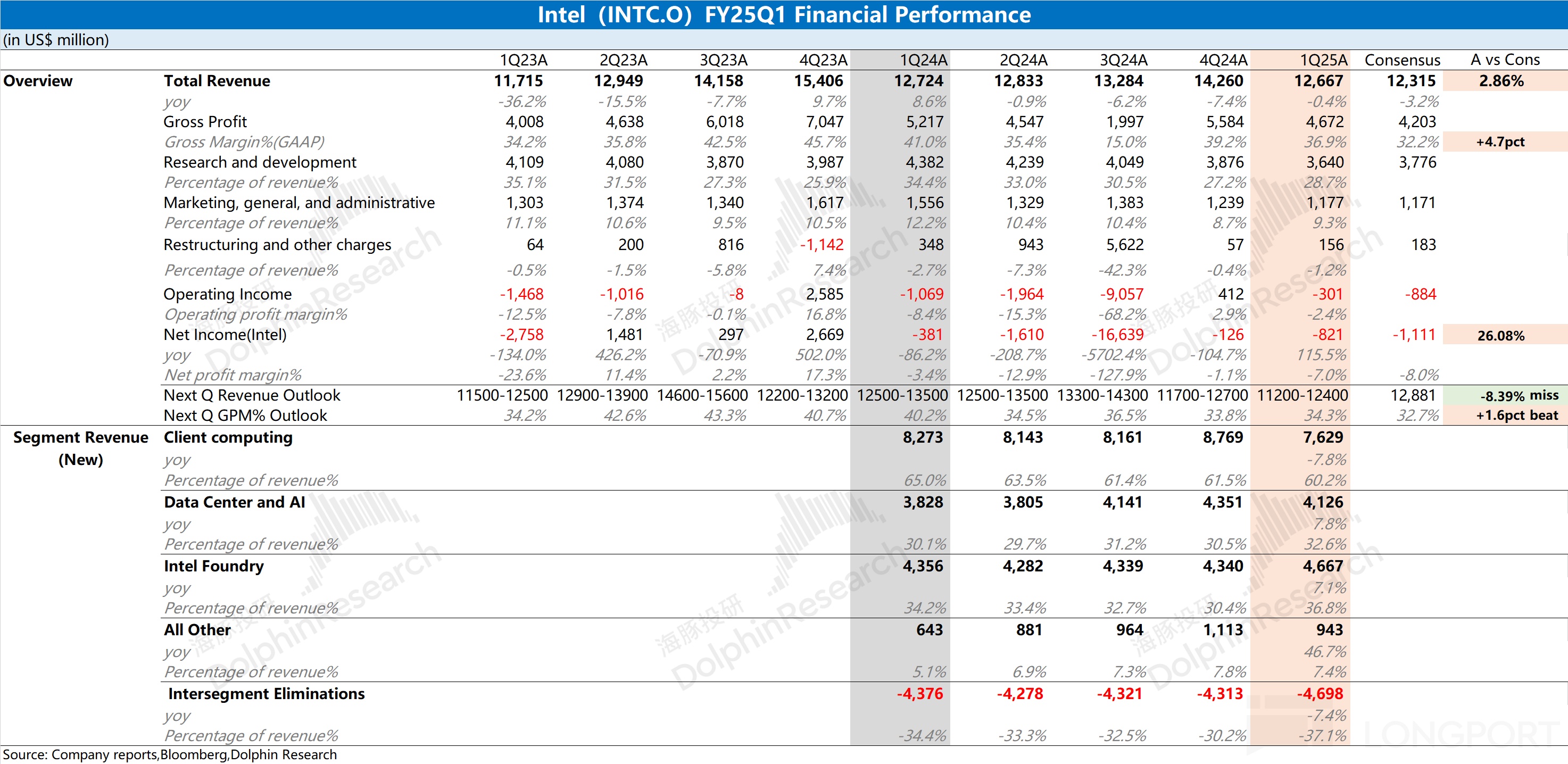

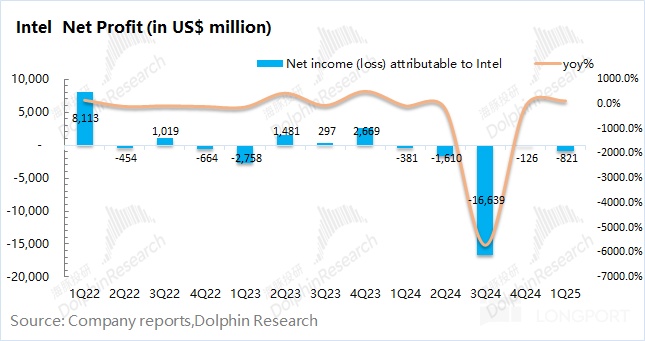

1、核心数据:收入持平,毛利率再次下滑。英特尔在 2025 年第一季度实现营收 126.7 亿美元,同比基本持平,接近指引上限(117-127 亿美元)。本季度客户端业务有所下滑,但数据中心及 AI 业务和其他业务的增长与其基本抵消。$英特尔(INTC.US) 在 2025 年第一季度净利润为-8.2 亿美元,亏损扩大,主要是受毛利率下滑和非经常性损失增加的影响。

2、各项业务情况:客户端再丢份额,AI 和代工才是潜力。公司本季度再次进行业务口径调整,将英特尔自有产品业务重新分为客户端业务和数据中心及 AI 业务两项。

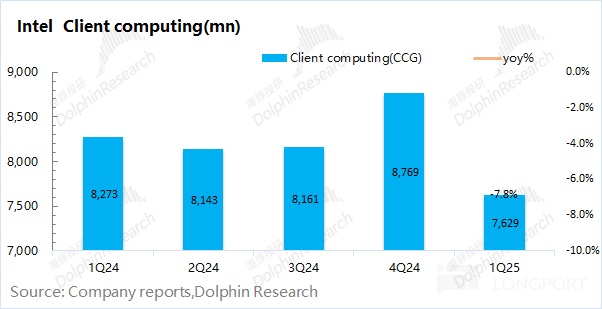

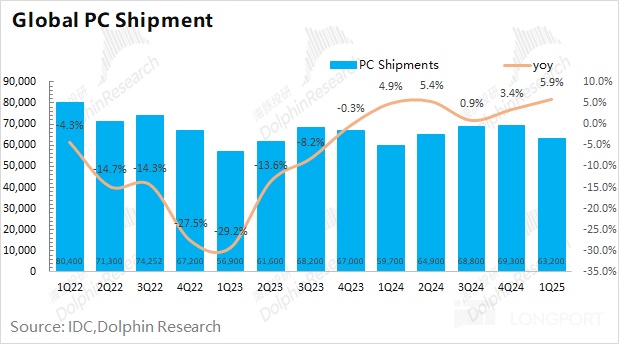

1)客户端业务:本季度客户端营收 76.3 亿美元,同比下滑 7.8%。而同期 PC 行业出货量同比 +5.9%,英特尔的相关业务同比-7.8%,表明英特尔的份额继续在丢失;

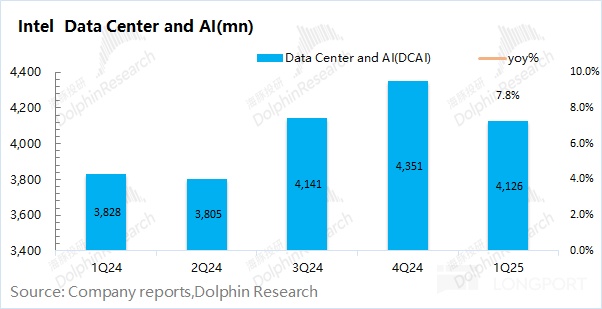

2)数据中心及 AI 业务:本季度数据中心及 AI 业务的营收 41.3 亿元,同比增长 7.8%,这主要是受 Xeon 服务器的销售表现和部分客户为潜在关税的提前备货;

公司本季度传统服务器和 Altera 业务均有所下滑,并未受益于本次 AI 产业链的增长。

3)英特尔代工业务:本季度英特尔代工业务营收为 46.7 亿美元,但由于公司存在有约 47 亿美元的内部抵扣项,因而公司当前的晶圆代工仍主要是内部消化,对外代工仍然很少;

3、英特尔业绩指引:2025 年第二季度预期收入 112-124 亿美元(市场预期 128.8 亿美元)和毛利率 GAAP 34.3%(市场预期 32.7%),两项指引同比均有回落。

英特尔整体观点:公司当前核心是对内整改,业绩面仍未见好转

英特尔本次财报数据还不错,收入接近指引上限,毛利率表现也好于预期,然而公司业绩实际上并未有实际性的好转。结合公司给出的下季度指引看,公司预期下季度的收入和毛利率仍然是继续下滑的,短期内看不到好转的迹象。

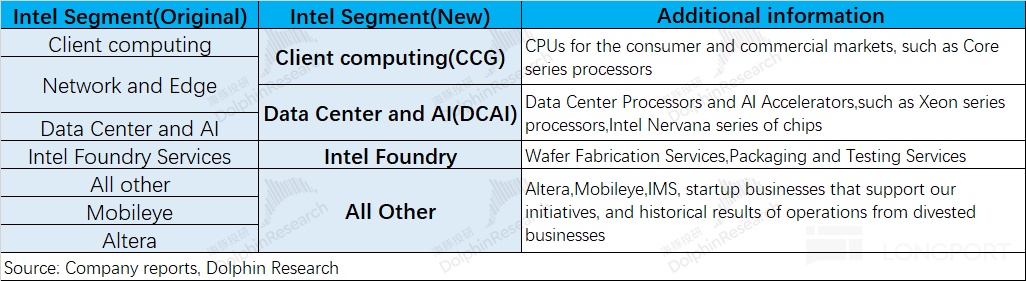

公司更换 CEO 后,本季度再次调整了财报披露口径,网络及边缘业务不再单独披露。而英特尔自有产品业务,直接分为了客户端计算和数据中心及 AI 两大项。具体来看:1)客户端业务仍旧低迷,在 PC 行业出货量稳步提升的情况下,公司的相关收入却依然下滑,主要是被竞争对手(AMD)抢了份额;2)数据中心及 AI 业务有所增长,主要是受 Xeon 的需求和客户为潜在关税的提前备货带动,而仍未打入 GPU 等 AI 核心赛道;3)英特尔代工业务还是围绕对内服务,对外代工依然很少。

而在新 CEO 陈立武上台后,更是明确了公司未来将聚焦于核心 x86 业务、数据中心及 AI 和 18A 制程的研发生产,这也符合当前公司新的业务分类口径。从各大业务的表现来看,当前都未见好转的迹象。而当前公司的重心主要围绕于对内改革和调整,公司不仅对各业务进行重新划分,还持续着裁员降费的操作。至一季度末,公司员工总数同比减少了 2.8w 人,经营费用也同比下降了 13 亿美元。

此外,公司在近期宣布以 87.5 亿美元的估值价格把 Altera 的 51% 股份出售给银湖资本,交易预计在 2025 年下半年完成,后续还计划让 Altera 进行 IPO。公司曾在 2015 年以 144.5 亿美元的价格对 Altera 完成收购,而现在的亏钱出售,更体现了公司聚焦核心业务的决心。

整体来看,公司当前核心的三大业务(客户端、数据中心及 AI 和晶圆代工)都未见业务好转的迹象。而在更换 CEO 后,公司当前主要是对内部改革为主,将业务重新划分、裁员控费和资产出售等,使得公司未来更聚焦于客户端、数据中心及 AI 和晶圆代工方面。其中客户端业务是为了巩固传统优势,而数据中心及 AI 和晶圆代工能给公司未来提供增长潜力。

然而由于英特尔当前仍然面临三大困境(传统领域面临 AMD 的激烈竞争、数据中心及 AI 业务未能打入 GPU 等核心赛道、晶圆的对外代工依然较少),这都将继续给公司的营收和毛利率带来压力。而从公司的财报结构看,如果整体毛利率不能回到 45% 以上,公司经营面仍将面临亏损的状态。如果公司通过一系列的调整和改革后,实现对当前三大困境的突破,那将给市场再次带来信心。

以下是海豚君对英特尔的具体分析:

一、核心数据:收入持平,毛利率再次下滑

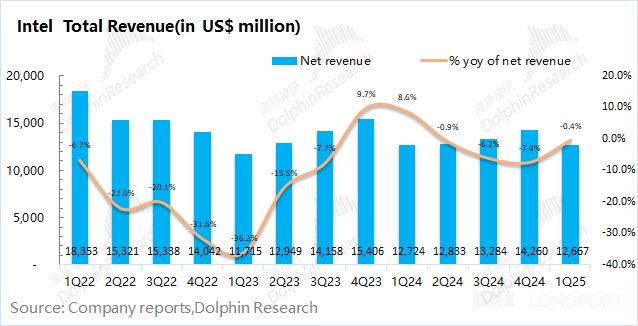

1.1 收入端:英特尔在 2025 年第一季度实现营收 126.7 亿美元,同比减少 0.4%,接近公司指引上限(117-127 亿美元)。公司本季度数据中心及 AI 业务和其他业务的增长,与客户端业务的下滑相抵消。

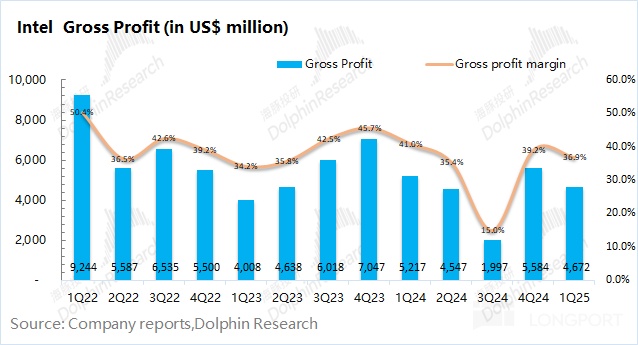

1.2 毛利及毛利率:英特尔在 2025 年第一季度实现毛利 46.7 亿美元,同比下滑 10.4%。

在收入基本持平的情况下,主要是受毛利率下滑的影响。

具体毛利率方面,公司本季度毛利率 36.9%,同比下滑 4.1pct,好于市场预期(32.2%)。毛利率在本季度的再次回落,主要是受季节性因素及客户端业务毛利率下滑的影响。

此前毛利率的 “闪崩” 至 15%,主要是受公司一次性减值费用的影响(约 31 亿美元)。若剔除该影响,上季度的实际经营面毛利率 38.4%。

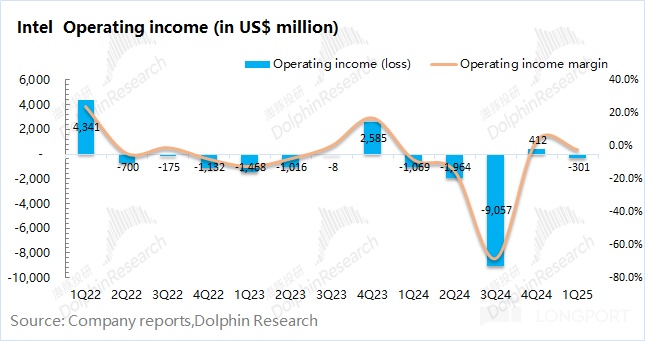

1.3 经营费用端:英特尔在 2025 年第一季度经营费用为 49.73 亿美元,同比下滑 20.9%。在收入端未见增长的情况下,公司继续削减核心经营费用(研发 + 销售管理),公司本季度再次裁员降费(员工人数从上季度末的 10.9w 减少至当前的 10.3w)。

核心部分来看:

1)研发费用:本季度研发费用 36.4 亿美元,同比下滑 16.9%,研发费用率为 28.7%。在经营面表现不佳的情况下,公司连续 4 个季度削减研发端支出,公司进行了部门和人员方面的调整,但当前仍是公司经营费用中最大的一项;

2)销售管理及行政费用:本季度销售及管理费用 11.8 亿美元,同比减少 16.9%;销售管理费用率下降至 9.3%;公司销售及管理费用的下降也比较明显,主要是公司再次进行了裁员等操作;

3)重组及其他费用:本季度公司重组及其他费用为 1.6 亿美元。

1.4 净利润端:英特尔在 2025 年第一季度净利润为-8.2 亿美元,亏损再次扩大,主要是受毛利率下滑及其他非经常性亏损增加的影响。

除去非经营面影响后,公司本季度经营面利润为-3 亿美元,同比环比均有所下滑。受毛利率下滑的影响,即使公司已经开始裁员降费,但公司经营面利润仍有下滑。

二、细分数据情况:客户端再丢份额,AI 和代工才是潜力

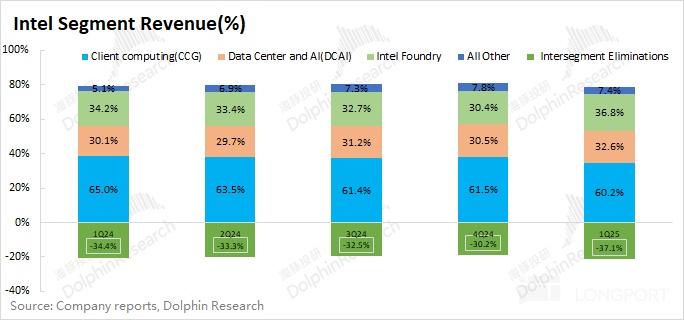

英特尔在更换 CEO 后,本季度业务的披露口径再次调整。英特尔将自有产品业务分为客户端业务和数据中心及 AI 两部分,其余还有晶圆代工和所有其他业务。

网络及边缘业务从本季度开始不再单独披露,而 Altera、Mobileye 等业务统一都归到所有其他业务之内。

在公司对业务调整后,可以看出客户端业务和数据中心业务是公司最大的收入来源。结合公司晶圆代工和内部抵消的情况来看,公司当前仍以自产自销为主,对外代工业务相对较少。

2.1 客户端业务

英特尔的客户端收入在 2025 年第一季度实现 76.29 亿美元,同比下滑 7.8%。公司客户端收入下滑,主要是受行业竞争及市场份额下降的影响。

本季度调整了业务口径,将一部分原来的网络及边缘收入计入客户端业务中,因而数据上和过往财报不太一致。

结合 IDC 行业数据来看,虽然一季度往往是 PC 行业的传统淡季,但本季度全球出货量为 6320 万台,同比增长 5.9%,行业面有所回暖。

然而在 PC 行业出货量同比 +5.9% 的情况下,英特尔的客户端(PC)业务收入同比-7.8%。PC 行业整体维持回暖的节奏,而公司相关业务收入继续下滑,表明公司仍在丢失市场中的份额。

根据 CPU-Z 的统计数据,截至到 2025 年 4 月 1 日,英特尔在 CPU 市场仍然占据 56.3% 的份额,但同比下降了 10%。虽然 PC 端的 CPU 市场仍是公司传统优势领域,但受 AMD 的持续追赶,市场份额也呈现持续滑落的态势。

2.2 数据中心及 AI

英特尔的数据中心及 AI 收入在 2025 年第一季度实现 41.26 亿美元,同比增长 7.8%,增长得益于 Xeon 服务器的销售表现和部分客户为潜在关税的提前备货。

公司将 Altera 部分从数据中心及 AI 业务中剥离之后,本季度又将一部分的网络及边缘业务收入并入数据中心及 AI 业务中。

此外,公司此前将 Altera 部分从数据中心及 AI 业务中剥离后,近期又计划出货。而于 2025 年 4 月 14 日,英特尔宣布将以 87.5 亿美元的价格(2015 年以 144.5 亿美元价格收购)把 Altera 51% 的股份出售给银湖资本,交易预计在 2025 年下半年完成,后续还计划让 Altera 进行 IPO。

而对于 Altera 的出售,一方面的是由于该业务的持续低迷,另一方面公司可以回笼资金以支持其他核心业务的发展,如在制程技术研发、数据中心业务拓展等方面。

客户端业务是公司传统优势领域,也是公司的基本盘。数据中心及 AI 业务,才能给公司提供了增长的潜力。对于数据中心市场,四大核心云厂商的资本开支将是市场需求的关键。虽然已经披露的谷歌本季度资本开支还不错达到 172 亿美元,同比增长 43%,但不容忽视的是,谷歌在 GCP Next 大会上提到了,部分客户需求降温的风险。

由于当前市场需求仍主要集中于 GPU 和 ASIC 领域,而公司的产品仍以服务器中的 CPU 为主,在当前的 AI 市场表现中相对受益较少。

2.3 英特尔的代工业务

英特尔的晶圆代工业务收入在 2025 年第一季度实现 46.7 亿美元,同比增长 7.1%。结合公司本季度的各业务内部的抵消总额为 47 亿美元,可以看出公司当前的晶圆代工主要是对内服务为主,对外代工还是很少。

虽然公司对外代工业务一直难见起色,但公司在更换 CEO 后,进一步明确了将聚焦在 18A 制程的研发生产。尤其在美国制造业回归的大方针下,公司将继续坚持英特尔的代工战略。由于公司的对外代工业务一直没有明显进展,市场已经将该部分业务基本忽略。而如果的 18A 制程及代工业务超预期,都有望助力公司经营面的提升。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56