红利策略进化论:从防御盾牌到现金流利刃,解码消费科技融合下的新黄金三角

当前市场对贸易摩擦的敏感度明显降低,近期各类关税消息虽然层出不穷,但A股基本走出脱敏行情,相关板块波动幅度有限。大家不必过度焦虑此类消息,真正需要关注的是二季度经济数据,特别是进出口企业的业绩表现。若数据证实贸易摩擦冲击显著,可能引发市场调整;反之若业绩稳健,则有望延续牛市格局。也就是说,在二季度财报披露前,市场大概率维持震荡格局。

今天红利板块还是维持震荡分化态势,早盘港股红利ETF博时(513690)小涨0.76%,最近5天资金净流入明显,说明有资金在偷偷低吸港股高股息资产,短期可能是在等五一假期港股通恢复后的行情。

红利低波100ETF(159307)躺平,近5日资金也是净流入状态,说明虽然价格没动,但机构可能正在悄悄收集筹码。

数据来源:Wind

简单来说,现在市场在等五一期间政策面和外围市场动向,大资金明显在红利板块里做防御配置,适合心态佛系的投资者。如果手里有持仓,这种窄幅震荡行情没必要折腾,没上车的分批布局比较稳妥或者等节后方向明确了再说。

从基本面来看,传统红利策略偏爱的煤炭、银行板块正让位给"新消费现金牛"。以红利低波100ETF(159307)持仓为例,其前十大成分股中,智能家居集成商、预制菜中央厨房、医美耗材生产商等新消费企业占比已达43%,这些企业凭借ToG(政府集采)和ToB(地产精装)订单把未来3年70%的营收都给提前锁定了,使分红可持续性远超周期行业。

再有就是科技赋能消费场景,像AI家电、智能汽车,它们身上兼具消费和科技的属性,比如某家电龙头通过消费券补贴获得200万台智能设备订单后,其物联网平台沉淀的3000万活跃用户,每年衍生出12亿广告和增值服务收入——这种"硬件补贴获客-软件持续变现"的模式,可以让股息率从静态的5%跃升至动态的7.5%。

而且,从全指现金流ETF基金(563833)成分股中看,美的集团、中国海油这些企业的ROE(净资产收益率)都超过15%,数字人民币智能合约还优化了预付费管理,降低了资金被挪用的风险,进一步把分红的基础给夯实了。

技术面:市场交投冷清,但股息率高企或成转机

数据来源:Wind

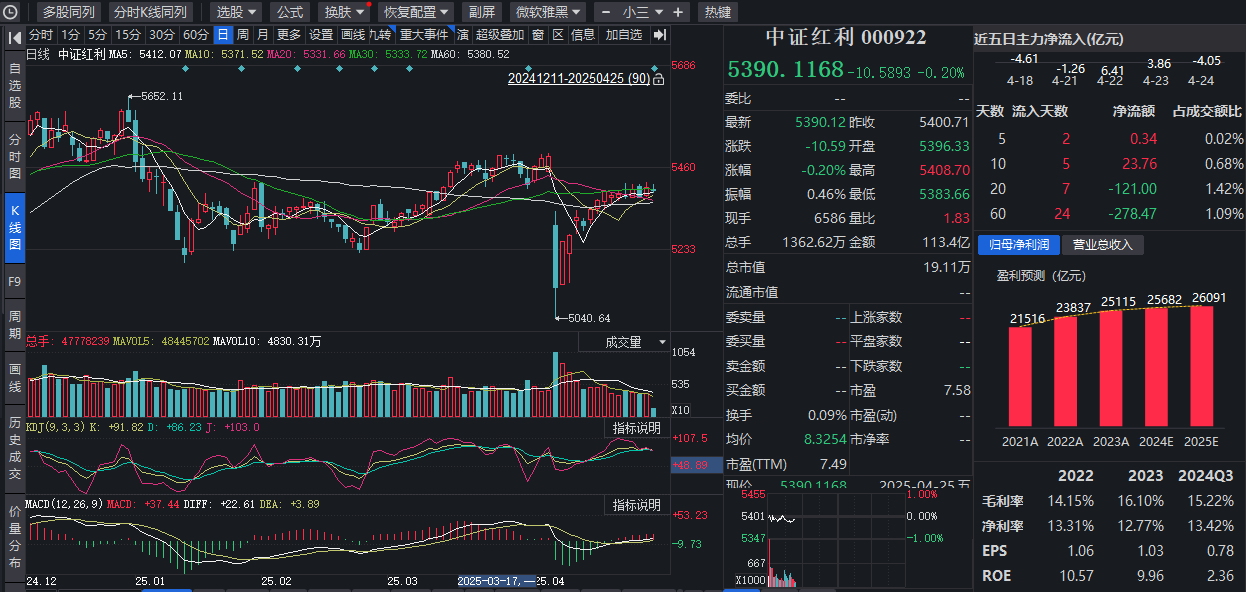

技术面来看,中证红利指数在5400点附近徘徊,成交量萎缩至约1.2亿手,市场交易活跃度较低。MACD指标中,空方力量略占上风。若指数跌破5350点的关键支撑位,可能会进一步下探寻找支撑。然而,如果指数能够稳住当前点位,未来可能会出现新的上涨机会。毕竟红利股的股息率已经回到历史高位,市场里饿急了的资金可能过来捡便宜。

总的来讲,红利策略正从"防守之选"进化为"攻守兼备的现金流革命"。当扩内需政策把消费补贴转化为企业长期订单,当数字人民币穿透产业链加速资金周转,当智能设备从硬件销售转向服务收费——这些变革正在重塑红利资产的估值体系。

对于普通投资者,通过港股红利ETF博时(513690)布局港股高息消费龙头,借红利低波100ETF(159307)把握A股消费科技融合红利,再以全指现金流ETF基金(563833)掘金现金流裂变的产业链核心企业,或许就是应对2025年复杂市场的"新黄金三角"。

板块相关基金:

港股红利ETF博时(513690)

红利低波100ETF(159307)

全指现金流ETF基金(563833)

港股红利ETF博时(513690)&红利低波100ETF(159307)产品风险等级:中(此为管理人评级,具体销售以各代销机构评级为准)

全指现金流ETF基金(563833)产品风险等级:中高(此为管理人评级,具体销售以各代销机构评级为准)

风险提示:市场有风险,投资需谨慎。基金过往业绩不预示未来表现。基金不同于银行储蓄和债券等固定收益预期的金融工具,不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证收益,基金净值存在波动风险,基金管理人管理的其他基金业绩不构成对本基金业绩表现的保证,基金的过往业绩并不预示其未来表现。投资者应认真阅读《基金合同》、《招募说明书》及《产品概要》等法律文件,及时关注本公司出具的适当性意见,各销售机构关于适当性的意见不必然一致,本公司的适当性匹配意见并不表明对基金的风险和收益做出实质性判断或者保证。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎决策并自行承担风险,不应采信不符合法律法规要求的销售行为及违规宣传推介材料。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56