金银比的内在逻辑,和两个现阶段可行的交易策略

芝商所特约评论员 寇健

金银比(GC:SI)是人们经常讨论的贵金属市场问题。黄金和白银的价差是一个具有数百年历史的变量,致力于交易黄金和白银价差的投资者也不乏其人。有人甚至毕生专门研究黄金和白银的价格关系。每当金银比创造历史新高或者历史新低的时候,很多投资者喜欢进入市场试一试运气。

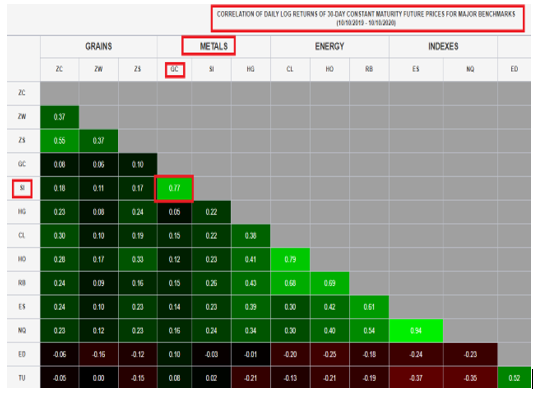

世界上的价差交易不外乎就分为三种。第一是时间差,也就是期货的月差或者季度差甚至于年差。第二种是同一产品在两个不同交易所的价格差别,比如说上海黄金和芝商所黄金的价差。第三种就是两种具有高度相关性产品的价格差。金银比(GC:SI)属于第三种:具有高度相关性的两种不同产品的价差。

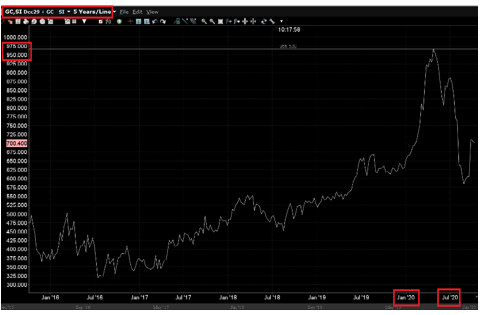

从下面芝商所QuikStrike期货期权风险管理平台中,我们可以看到黄金和白银的相关性是高达77%。如果仅仅从相关性这一点来看金银比的话,金银比是可以交易的。

那么我们再来看看金银比价格变化的内在逻辑是什么。个人的看法是任何两个具有相关性的产品之间的价格变化,是由各自市场内部的流通性造成的。绝大部分时间二者价格变化的关系无道可循。从这一点上来说,交易金银比是一件非常具有挑战性的工作。

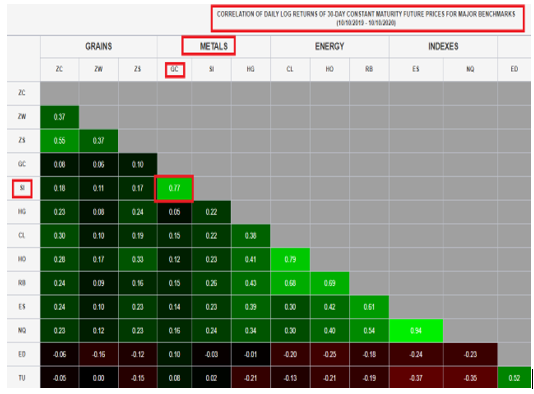

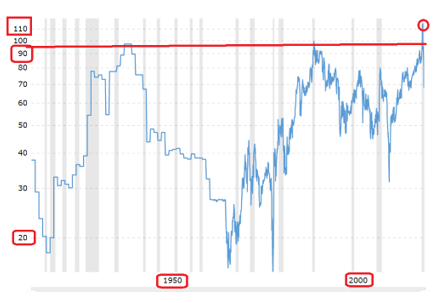

请看下面两张图。第一张是过去100年来金银比价格变化图。图中可以看到金银比的重大阻力点在1:90左右。也就是说,黄金价格是白银价格的90倍。第二张是过去五年金银比的价格图。图中可以看到这两年来金银比不断创造新高,也就是说黄金与白银相比,黄金这两年吸引了更多的买家。

再看下面第一张图中的金银比的支持线,大概是在20倍左右。而金银比最后一次测试20倍的支持点是在1970年代,当时白银市场出现价格危机,在南美洲发现了巨大的银矿,白银价格一落千丈。金银比迅速从20倍反弹。从此之后,再也没有看到金银比20倍这样的价格。

金银比用了40年的时间,从20倍长到了今年的90倍,如果说金银比继续在90倍至20倍之间波动,那么直接用黄金和白银期货交易金银比将是一件非常具有挑战性的工作。

在这种情况下,个人的看法是:从风险管理角度来看,选用黄金和白银期权来交易金银比所承受的风险可能要比直接用期货交易少得多。

金银比目前处于历史高位(70倍)。假定我们的研究和预测结果是金银比将继续下跌,在这一前提下可考虑采用如下的黄金、白银期权策略:第一买入白银看涨期权,同时买入黄金看跌期权。第二,买入白银看涨期权,卖出黄金看涨期权。

芝加哥商品交易所黄金白银期权(OG,SO)市场是世界上最大的黄金白银期权市场,为投资者提供了最佳流通性。芝商所黄金白银期权市场可以分为两部分。第一是标准期权(OG,SO),第二是短期每周期权(OG1,2,3,4,5和SO1,2,3,4,5)。

黄金白银标准期权(OG.SO)和每周期权(OG1-5,SO1-5)都是美式期权,都可以交接芝商所的黄金白银期货(GC,SI)。二者的不同点是:标准期权(OG,SO)每个月到期一次,而短期每周期权(OG1-5,SO1-5)每个星期五到期。

目前几乎零利率和潜在通货膨胀的大宏观条件,决定了黄金和白银这两个贵金属在短期内都不会有非常大的价格向下调整的风险,所以有效地利用黄金和白银的期权,对于金银比的交易会有极大帮助。

$SP500指数主连(ESmain)$ $道琼斯指数主连(YMmain)$ $NQ100指数主连(NQmain)$ $黄金主连(GCmain)$ $白银主连(SImain)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56