好未来:亏损是线下转线上之殇,递延收入含金量待考

好未来$(TAL)$于4月28日,发布了截至2020年2月29日的2020财年第四季度和全财年的未经审计的业绩。

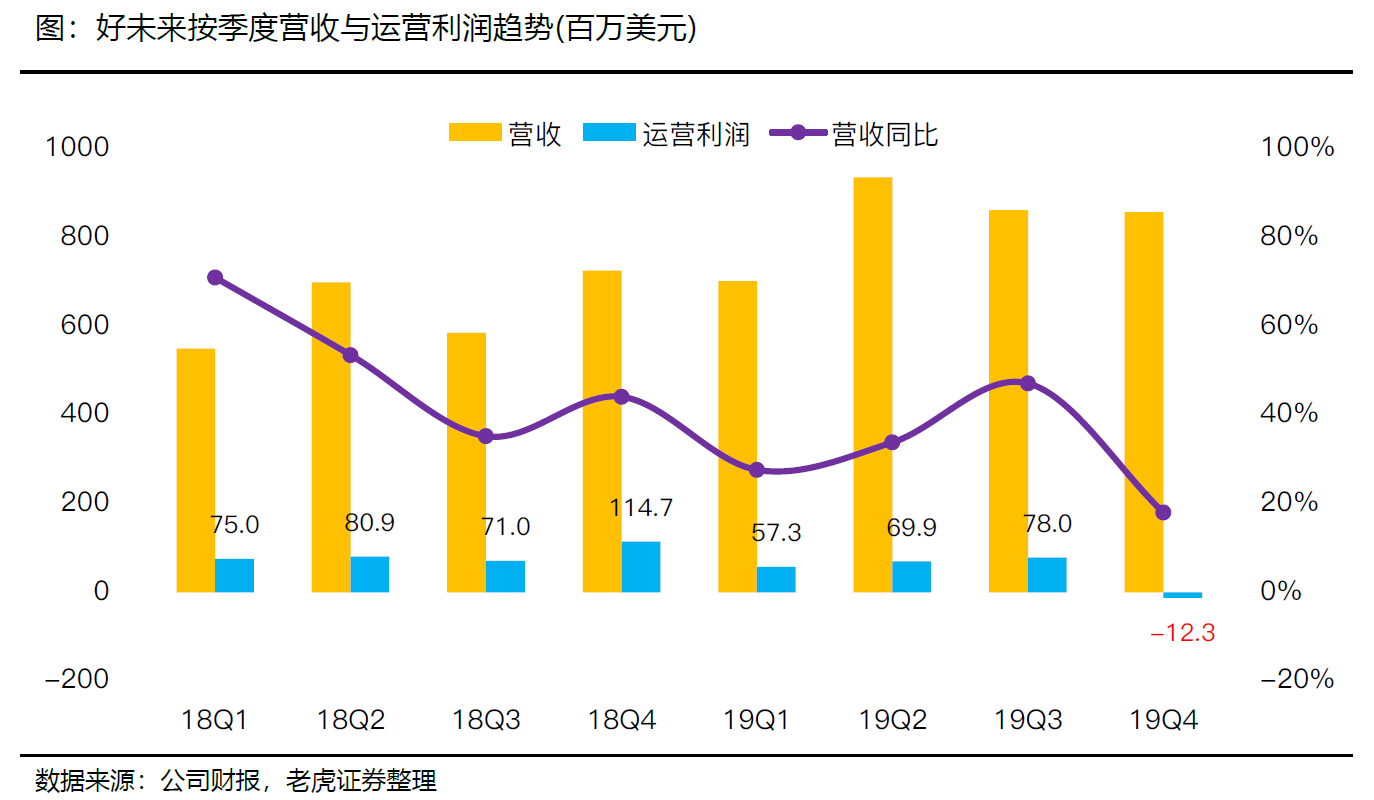

2020财年四季度营业收入8.58亿美元,同比+18.05%,比Bloomberg一致预期8.61亿美元+0.39%;Non-GAAP运营亏损为860万美元,去年同期为盈利1.37亿美元;GAAP每股亏损为0.15美元/ADS,一致预期为0.037美元/ADS。

投资要点

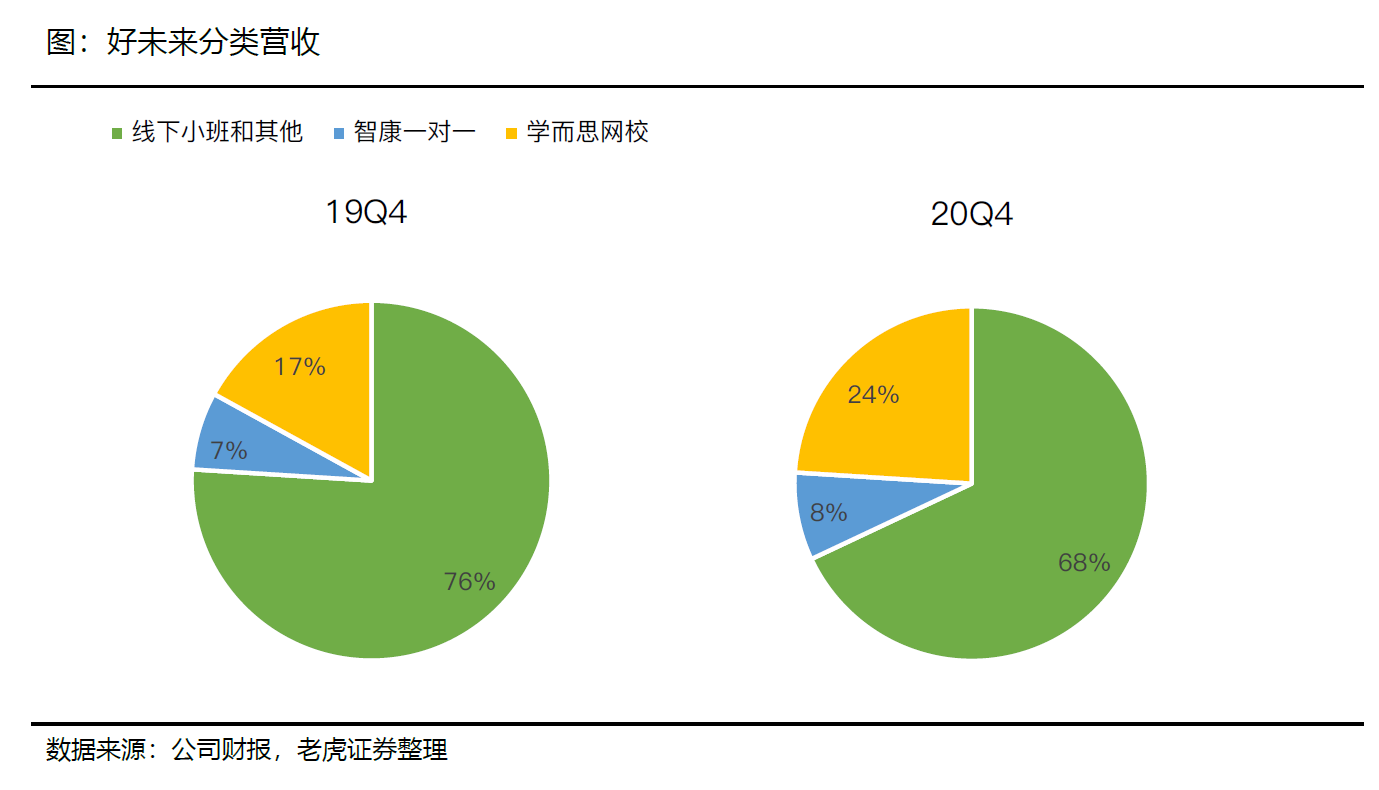

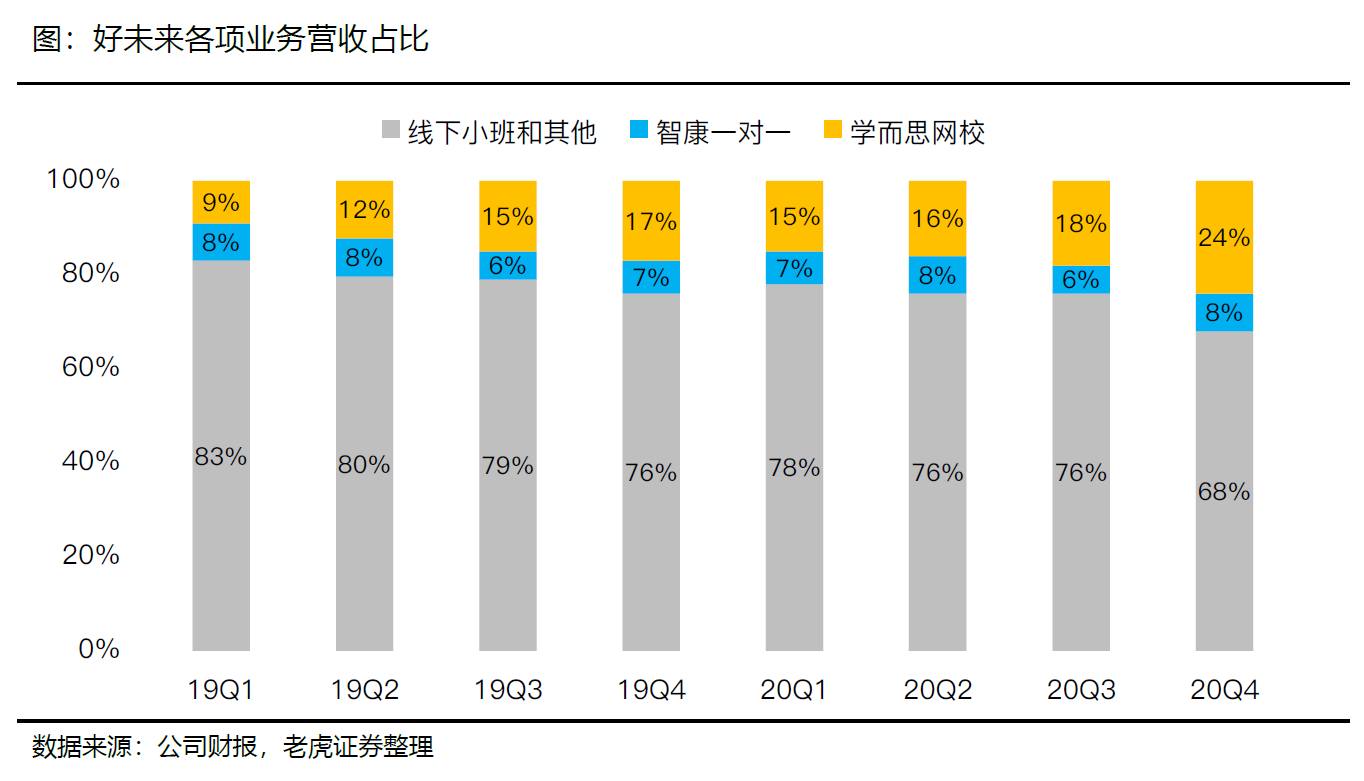

受疫情爆发的影响,线下课程受停摆影响,“培优”业务不及预期。线下小班业务Q4同比+6%(美元计)或9%(人民币计),占总营收的比例从去年的76%下降到68%。线下小班入学数增长从上季度的同比+61%下降至+37%。

线上业务增长加快,利润率低,但有望提前实现盈利。因为停止了线下运营,学而思网校等线上课程增长较快,同比增长比去年的+86%有所下降,但也有+72%。线上课程入学数增长同比+96%。学而思网校的营收占比从去年的17%增长至24%。

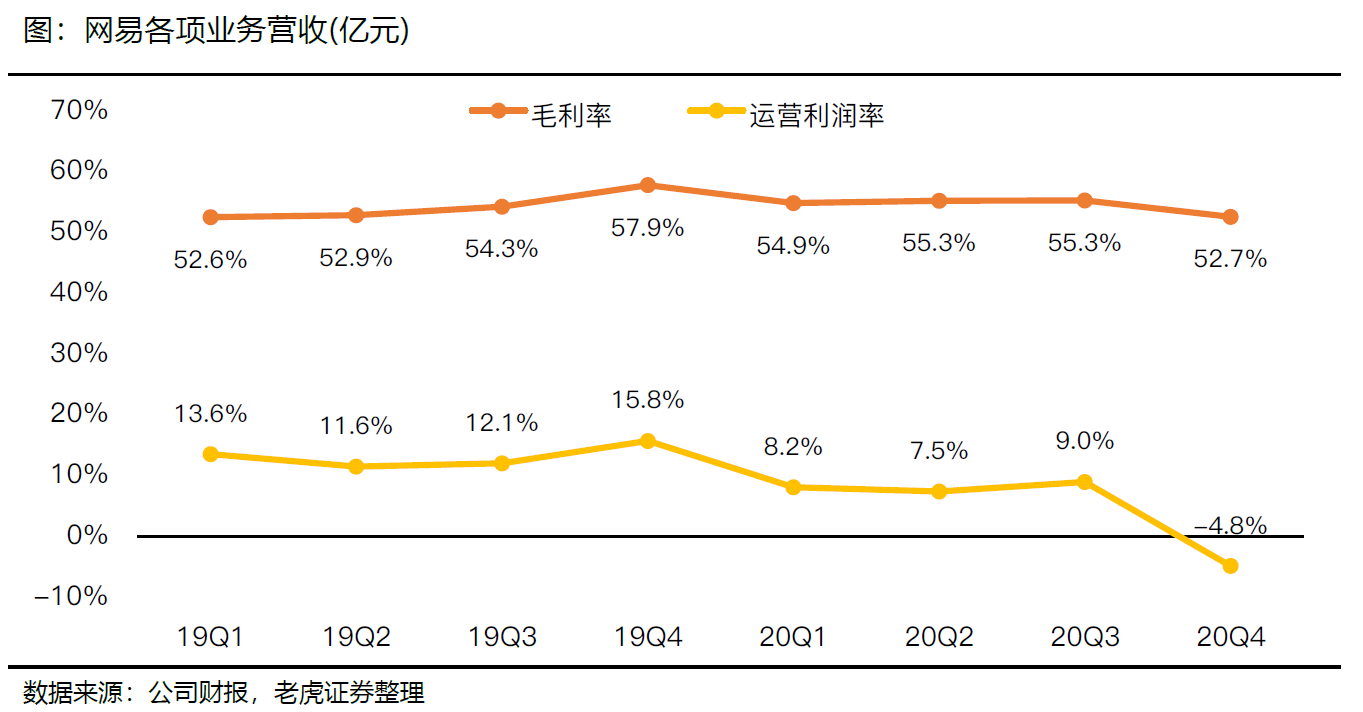

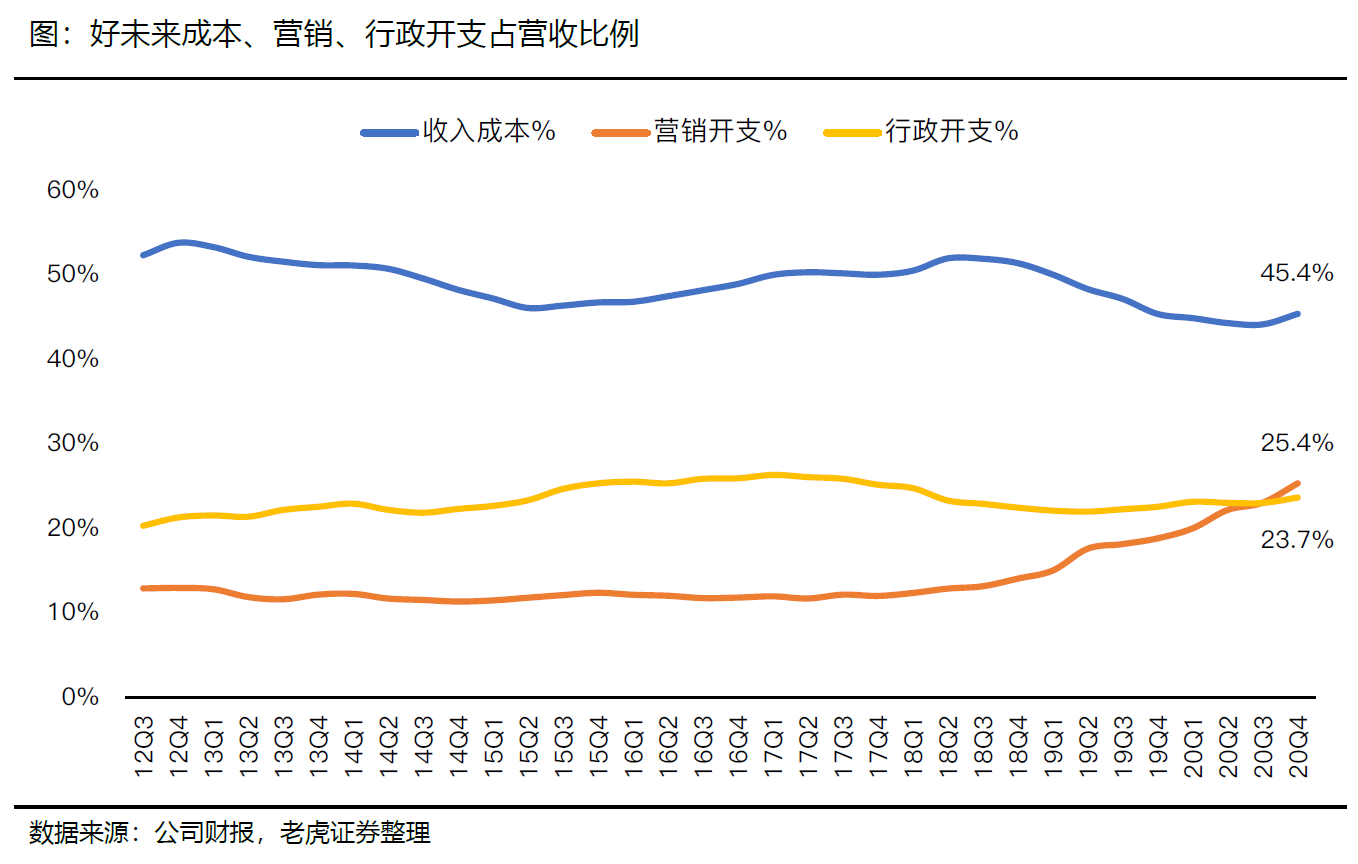

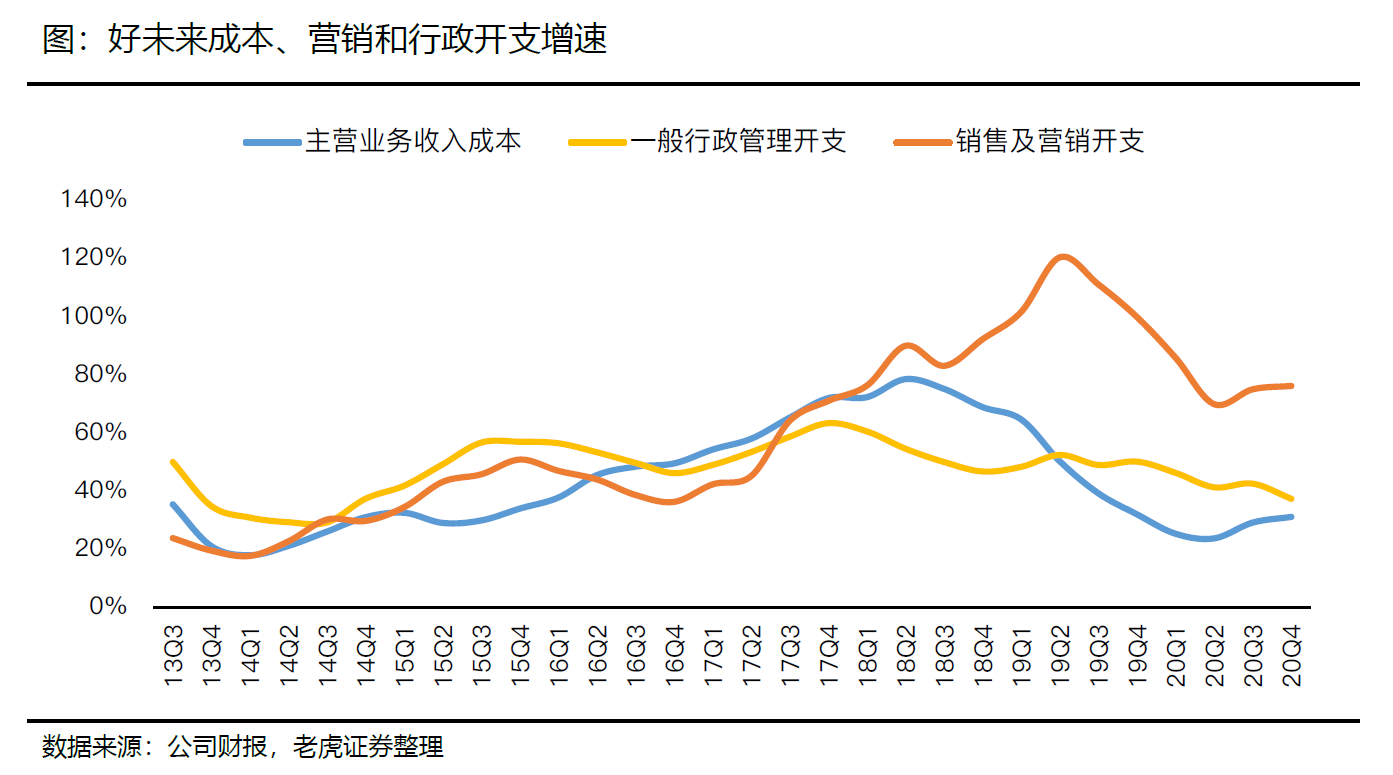

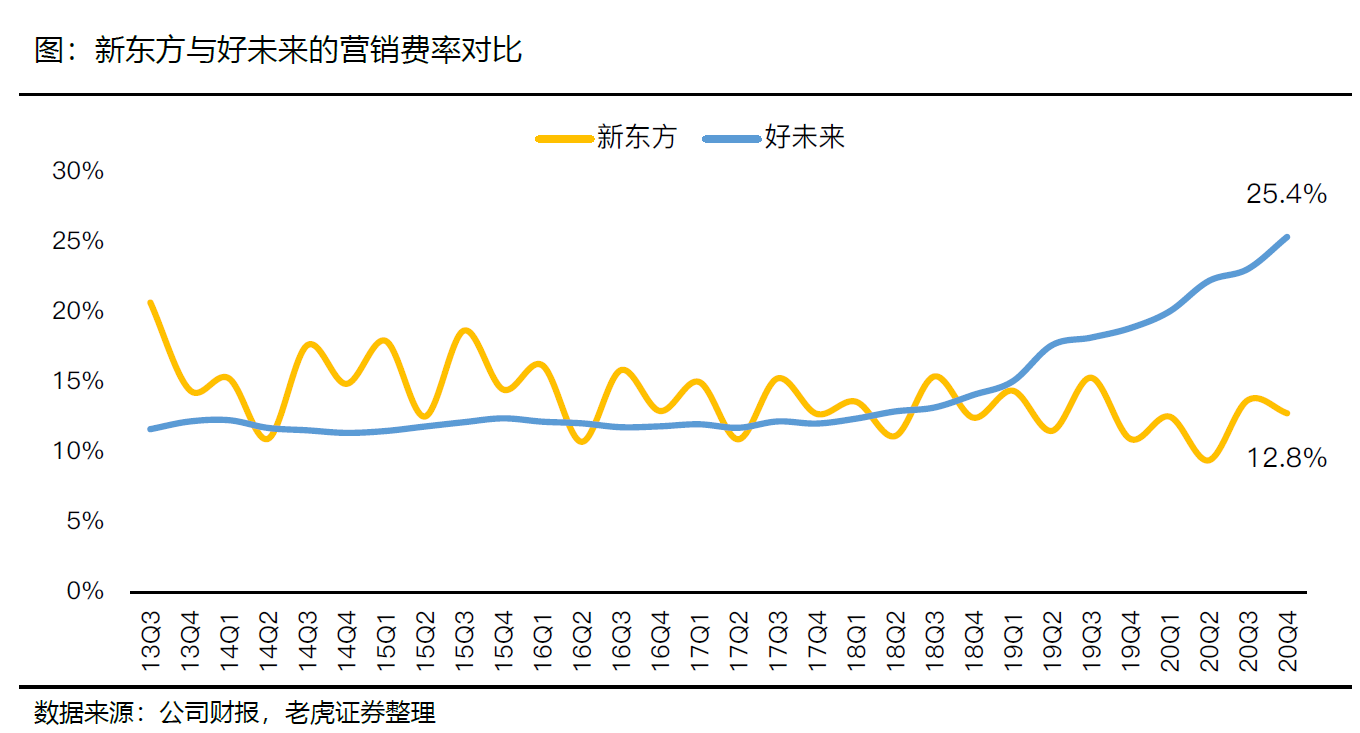

教师成本增大,市场开支增加,可能对未来利润率持续产生负面影响。Q4收入成本同比+32.6%,主要由于教师薪酬、租金成本和学习材料的增长。销售及市场推广费用同比+78.6%,主要是开展更多的营销推广活动来吸引客户、提升品牌,同时向销售和市场营销人员提供了更多支持。运营利润率首次跌至-4.81%,持续的线上教育竞争可能会长期损害利润率,未来市场投放效率成为运营关键。

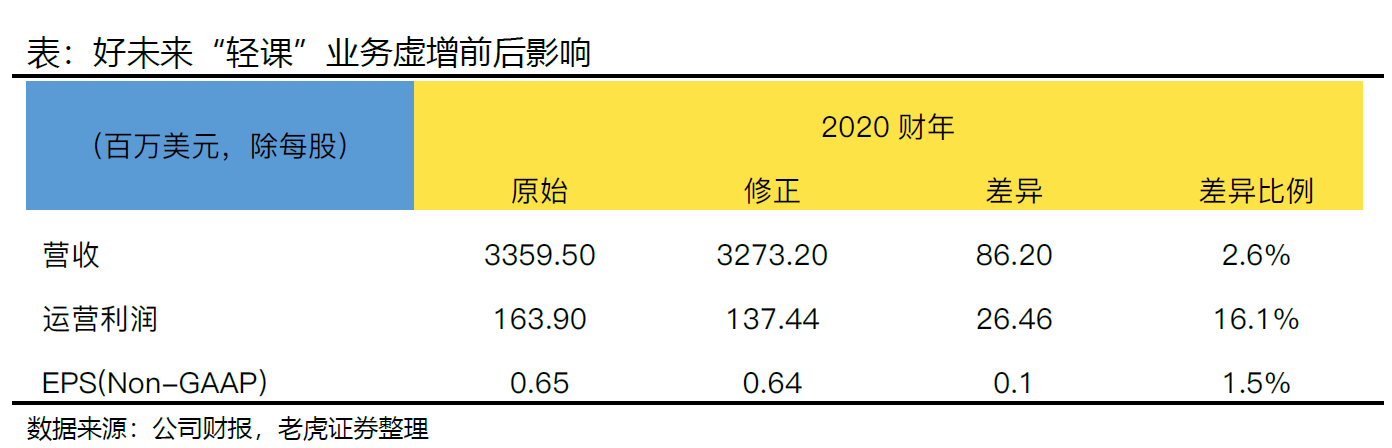

自爆造假的“轻课”业务影响收入约2.6%,影响利润率16%。本次财报将2019年此前3个季度的数据进行了修正,减去了“轻课”部分的虚增数据。2019年前3季度总计虚增收入8610万美元,占全年总营收比例约2.6%。同时产生的运营利润差额约为2640万美元,差异达16%。不过虚增部分的业务并不太影响主营业务,长远来看影响不大,只是近期由于“瑞幸咖啡”造假事件引起的投资者担忧。

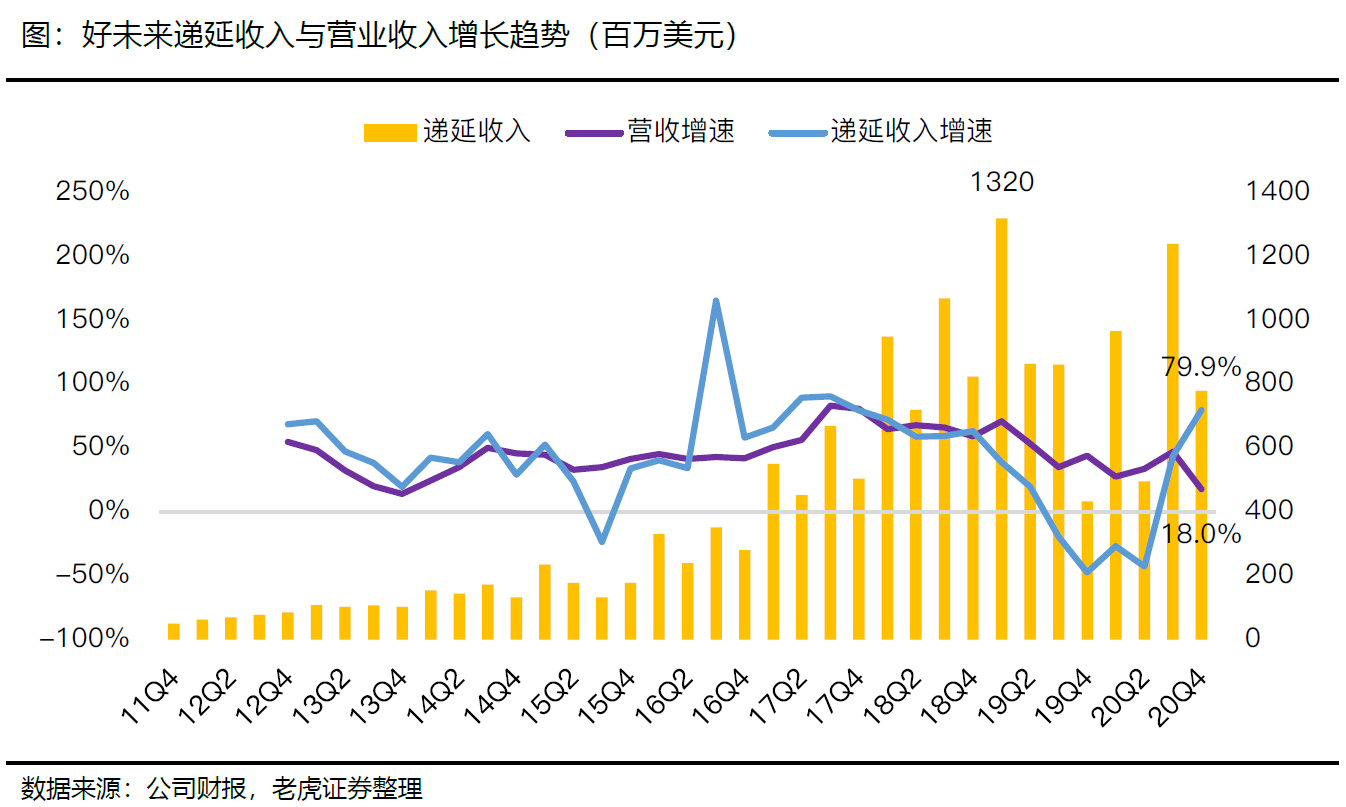

受灵活支付影响,递延收入大增,后续表现值得关注。Q4递延收入同比+79.1%,比去年+3.45亿美元。其中,线下课程的推迟和取消导致当期收入部分转入后期,不过整体而言,递延收入和当期应收总和的平均同比+40.2%,同期的入学人数+56.6%。考虑到2020年春节比2019年迟10天,递延收入的大幅增长也是一个对后续增长的有利象征

开启股票回购计划。董事会批准了一项为期12个月的5亿美元回购计划,此外,管理层表示在一定条件下有意回购不超过1亿美元的股票。

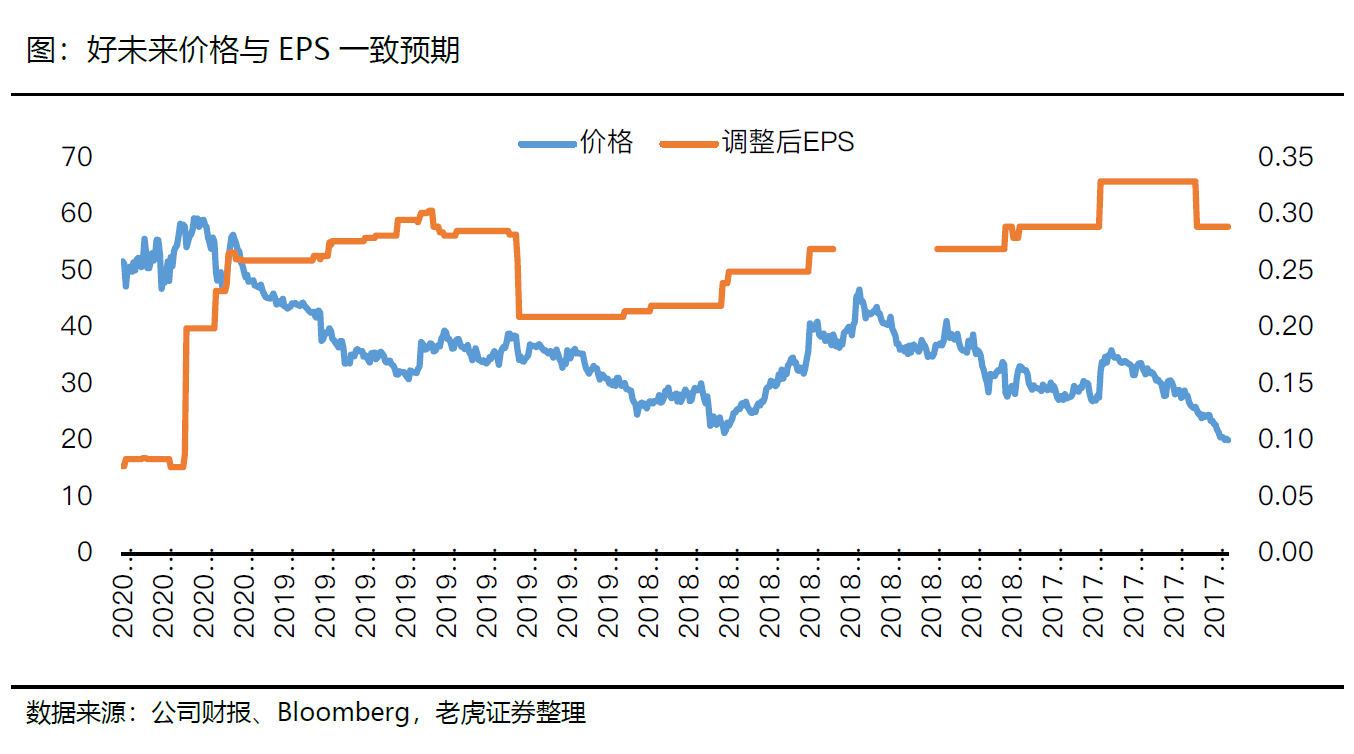

估值

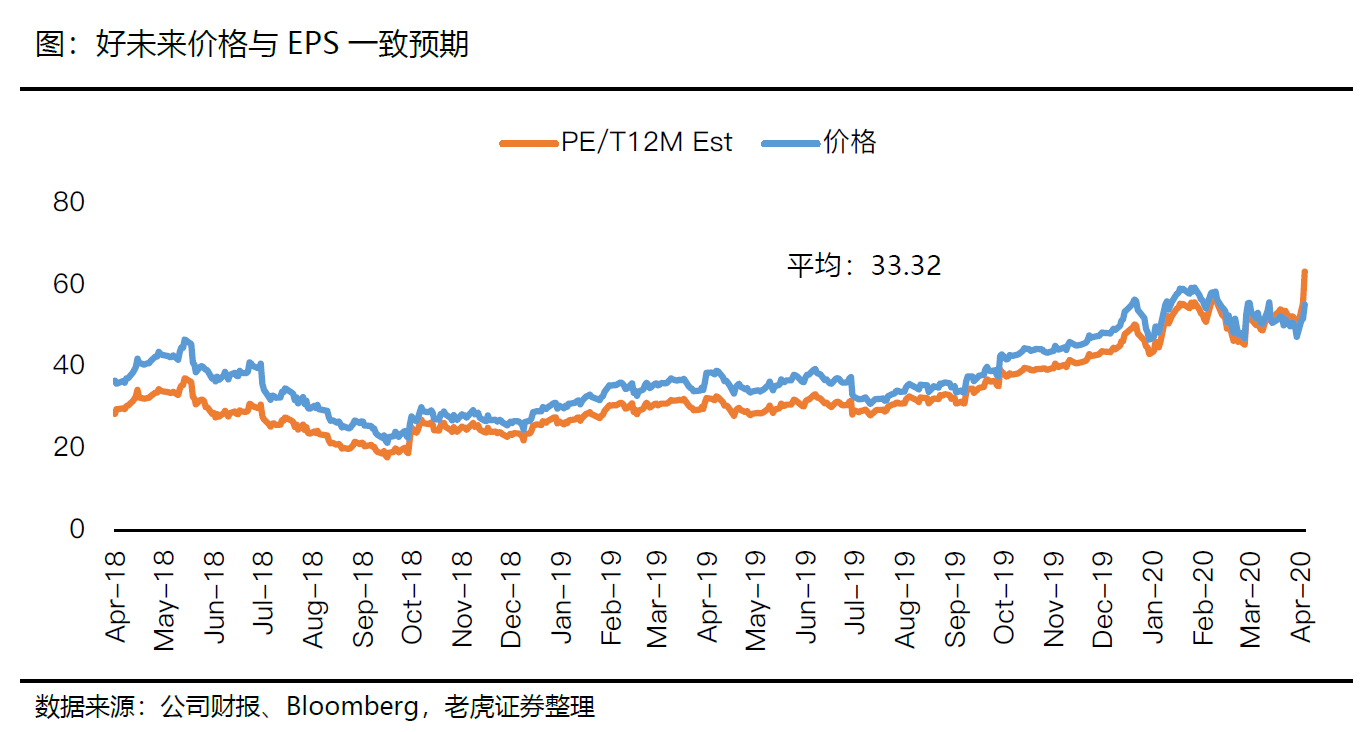

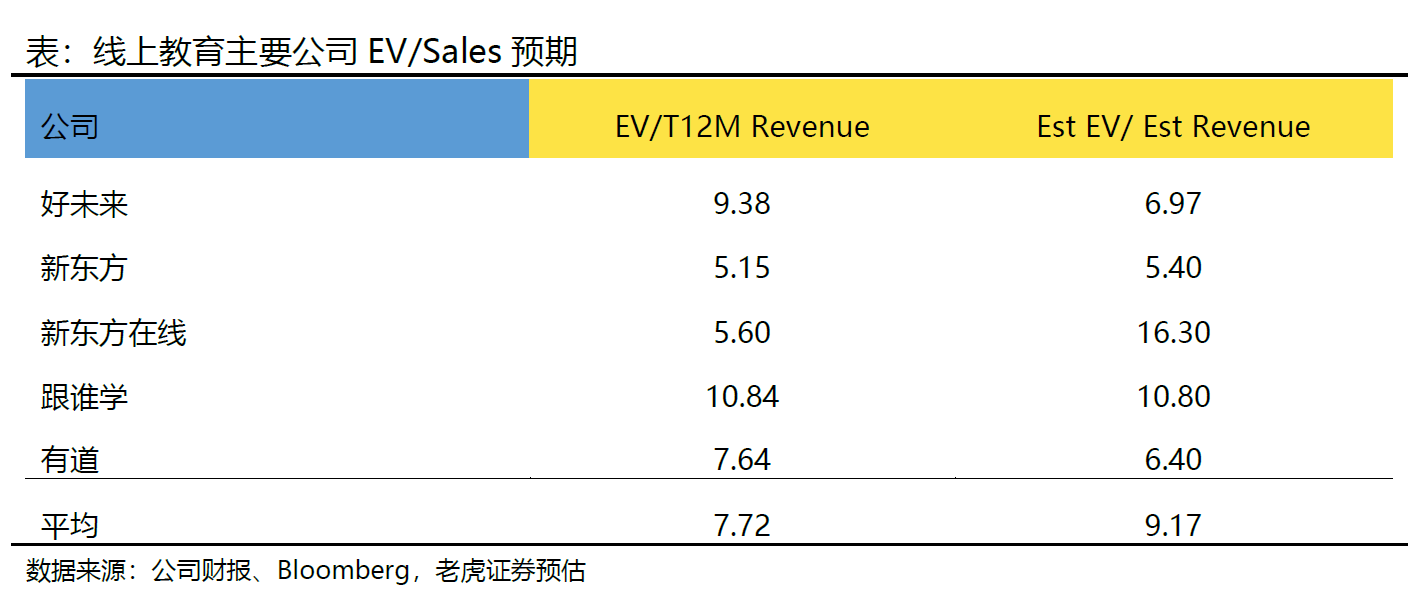

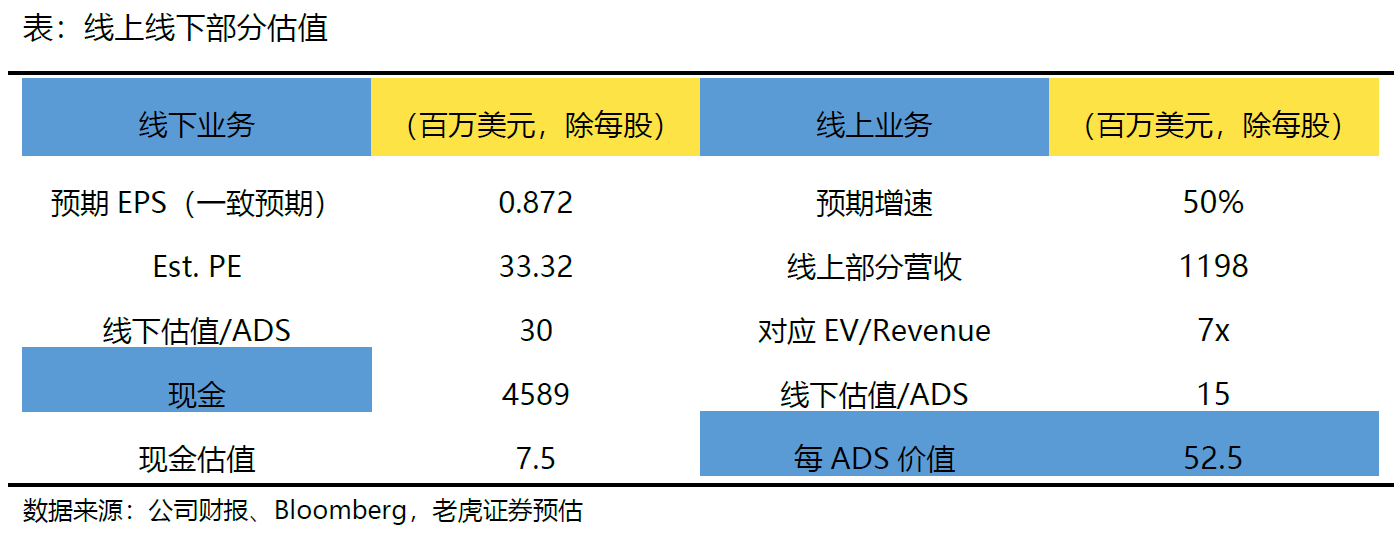

用SOTP法讲,线下业务和线上业务分开估值。核心线下业务对应历史平均市盈率33.32,每ADS对应30美元;线上参照行业平均标准,对应7倍EV/Rev,每ADS对应15美元,现金部分每ADS对应7.5美元。综合而言,我们认为好未来ADS对应价值为52.5美元。

风险提示

疫情造成的线下停摆超预期;监管变化;线上教育竞争的白热化;教师薪资增长过快;内部管理不当,更多造假案例,承担法律责任

以下是报告全文

2019Q4和2019全财年业绩表现

好未来2020财年第四季度营业收入8.58亿美元,同比+18.05%,比Bloomberg一致预期8.61亿美元+0.39%;Non-GAAP运营亏损为860万美元,去年同期为盈利1.37亿美元;GAAP每股亏损为0.15美元/ADS,一致预期为0.037美元/ADS。

同时,2020财年每季度正常价格长期课程的平均入学人数同比+55.2%,从2019财年的195万人增长至302万人。

线下核心培优业务受疫情影响

由于**的爆发,线下教师被暂停。高管表示,公司将线下课程全部调整到线上平台。在此期间,线上课程的学生人次及收入的平稳和增长一定程度上弥补了一些线下业务的压力。

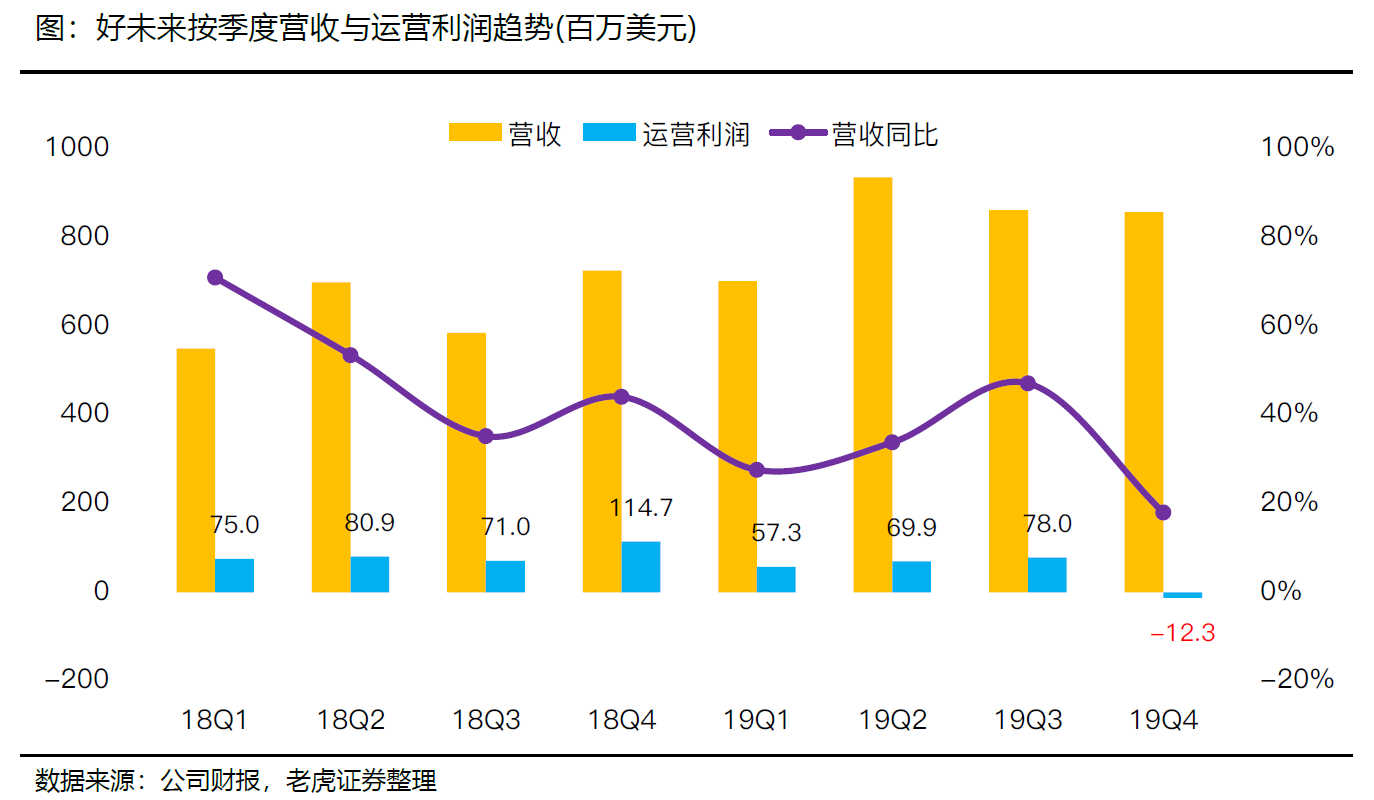

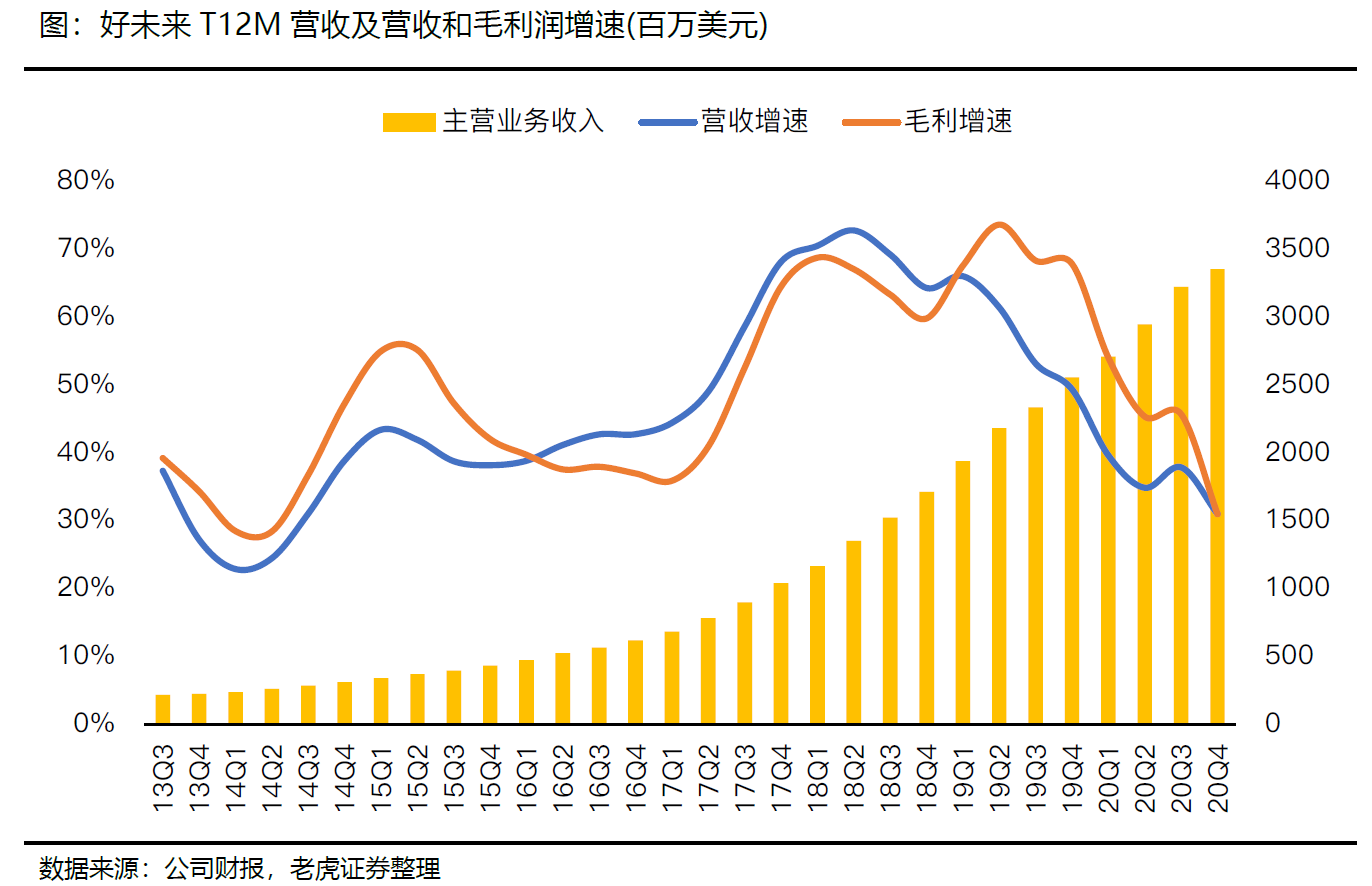

以美元来计,好未来2016-2020财年的营收增长率分别为42.9%、68.3%、64.4%、49.4%和27.7%,其实已经呈现下降趋势。除了2018年的民办教培受政策收紧影响,教育行业的竞争增强也不无关系。

如果以12个月为周期来看好未来的增速,放缓的趋势就更明显了。

因为停止了线下运营,学而思网校等线上课程增长较快,同比增长比去年的+86%有所下降,但也有+72%。线上课程入学数增长同比+96%。学而思网校的营收占比从去年的17%增长至24%,在线业务以人民币计价增长了88%。

公司表示,线上教育目前最重要的事是获得更多的市场份额,教更多的学生,甚至可以为全国各地的学生提供我们的付费服务或免费服务。市场份额是关键。

同时,公司在财报中透露达成一项收购协议,将投资1040万美元现金,收购目前陷入困境的在线一对一英语补习服务提供商——哒哒英语。

与新东方倾向线下扩张的策略不同的是,好未来目前偏好发力线上业务,收入占比在2019财年Q1完全反超一对一业务,成为好未来的第二大营收源。所以随着好未来对线上业务的持续加码,线上业务将逐渐分割小班业务和一对一业务的份额,这将改善好未来的盈利结构。

Q4的毛利率为52.7%,同比-5.2个百分点。同时,收入成本同比+32.6%,主要由于教师薪酬、租金成本和学习材料的增长。

营收增速放缓,好未来的销售费用率却持续提升,市场投放效果不尽如意。相比竞争对手新东方,好未来的销售费用率自2018年超过新东方后就越来越大。

自爆造假的“轻课”对整体业务影响

好未来的“轻课”业务,即Light Class指的是“学而思轻课”这个产品。是针对小学生的一个业务线条,课程上主要包括语文,数学和英语。主要的定位特点是“有趣的学习”。“动画课程”是学而思轻课最大的特色。

这款相对新的一款产品是录播授课,本质是“内容传播”。

4月8日,好未来的公告称,在例行内部审计中发现了某些员工的不当行为,“轻课”的一位员工进行了造假,虚增收入。

如果按照Q1-Q3此前的公开值,与此次Q4的修正值,计算得虚增的营收为8610万美元,占全年营收的2.6%,符合公司此前披露的2-3%的范围。运营利润相差就大一些,达到16%。

递延收入大增,后续变现仍需关注

Q4递延收入同比增长79.1%,比现金收入好了很多倍。递延收入增长能为未来收入带来更强的确定性,确实是个不错的信号。

与新东方不同的是,好未来的线下课程并没有完整的灵活退费政策,这就会在期间造成无法上课又无法退费至,只能将课程延期。公司也表示不得不将新的离线小班学生迁移到在线小班,或者重新安排线下小班。

公司可以从线下转线上的方式变现一部分,但是其余无法赴约线下的课程只能递延,因此造成了递延收入的增大。

2020年的春节2019年提前了近10天,因此寒假时间也提早,原则上递延收入的计量期会更长,所以递延收入的增长也的的确确说明学生和课程的增长在恢复。

公司的股票回购计划

董事会批准了一项为期12个月的5亿美元回购计划,此外,管理层表示在一定条件下有意回购不超过1亿美元的股票。

估值探讨

使用分步加总(SOTP)对公司进行估值,好未来的线下、线上部分可采用不同方式。考虑到目前线上部分实质上并未盈利,且管理层对线上业务盈利的预期可以提早至2021年。

- 虽然运营开支的很大部分会用作线上,如果我们将此都计做整体的成本,线上部分不应了,而运营利润均来自线下。2021财年平均每股盈利预期0.872美元/ADS,按照过去10年平均的12个月市盈率(预期)33.32来算,线下部分估值为每ADS 30美元。

- 线上部分,以EV/Revenue来计算,对比同行业中国公司的平均值7倍。以公司对2021财年Q1指引的35-38%来看,线上部分2020年整体的增速预期有望超过50%,则线上部分估值应为每ADS 15美元。

- 加上公司目前账上的现金45.89亿美元,对应每ADS 7.5美元。

综上,好未来对应的每股价值为52.5美元/ADS。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56