被低估的“云+AI”隐形冠军!甲骨文积压订单的变现潜力

极端的股票和债券市场波动并不是紧张的理由。我们在相对平静的市场中度过了几年,期间股票平稳上涨,导致许多股票估值过高。这次下滑是一个以折扣价买入股票的绝佳机会——当然,要谨慎选择股票,挑选那些不会因关税而受到过度冲击的股票。有外国分析师认为,甲骨文是一个符合许多条件的投资选择。

作者:Gary Alexander

作为全球最具主导地位的软件公司之一,该公司已经积累了大量的递延收入积压,这将推动明年收入的急剧加速增长。

自今年年初以来,甲骨文的股价已经下跌了20%,这使得甲骨文的价值主张更具吸引力,而管理层也确认了明年强劲的增长轨迹,这得益于健康的当前积压订单。在此背景下,看好甲骨文有几个基本原因:

➢企业软件领域最广泛的产品组合之一。甲骨文最著名的是其数据库软件,这是现代企业IT基础设施的骨干,但它还拥有从销售到财务的广泛云应用组合,这些应用既有内部开发的,也有收购而来的。随着IT预算审查的加强,小型、单一应用的公司将更难获得交易,这将推动更多业务转向像甲骨文这样的大型组合。

➢人工智能需求明确。人工智能模型的基本输入是海量数据——而作为领先的数据库提供商,甲骨文在这方面装备精良。管理层指出,在过去12个月中,甲骨文平台上用于人工智能模型训练的GPU消耗增加了3倍以上。

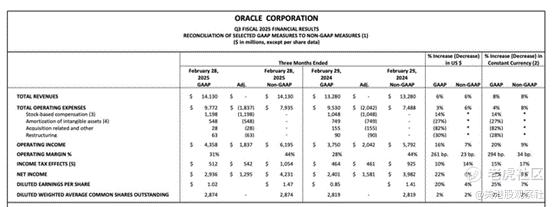

➢高度盈利。甲骨文的运营利润率超过40%,随着收入预计在2025财年加速增长,这一利润率只会进一步提高。

➢此外,甲骨文董事会最近将季度股息提高了25%,至每股0.50美元,即每年2.00美元(之前为1.60美元)。虽然甲骨文现在和将来可能都不会成为一只股息股——即使在提高股息后,其收益率也只有1.5%——但这一增长是一个非常看涨的信号,表明管理层对其潜在业务势头有很高的可见度和信心,尤其是考虑到甲骨文已经积累了巨大的积压订单。

第三季度财报

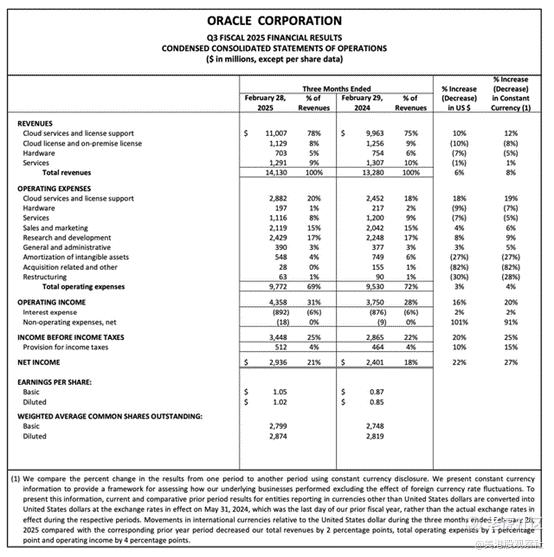

甲骨文最近在3月中旬报告了第三季度财报。现在让我们更详细地浏览最新的季度趋势。第三季度的财报摘要如下:

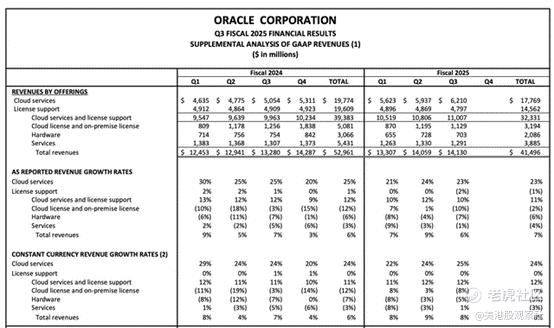

甲骨文的收入同比增长6%,至141.3亿美元。这一数字低于华尔街预期的143.9亿美元,即8%的增长。华尔街共识基本上要求甲骨文在第二季度9%的同比增长基础上保持一致的增长。然而,第三季度的未达预期主要是由于不利的货币变动——在固定汇率的基础上,如下面的图表所示,甲骨文的增长将是8%的同比增长——第二季度不存在这种不利的外汇影响。

外汇阻力很可能在第四季度转为外汇助力,因为特朗普不断升级的贸易战导致美元跌至多年低点。这是对那些在关税焦虑中拥有大量国际货币收入的跨国公司的一点小小安慰:疲软的美元将有助于支撑收入增长,并部分抵消宏观环境疲软带来的任何放缓影响。

甲骨文本身不会面临关税的直接重大影响,因为其硬件销售在总收入中所占比例非常小。然而,我们必须监控第二阶影响,因为全球疲软的环境可能会延长交易周期,并对IT预算进行进一步审查——这在关税实施之前就已经发生了。

好消息是,甲骨文已经积累了大量的积压订单,这支持了其对明年收入增长几乎翻倍至15%的预期。需要提醒的是,甲骨文和许多大型软件公司通常会签订多年期合同。收入在整个协议期内按比例确认,但整个金额会出现在积压订单/剩余履约义务(RPO)中——这使管理层对未来增长趋势有很高的可见度。

首席执行官Safra Catz在第三季度财报电话会议上也指出,公司正在上调其对2027财年的增长预期至20%的同比增长,甚至高于之前2026财年指引的15%:

>在我深入第四季度具体指引之前,我想对我们在未来几年将看到的财务加速发表评论。我们现在对未来收入增长有了明确的预期。我们仍然非常有信心并致力于2025财年的云基础设施总收入增长超过去年报告的50%,而2026财年将更快,可能快得多。

>我们对实现2026财年660亿美元收入目标的信心比以往任何时候都更强,这代表了约15%的增长率。更重要的是,我现在预计2027财年的增长率将约为20%,这比我之前指引的更高。

甲骨文在盈利能力上也没有松懈,这使公司有信心提高股息。运营利润率提高到了43%,同比提高了1个百分点:

估值和总结

尽管公司仅对2026财年提供了方向性收入指引,但我们有该年度的共识每股收益预期为6.72美元,代表12%的同比增长。

这使甲骨文的估值为2026财年市盈率的19.6倍。在大型软件同行中,甲骨文是最便宜的之一:

尽管如此,只有甲骨文承诺到2027财年实现两年加速增长至20%的水平,而更昂贵的同行如Salesforce的增长速度已降至高个位数。长期以来一直被认为在云应用部署趋势的识别和应对上落后的甲骨文,似乎并没有犯同样的错误,并且在人工智能时代的到来中并不是落后者。

$甲骨文(ORCL)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56