关税“避风港”?北大荒连续三个涨停,牧原股份绩后大涨!消费ETF(159928)探底回升成交爆量,盘中获巨额净申购2.36亿份!

今日A股探底回升,大消费板块震荡吸金。消费ETF(159928)盘中涨0.96%,成交额已超6.3亿元。资金持续涌入,盘中获巨额净申购2.36亿份,近5日“吸金”超1.6亿元!

消费ETF(159928)标的指数成分股多数飘红:北大荒涨停,已经是连续第三个涨停板,海大集团涨超5%,华熙生物、中炬高新涨超3%,牧原股份绩后涨近2%,伊利股份涨超1%,大北农、五粮液微涨。贵州茅台、温氏股份小幅回调。

消息面上,牧原股份4月8日盘后公告称,预计2025年第一季度实现净利润45亿元至50亿元,上年同期为亏损24.59亿元。预计归属于上市公司股东的净利润为43亿元至48亿元,上年同期为亏损23.79亿元。业绩变动主要原因为报告期内公司生猪出栏量、生猪销售均价较去年同期上升,且生猪养殖成本较去年同期下降。

A股掀起增持潮,五粮液集团拟增持5亿元至10亿元公司股份。据其4月8日晚间公告,五粮液集团自公告之日起6个月内通过深交所交易系统增持公司股票,金额不低于5亿元,不超过10亿元

资金持续流入,消费ETF(159928)近60日“吸金”近13亿元!截至4月8日,最新规模近150亿元处于历史高位!

中金公司表示,食品饮料是内需的刚性支撑,关注基本面强、红利高股息标的。美国对等关税影响下,市场对于提振内需的必要性共识强化,已陆续有部分消费刺激举措出现。中金认为食品饮料刚需防御属性明显,当下基本面逐步企稳,估值已消化至较低区间,2025年有望受益于内需刺激政策从而提振估值。

回顾上一轮贸易摩擦期间,食品饮料刚需防御属性明显。回顾2018年“贸易摩擦”期间,2018年上半年贸易摩擦升级,市场单边下跌,出口依赖型板块领跌。2018年下半年我国出台政策对冲加码,消费等防御板块逆势走强。2018年食品饮料板块跌幅小于整体。回顾2018年食品饮料行业内各板块表现,调味品、预加工食品、熟食等表现亮眼,源于各子行业仍处于扩容和升级阶段,2018-2019年行业增速维持15-20%水平,外资持股比例不断提升。

食品饮料行业当下基本面逐步企稳,估值已消化至较低区间,2025年有望受益于内需刺激政策从而实现估值修复。2025年以来上海、北京、呼和浩特等地陆续出台消费刺激政策以提振内需,杠杆效应明显。中金预计伴随内需刺激政策逐步落地,食品饮料板块2024年低基数下增速或将有所改善。当前食品饮料行业估值水平约为22倍,已经处于历史底部区间,2018年行业平均估值为32倍。行业估值修复先于业绩改善兑现,建议加大对食品饮料行业的关注和配置。

配置思路上,可以有三条主线及其顺序:1)基本面表现强,仍具有自身成长性标的。2)基本面稳健,股息率较高板块,如软饮料、乳制品、白酒。3)基本面触底,利润弹性较大的餐饮供应链板块,如啤酒、调味品、速冻食品。

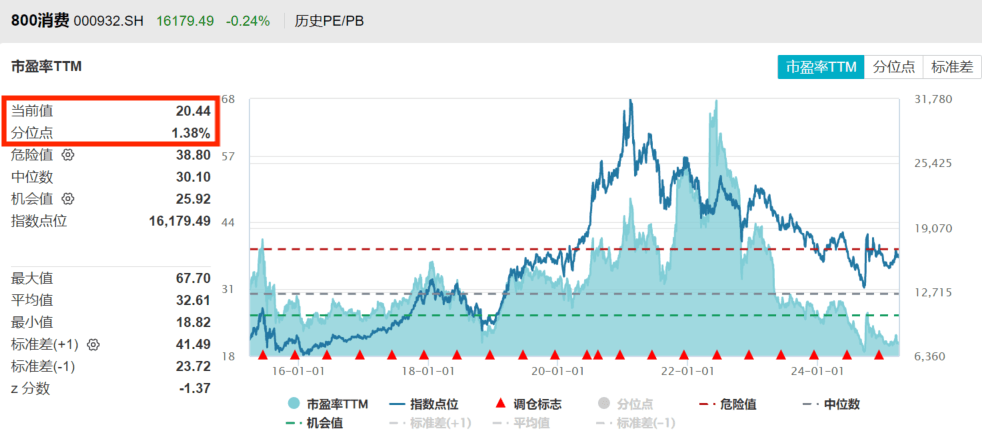

估值方面,截至4月1日,消费ETF(159928)标的指数最新市盈率20.44倍,近十年估值分位数1.38%,比近10年超98%的时间便宜!

消费ETF(159928)标的指数作为消费大板块中的刚需、内需属性板块,具有明显的穿越经济周期的盈利韧性。前十大成分股权重占比高达67%,其中5只白酒龙头股共占比36%,养猪大户占比13%,其他权重股还包括:伊利股份(10%)、海天味业(4%)和东鹏饮料(4%)。(数据截至:2025/04/01)

关注消费板块,相关产品消费ETF(159928),场外联接(A类:000248;C类:012857)。

风险提示:基金有风险,投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。消费ETF(159928)属于较高风险等级(R4)产品,适合经客户风险等级测评后结果为进取型(C4)及以上的投资者。文中提及个股仅为指数成份股客观展示列举,本文出现信息只作为参考,投资人须对任何自主决定的投资行为负责。本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56