2月PCE解读——降息未到,滞胀初现

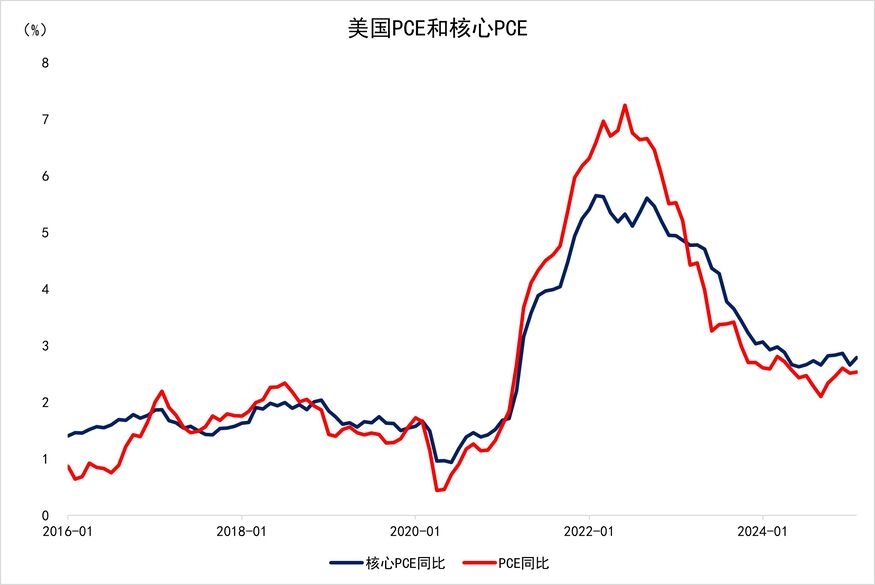

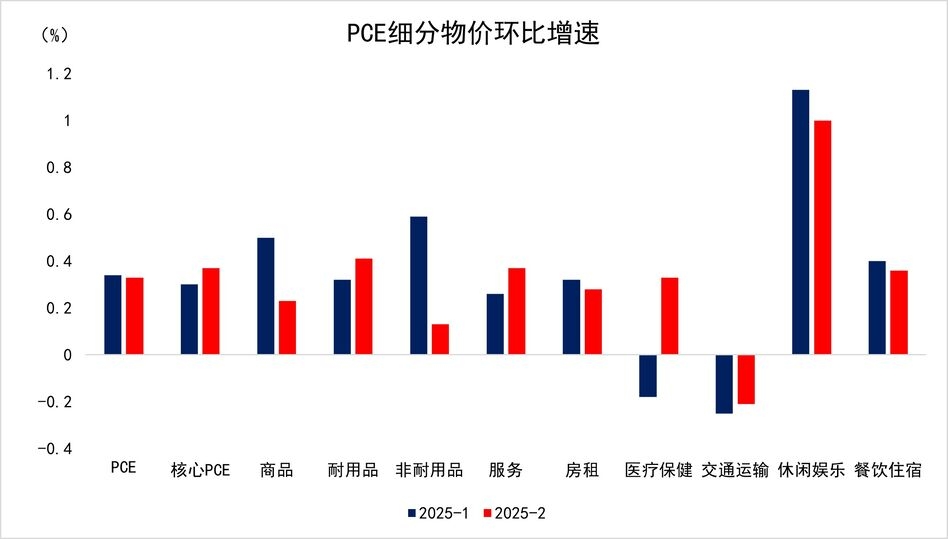

TradingKey – 3月28日,美股盘前2月PCE数据如期公布。PCE同比上涨2.5%,环比上涨0.3%,基本符合预期;核心PCE同比上涨2.8%,环比上涨0.4%,超越市场普遍预期,再通胀风险回升,美国经济滞胀隐忧初步显现。细分项来看,正如上周前瞻文章中所推断,拉动PCE环比大幅增长的主要动力来自于商品项中耐用品价格(+0.41%)以及服务项中的医疗保健(环比增速由负转正,+0.33%),基本与我们此前发布的PCE前瞻推断保持一致。

数据来源:路透社、TradingKey编撰 截至日期:2025年3月31日

同一时间,美国公布2月个人消费数据,消费者支出2月环比增长0.4%,预估0.5%;人均可支配收入2月环比增长0.8%(前值0.6%)。而密歇根大学调查的消费者预期指数再次延续此前“担忧情绪”,大幅下降至52.6,接近2022年6月低点。可以看出,尽管美国居民收入端仍然保持稳定增长,但出于对未来关税和通胀的担忧情绪下,多数人选择提前“节衣缩食,控制支出”。

美联储陷入两难,年内降息面临挑战

通胀数据公布后,CME利率观测显示美联储5月“保持利率不变”概率上升,6月降息概率回落,年内降息3次成为当前市场多数选择。旧金山联储总裁戴利表示,目前通胀进展不适合进行任何降息操作,甚至2月通胀数据证实了她对今年两次降息作为“合理”预测的基本预期的信心也有所下降。当前,特朗普关税政策和马斯克裁员计划还未对美国实体经济产生较大的实质性影响,但情绪端负面因素已经传导至居民消费倾向。进入4月后,如果特朗普仍然保持强势的外交和贸易态度,甚至奉行孤立主义,或将对未来美联储的施政和货币操作空间形成较大阻碍——即忍受再通胀风险继续降息,维持实体经济和资产价格稳定;或在当前高利率环境下,开启发债和扩表。但无疑哪一种,似乎都不是一个万全之计。

区别于里根时代,居民资产负债表易受资产价格影响恶化

基于“对内减税,对外增税”,放松大企业管制以及小政府理念等一系列施政的相似点,很多人将当前特朗普政府和80年代里根政府进行类比。但事实上,当前美国宏观环境完全不同于里根时期。里根当年通过“宽财政+紧货币”组合,通过减税和加息配合控制通胀,当前特朗普政府财政压力极大,同时降息空间也相对有限。如果坚持奉行“MAGA政策,将制造业带回美国”,势必短期要面临控通胀和保经济之间的艰难抉择。

同时,当前美国居民家庭资产负债表与里根时期难以同日而语。里根时期居民金融资产占比较低(仅25%),经济衰退带来的金融市场下跌对居民资产负债表冲击有限。而当前,得益于美股过去数十年的牛市和疫情期间的直接放水,美国居民通过直接或间接方式持有股票资产占比已经达到40%以上,创历史新高。周五PCE数据公布后,美股三大指数普遍大幅下跌,标普500和纳斯达克指数自2月高点累计下跌已超过10%。如果放任资产价格“自由落体”,将会对大多数家庭资产负债表产生极大的损害,同时明显抑制居民消费和支出意愿,甚至可能引发由市场价格下跌带来的经济“硬着陆”。

后续市场应关注4月关税落地情况

当前美国最大的矛盾仍然是特朗普关税政策和美联储货币政策之间的矛盾,特朗普表示等4月2日公布对等关税之后,才愿意和各国就关税问题开启谈判;而美联储也继续保持利率不变,静待其变。因此,市场未来短期交易节点仍然要回归到关税的落地情况,不过以特朗普惯用的“胡萝卜加大棒”谈判原则来看,尽管一定要“先声夺人”,但一切都可以“协商”。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)92.50

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05