安踏体育:营收穿上跑鞋,利润踩到鞋带?

安踏体育:营收穿上跑鞋,利润踩到鞋带?

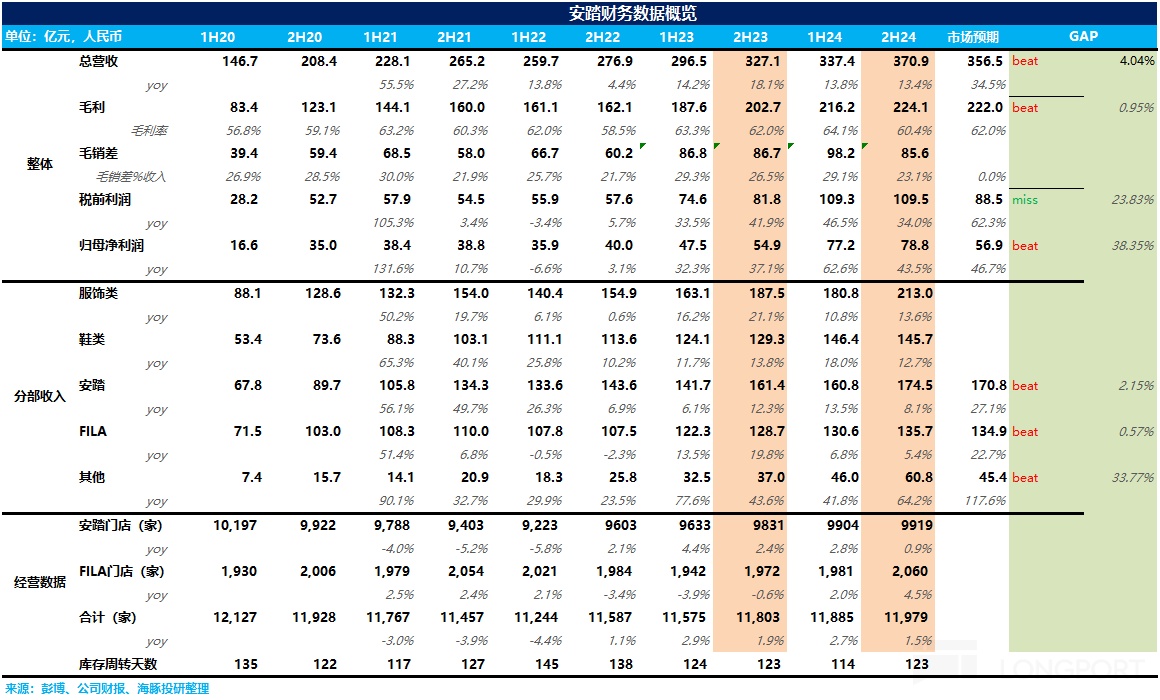

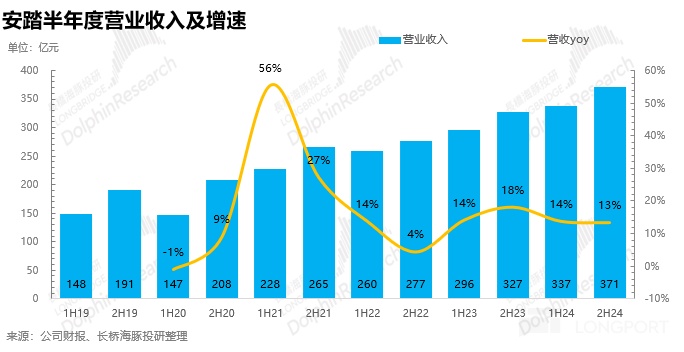

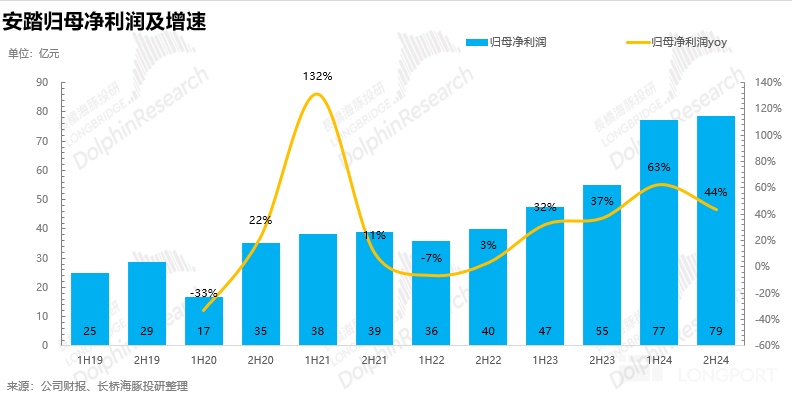

$安踏体育(02020.HK) 北京时间 3 月 19 日下午,安踏(2020.HK)发布了 2024 年全年业绩。由于安踏在今年一月份和去年十月份已经公布过 2024Q3,Q4 的运营表现,因此,市场对于总收入的预期把握相对较准,但引发市场担忧的核心点还是在于安踏盈利能力的下降。

具体要点如下:

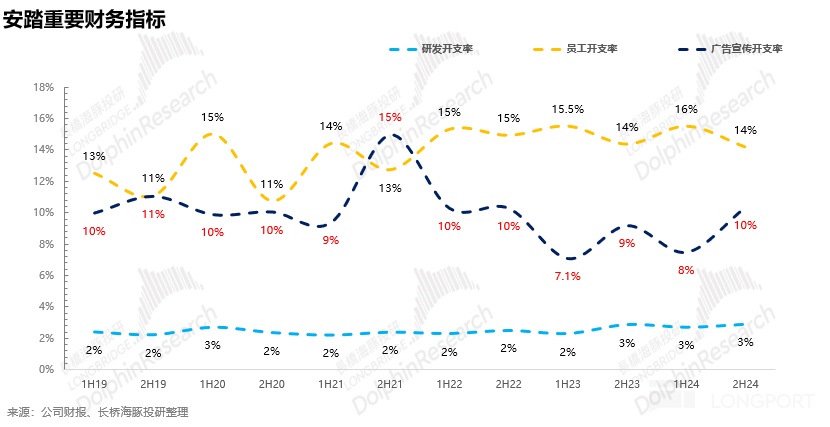

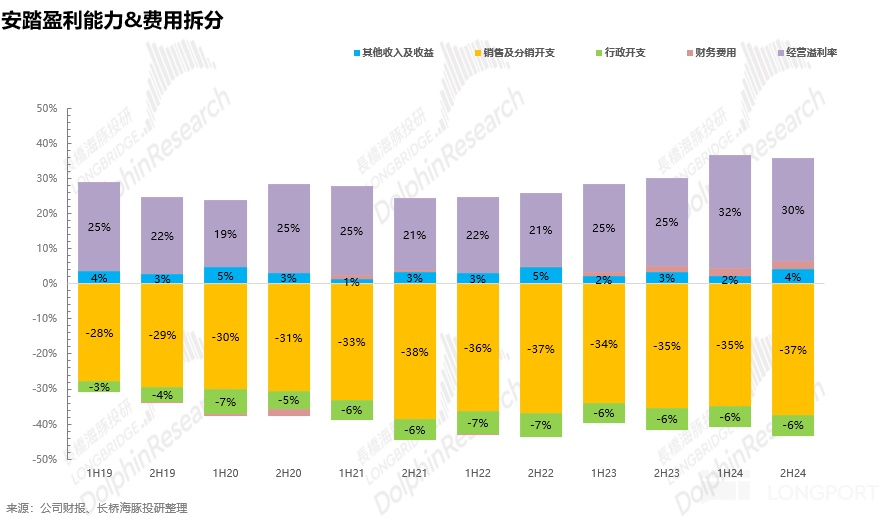

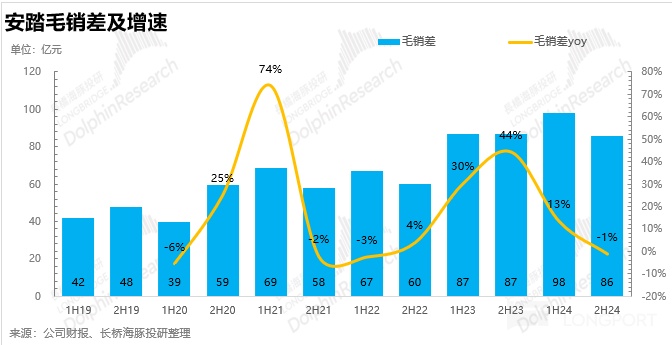

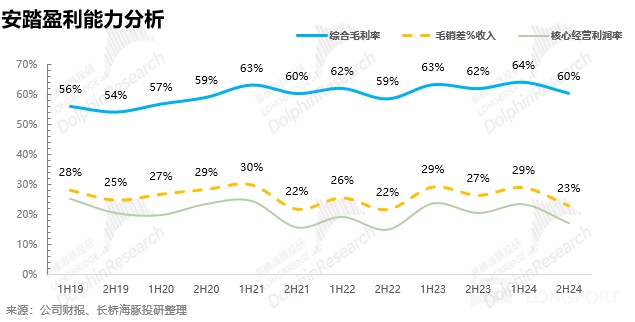

1.整体业绩:营收小超预期,盈利能力不及预期:24H2 公司实现营收 370.9 亿元,同比增长达到 13.4%,与前期公布的零售流水相比营收端小超市场预期(356.5 亿元)。毛利率和预期基本一致,但在激烈的市场竞争下,由于公司加大了市场推广力度叠加对现有店铺的升级调改,费用支出高增使得核心经营利润不及预期。

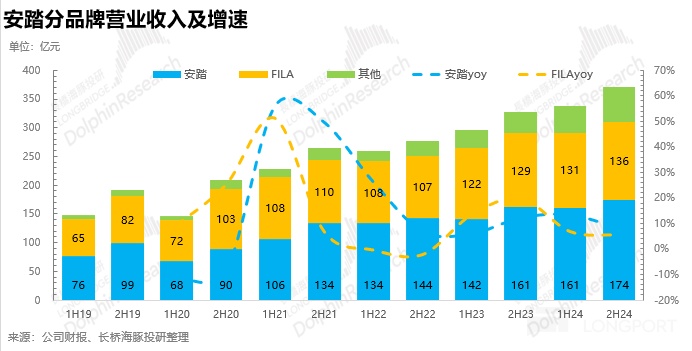

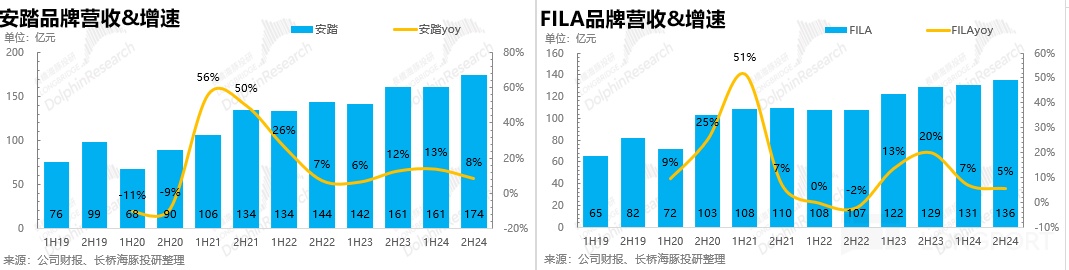

2、FILA 偏弱,安踏稳健,其他品牌高增:分品牌看,安踏主品牌实现营收 174.5 亿,小超市场预期(170.8 亿)。海豚君认为主要系安踏主品牌下半年增加了高性价比产品的推出并增加了在高性价比店型——超级安踏中的陈列。FILA 和市场预期基本一致,中个位数的增长,相较于前两年双位数以上的增长明显回落。

让海豚君眼前一亮的是其他品牌在高基数下仍然实现了 64% 的高速增长,全年营收超过 100 亿,妥妥成了继 FILA 后的 “第三增长曲线”,体现出消费者对迪桑特、Kolon Sport、始祖鸟等户外运动品牌的认可度逐步提升。

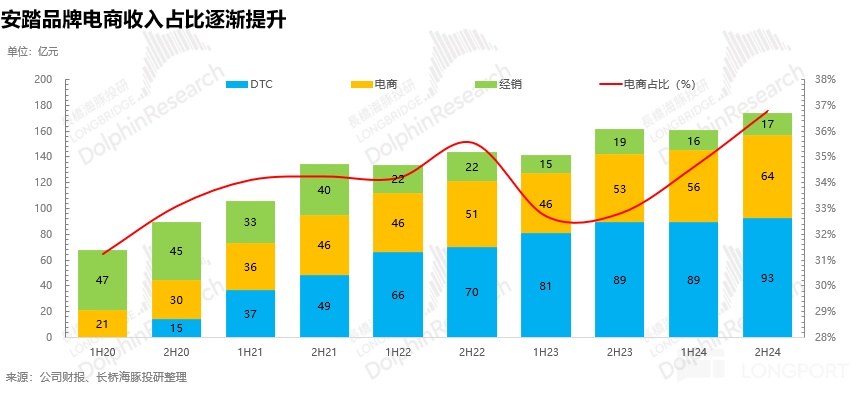

3.电商高增,占比进一步提升:由于公司在各大社交平台加大了直播、短视频等内容,线上曝光率持续提升,电商营收同比增长 19%,高速增长,营收占比进一步提升至 36.3%,创历史新高。

4、全球化初见成效。继 2023 年安踏成立东南亚国际事业部后,公司加快了东南亚的拓展,目前已在新加坡、马拉西亚、越南、泰国等城市成功布局,此外,公司在 2024 年首次进军北美市场,与部分头部分销商达成战略合作,并计划在北美开设直营店,目前公司在海外已开设共计 240+ 门店。

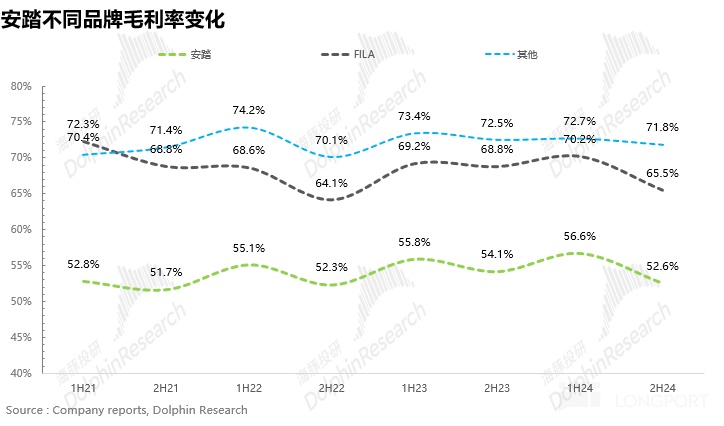

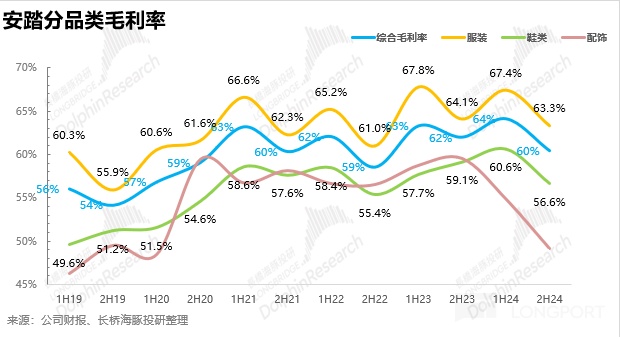

5、盈利能力有所下滑:由于公司加大了高性价比产品、店型(超级安踏)的布局,各品牌的毛利率在 24H2 均遭受了不同程度的下滑,其中 FILA 和安踏主品牌毛利率分别同比下降 3.3pct、1.5pct,迪桑特和 Kolon Sport 等高端品牌下滑幅度相对较低。

此外,费用率上,一方面市场竞争激烈,安踏加大了市场推广的力度,另一方面,店铺升级、新开店等因素使得公司的费用投放也有所提升,毛销差同比下降 3.4pct,使得安踏的核心经营利润率下滑至 17.1%(市场预期 22%)。

6、财报详细数据一览:

海豚君整体观点:

在海豚君看来,安踏 24H2 的业绩实际上是通过牺牲毛销差来换取营收端的增长,简单来说,就是 “以价换量”。

在海豚君看来,在消费力疲软的大环境下,无论是安踏、李宁还是其他运动鞋服公司,加大性价比品类的占比、推出高性价比的零售店型保销量、稳市占率的做法无可厚非,虽然一定程度上牺牲了短期的利润,但收获的是消费者的品牌粘性&复购频率,中长期看并不是一件坏事。

抛开盈利能力下滑这个短期因素来看,公司自身的品牌运营能力在众多运动服饰公司里仍然非常优秀,从估值水平上看,横向对比,当前 19x 的安踏作为龙头仍然享受了一定的估值溢价,不算便宜。

以下为财报详细解读:

一、营收超预期,户外品牌表现亮眼

公司 24H2 实现营收 370.9 亿元,同比增长达到 13.4%,与前期公布的零售流水相比营收端小超市场预期(356.5 亿元),核心原因在于公司 “以价换量”,在下半年加大了高性价比产品、高性价比店型——超级安踏的推出。

1、FILA 偏弱,安踏稳健,其他品牌高增

分品牌看,安踏主品牌在高基数下仍然完成了接近双位数的增长,海豚君认为核心在于两点:

1)加速门店变革,从 “千店一面” 迈向 “千店千面”:此前安踏主品牌所有店型基本都一样,对消费群体匹配度较低。改革后,安踏根据不同城市层级、不同商圈、不同消费人群将常规门店重新梳理为 5 种店型——殿堂级(Palace),竞技级旗舰店(Arena),安踏作品集,安踏冠军,超级安踏。

一方面,通过殿堂级、竞技场级等新店铺形象成功打入高端商圈,提升品牌形象。另一方面,针对垂类细分市场,通过安踏冠军(户外场景)、安踏作品集(中高端潮鞋)等店铺满足细分人群的特定需求。

针对大众市场,安踏也推出全新店型——超级安踏,对标优衣库,提供全品类、全季节、全年龄段的产品,通过精简 SKU,聚焦不同运动场景的刚性需求、优化供应链等措施提供极致性价比,以低于常规门店 30% 的价格达到了常规门店 3 倍以上的店效。

2)高质平价,符合时代特征

2024 年安踏以性价比为核心抓手,产品端优化产品组合,主推慢跑鞋、冲锋衣等高性价比的 IP 产品,其中 PG7 系列缓震跑鞋已成为销量破百万件的大单品。渠道上,线下加大高性价比店型——超级安踏的布局,重点覆盖二三线城市的核心商圈,线上聚焦电商专供款和其他折扣策略进一步放大性价比优势,吸引了大批价格敏感型消费者。

电商高速增长:此外,从渠道结构上看,由于公司在各大社交平台加大了直播、短视频等内容,线上曝光率持续提升,电商营收同比增长 19%,远高于线下,营收占比进一步提升至 36.3%,创历史新高。而 DTC 比例由于部分店型仍未成熟,处于试验阶段,占比略有下降。

FILA:高增期已过,环比降速。由于儿童市场进入存量竞争,潮流市场受到经济下行压力增长疲软,FILA 整体受到儿童和潮牌 FILA Fusion 的拖累表现偏弱,Q3 流水负增长,Q4 公司通过减少门店数量、优化线下渠道结构、拓宽新品类等调整,FILAQ4 环比 Q3 明显改善,重回正增长,24H2 整体营收同比增长 5.4%,相较于前两年双位数以上的增长明显疲软。

其他品牌:其他品牌在在高基数下仍然实现了 64% 的高速增长,全年营收超过 100 亿,妥妥成为了继 FILA 后的 “第三增长曲线”,表现超出公司及市场预期。迪桑特和 Kolon Sport 作为集团旗下两大户外运动垂类品牌,分别聚焦大众户外和专业户外,一方面系户外赛道保持高增,另一方面也体现出消费者对迪桑特、Kolon Sport、始祖鸟等户外运动品牌的认可度逐步提升,再次验证了安踏的多品牌运作能力,

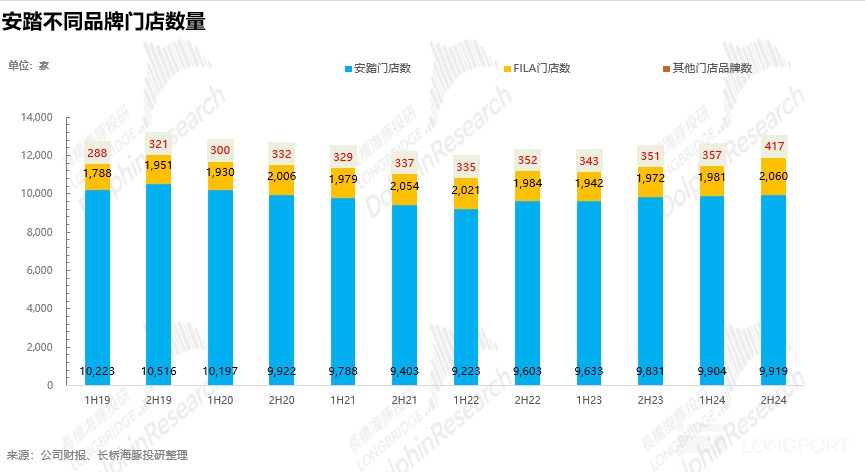

2、门店增速分化,安踏开店速度放缓

从门店数量上看,24H2 安踏主品牌新增 15 家达到 9919 家,拓张的趋势不变,但相较于前两年有所放缓。从近年来的动作上看,无论是大力转型 DTC 增强对线下门店的控制,还是通过门店整改分层,精细化满足不同人群、不同消费能力的需求,可以确定的是提升线下门店的店效,拉动品牌势能进而带动线上的增长已经是安踏的明牌,而非一味开店,追求线下门店市占率的抢夺。

考虑到当前全国范围内仍存在着大量年店效小于 200 万元的老店(安踏目标是将年平均店效提升至 1000 万元以上),且从开店数量上看,安踏在行业内已经是断崖式的领先(李宁目前只有 6000 家),因此,控制新开店速度、优化老店店效对于安踏而言明显更为理性。

FILA 新增 79 家门店达到 2060 家,达到了疫情前的门店数量(疫情期间 FILA 关停了多家门店),主打一个恢复性增长,和安踏类似,FILA 的重心也以提升店效为主。

而迪桑特和 Kolon Sport 分别增加 29、31 家门店,达到 226 家、191 家,在低基数下保持高速扩店阶段,通过线下门店提升品牌势能。

对于 2025 年的开店指引,对于安踏主品牌,公司打算将门店减少至 9500-9700 家(减少 200-300 家门店),淘汰低店效门店,FILA 和其他品牌门店则保持相同节奏增长。

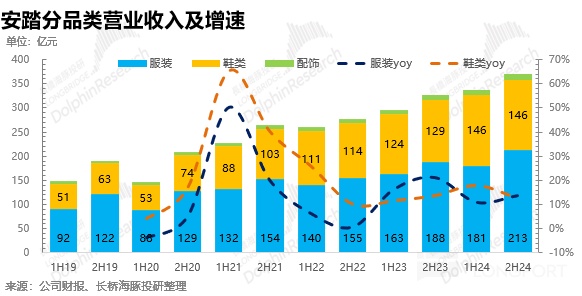

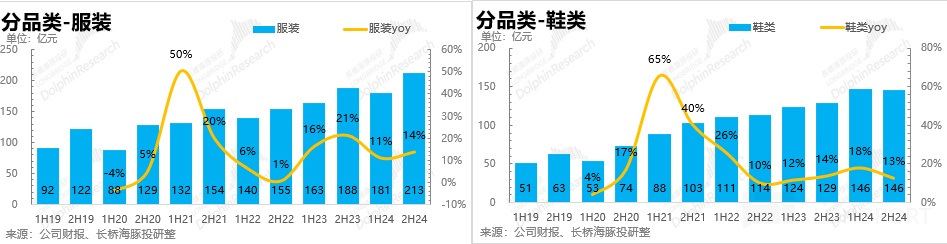

3、各品类均衡增长

从品类上看,24H2 公司的鞋类、服装、配饰均保持了双位数以上的增长,从全年维度看,鞋类增长更快,一方面系上半年推出的平价高科技 PG7 跑鞋通过在超级安踏、安踏冠军等新店型中重点陈列,提升曝光度,在下半年放量高增,吸引了大量价格敏感型的消费者,成为爆款单品,

另一方面,公司主动调整产品结构,削减成熟品类篮球鞋的订货比例,增加了成长型品类跑鞋&户外鞋的占比,此外,迪桑特、可隆等品牌通过布局专业运动鞋,在滑雪、徒步等细分赛道亦实现了较好增长。

二、高性价比产品占比提升 + 费用投放增加,盈利能力走低

从毛利率上看,根据前文,由于公司 24H2 加大了高性价比产品、店型(超级安踏)的布局,各品牌的毛利率在 24H2 均遭受了不同程度的下滑,其中 FILA 和安踏主品牌毛利率分别同比下降 3.3pct、1.5pct,迪桑特和 Kolon Sport 等高端品牌下滑幅度相对较低,主要系折扣力度小,保持高端品牌调性。

此外,由于市场竞争激烈,公司加大了市场推广力度,广告投放增加,叠加对现有店铺的升级调改,营销费用率提升 2pct,毛利率下滑叠加营销费用率走高使得毛销差明显缩窄,影响了公司的盈利能力。

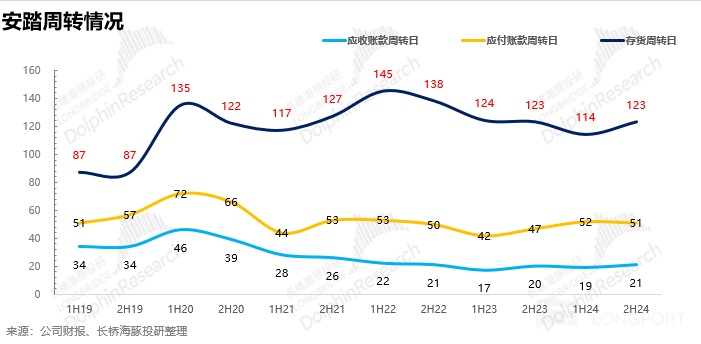

最后,从周转天数上看,24H2 公司存货周转天数为 123 天,同比持平,相较于 2023 年下半年的经济环境,在 2024 年消费力走低的情况下公司通过牺牲毛销差维持住了周转率,后续还需重点观察毛销差恢复对周转率的影响。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33