鸡蛋季报:强现实vs弱预期,关注基差回归路径

来源:一德菁英汇

一、行情回顾

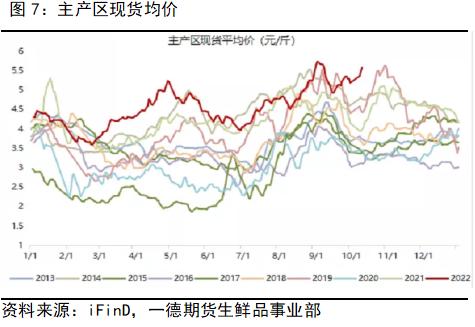

年内鸡蛋现货整体表现偏强,供应偏紧格局未有明显改善。

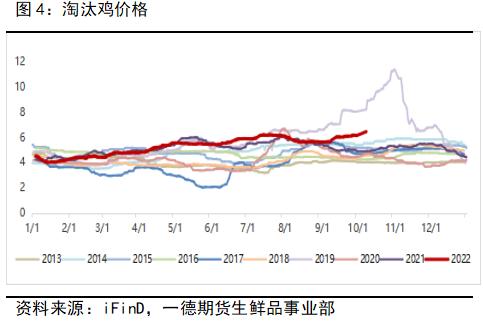

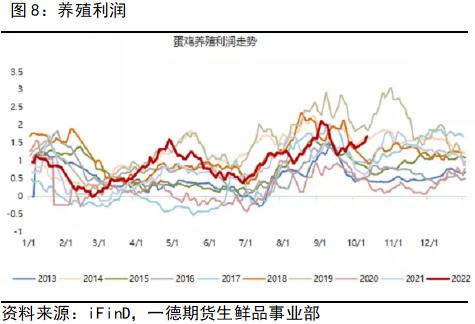

现货自3月开始趋势上涨行情,4-5月涨幅扩大,现货涨至历史高位,但饲料原材料表现较强,进而导致现货价格高位下养殖利润表现不及预期,因而上半年鸡苗补栏不及预期,进而导致下半年新开产增量有限。

进入5月后,各地区陆续入霉,各环节逐步清库,现货开启季节性回落趋势,但由于库存偏低,叠加供应,蛋价6月底跌至3.8-3.9元/斤后支撑明显。

7月后,居民囤货需求对行情有一定提振,供应偏紧的格局下拉动现货价格上行至历史同期高位。中秋前市场淘汰了部分老鸡,鸡蛋供应水平小幅回落,给与蛋价底部支撑。

从历史蛋价规律来说,十一前后现货受需求下降等因素影响会出现季节性回落,但今年十一之后逆季节性出现上涨行情,主要原因在于整体供应还是不多,库存量偏低,叠加短期出现囤货行为,生猪价格涨至高位,对蛋价产生一定提振作用。

二、供需基本面

1. 存栏上涨趋势不变,增幅仍有争议

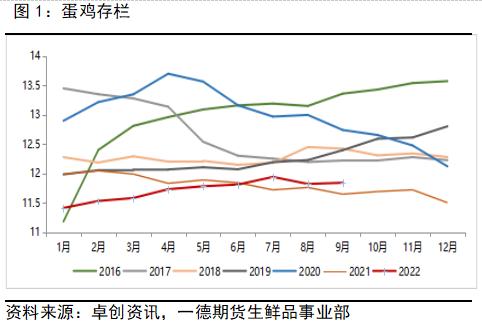

卓创数据显示,2022年9月蛋鸡存栏11.84亿羽,存栏属于历史偏低水平,高于21年同期存栏。整体来说,饲料成本长期高位导致存栏增幅低于预期,后期需持续关注蛋鸡新开产量及老鸡淘汰量变化。

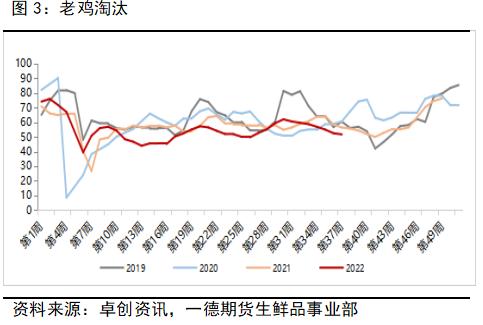

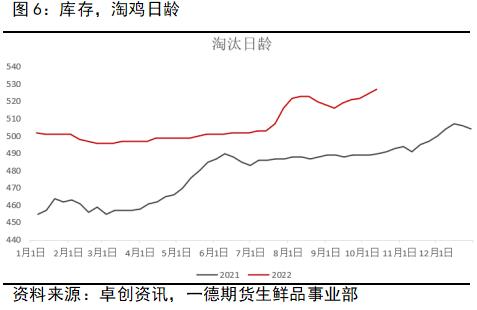

延淘或超淘现象会对短期鸡蛋供应产生明显影响。截止10月中旬,老鸡淘汰日龄在527天,处于2021年以来的高位;淘鸡价格6.5-7元/斤,处于仅次于2019年同期的高点;年内老鸡淘汰量偏少,5月前偏少主要受到2020年补栏量少影响,21年补栏情绪才逐步好转,但6月后老鸡淘汰量并未出现相应回升,尤其8月后老鸡淘汰量连续2个月回落,一是受饲料成本高位影响,在存栏连续增长的周期里,淘汰老鸡补栏鸡苗并不经济,在当前养殖利润较好的情况下,养殖场多选择延淘来增加利润,而非大量补栏鸡苗,这也导致今年的新开产后备力量一直偏弱,长期盈利也并未带动存栏出现预期的大幅增长。

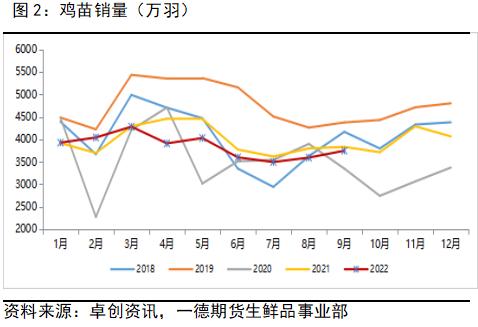

从鸡苗补栏及价格表示来看,尽管前期养殖利润表现较好,但在饲料成本高位下,鸡苗成本偏高,养殖企业多选择延淘或者换羽,鸡苗补栏表现一般,甚至弱于预期。后续补栏情况需关注现货持续高位对养殖场信心的拉动作用。

可以看出来在饲料成本高、现货价格强、养殖周期长的多重影响下,蛋鸡存栏逐步增长的趋势不变,近月现货表现强于远月,那么短期现货强势导致的延淘行为将使得未来供应进一步承压,直至鸡蛋供应量出现明显过剩带动现货价格趋势性回落。

2. 现货高位库存谨慎,下游需求表现尚可

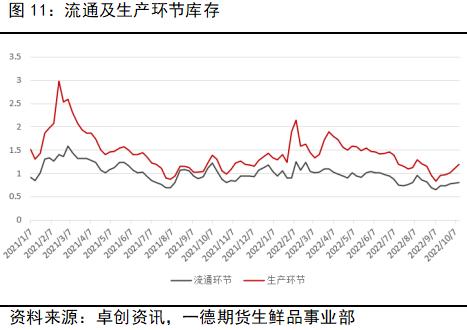

从卓创统计生产及流通环节库存来看,年内整体库存水平偏低,9月后随着气温逐步回落,鸡蛋存储难度降低,同时现货中秋后回落幅度有限,尤其十一后现货出现逆季节性上涨,导致各环节库存出现趋势性增长。10月中旬现货价格仍处于高位,市场部分环节有恐高心理,导致库存水平小幅回落。整体来看,高利润导致市场情绪转好,但集中需求的长期被压制导致存货赌行情行为不多,库存带来的供应压力有限,供应端压力大小更多的取决于养殖端延淘惜售情绪表现。

从当前消费环境来看,集中性消费量受到一定程度影响,其中一部分集中消费转向居民日常消费,同时,居民采购呈现脉冲式特点,即存货周期相对之前变长,这会导致某个时间段现货超预期走强(本质还是在于供应并不过剩)(如十一后的逆季节性走强)。另外,在半年报中,我们提出下半年猪价上涨或对鸡蛋价格有一定提振作用,鸡蛋现货目前的高位一方面受自身供需偏紧影响,另一方面受到猪肉蛋白价格的提振(鸡蛋对猪肉直接替代)。未来要关注后续供应量累积到一定程度后,叠加猪肉类产品价格高位回落,或对鸡蛋现货市场产生戴维斯双击。

三、行情展望

从现货端来看,蛋鸡养殖的持续盈利导致老鸡淘汰持续减少,淘鸡价格也涨至仅次于2019年的高位,市场已经持续延淘2个月左右,这部分老鸡给供应端带来一定压力。鸡苗补栏量虽不高,但在盈利水平下也不会对存栏增长产生负影响。综合来看,未来鸡蛋供应增加的趋势不会变。鸡蛋需求表现喜忧参半,长期高价对需求产生一定程度抑制,但短期居民囤货一定程度上会对蛋价产生拉动作用。

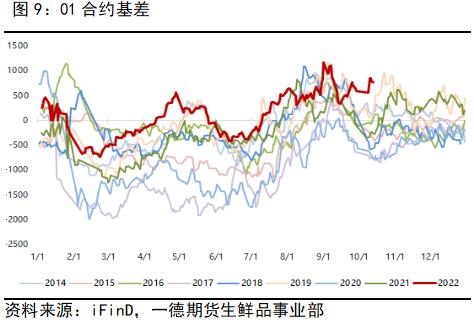

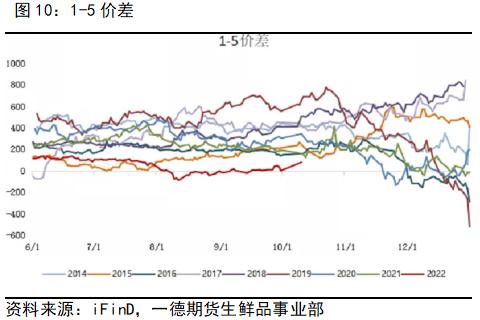

期货端提前给出蛋鸡存栏增长预期,期货在未来现货回落预期下给出较大幅度贴水,盘面短期带着大贴水下行难度较大,后期若现货持续维持高位,盘面有修复基差可能,进而导致盘面补涨。另外,当前1-5价差属于历史偏低水平,在存栏持续增长的基本面预期下,价差有走扩可能。

综合来看,我们认为后期高蛋价不可持续,其自身供需不支撑蛋价继续走强,生猪及蔬菜价格回落后,也将对蛋价有抑制作用,整体行情以冲高回落思路对待,等待盘面基差修复后的高位做空机会。

风险点:禽类疫病,替代品价格。

数据解读

截止2022年9月,全国在产蛋鸡存栏约为11.84亿只,环比增幅0.17%,同比增幅1.67%。9月后新开产蛋鸡对应2022年5-6月后鸡苗补栏,新开产量增幅有限。蛋鸡存栏量稳定回升,但与往年相比仍处于偏低位置,未来持续回升预期不变,幅度仍有争议。

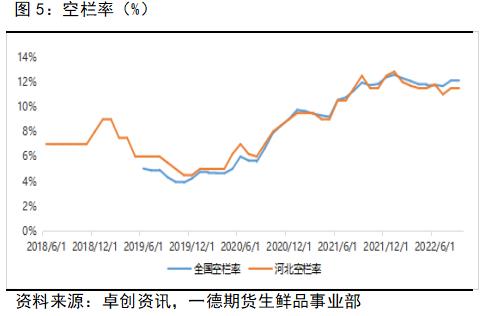

卓创数据显示,9月鸡苗样本点销量3746万羽,环比涨幅4.26%,同比跌幅2.24%。目前种鸡企业订单多数排至11月中下旬,种蛋利用率多在50%-70%。450日龄以上老鸡占比9.75%,环比增加0.10个百分点;120日龄以下后备鸡占比14.74%,环比略增0.01个百分点;120-450日龄产蛋鸡占比75.51%,环比减少0.11个百分点。主产区代表市场平均空栏率12.09%,环比下降0.03个百分点。

9月大码蛋占比44%,环比上月增加1个百分点;45%,环比上月增加1 个百分点;小码鸡蛋平均占比11%,环比上月减少2个百分点。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47