调整结束,反弹已至?标普5500点能走多远?

调整结束了吗?

美国三大股指目前的超卖程度达到了自2022年以来的最高水平,市场情绪和持仓指标已经明显减轻,而3月下旬的季节性因素预计将改善盈利修正和股价表现。此外,最近美元走弱应有助于第一季度财报季和第二季度业绩指引,相较于2024年第四季度更具优势。如果历史模式依旧适用,利率下降可能会提高经济数据超预期的概率。

简而言之,我们仍然认为标普500指数在5500点应形成支撑,推动一轮可交易的反弹,而这一轮反弹可能由此前跌幅最大的低质量、高贝塔(波动性较大)股票带动。而从走势来看,在标普500指数周四触及5505点后,反弹似乎已经自周五开始启动。

更重要的问题是,这一轮反弹是否会演变成更持久的上涨,并标志着今年以来市场动荡的结束?简短的答案是:可能不会。

首先,从技术面来看,股指已经遭受了重创,甚至超过了我们在最近10%的调整(如去年夏天)中所见到的程度。具体而言,标普500指数、纳斯达克100指数、罗素1000指数(成长与价值股)均已跌破其200日均线,这些均线现在已从支撑位转变为阻力位。与此同时,许多股票的跌幅更接近20%,低质量股集中的罗素2000指数已跌破200周均线,这是自2022-2023年熊市以来的首次。即使这一技术破坏不会导致指数层面的进一步下滑,至少它的修复也需要时间。

更大规模的反弹需要什么条件?

要预测更大幅度反弹的到来,我们需要弄清楚这轮调整的真正驱动因素。从与机构投资者的交流来看,许多人似乎仅仅关注关税政策的调整以及新政府的快速变动。虽然这些问题确实影响了市场情绪和信心,但调整的起点可以追溯到去年12月,并且有更深层的原因。

原因如下:

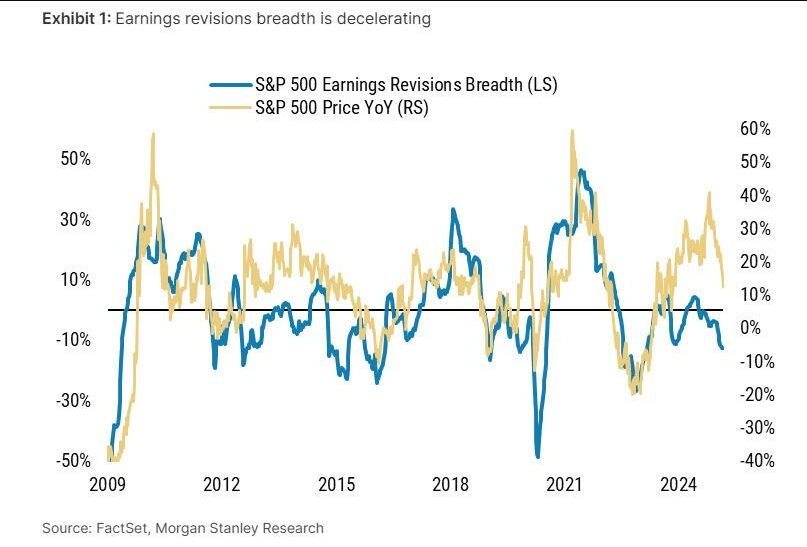

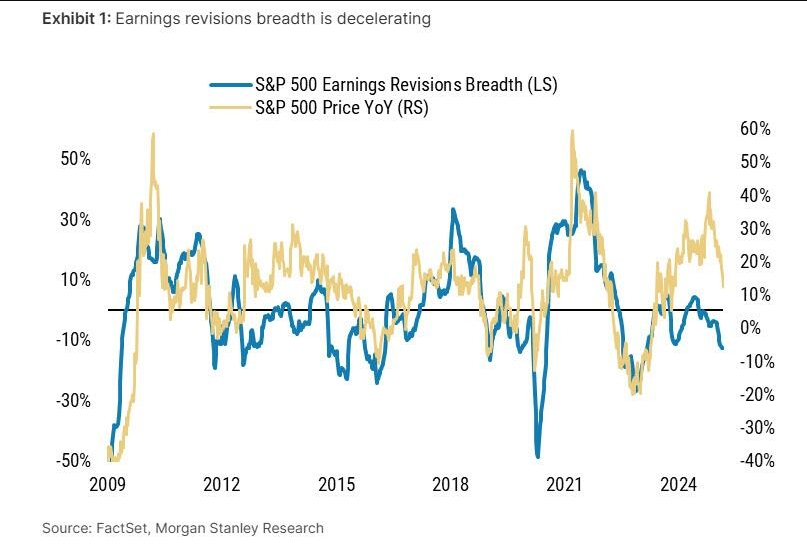

股票估值过高,且与宏观/基本面因素的背离加剧,包括企业盈利预期的修正,并在去年12月初达到峰值。

美联储在去年12月中旬暂停降息,之前三个月内,美联储激进地降息了100个基点。

长期利率与美元在去年年底接近52周高点——这对公司2024年第四季度的盈利指引形成了压力。

人工智能(AI)资本支出增速放缓,这已经影响了市场上几家市值最大的公司。

财政赤字在2024年第四季度同比增长 40%,无论有没有DOGE(指财政紧缩或相关政策调整)的努力。再加上移民执法加强、DOGE超出预期、以及关税政策的影响,市场对经济增长的预期正在通过市盈率下调的方式体现在股市上。

我们预测标普500指数在上半年将在5500-6100点区间震荡,同时更偏向于大盘优质股。

最后,总统特朗普最近表示,他并不把股市视为其政策与议程的晴雨表。或许,这才是导致标普500指数近期技术性破位的最大因素。

市场要想迎来更大规模的反弹,不仅需要技术面上的超卖修复,还需要基本面因素的支持。我们始终认为企业盈利预期的调整是最关键的变量。

虽然未来几个月盈利预期可能因季节性因素而企稳,但要让盈利增长趋势真正恢复,可能还需要几个季度的时间。

在我们此前的展望中,我们提到更有利于经济增长的政策变化(减税、放松监管、减少财政挤出效应、降低利率)可能要到2025年下半年才会出现,但就目前而言,这个时间窗口对市场来说还太过遥远,短期内难以提振信心。

最后,尽管“特朗普对股市的保护”似乎并不存在,但“美联储的保护”依然有效。然而,要触发美联储的进一步宽松,要么经济增长恶化(尤其是劳动力市场疲软),要么信贷/融资市场出现问题,但无论哪种情况,都不会在短期内利好股市。

总结:短期反弹可能,但挑战仍存

周五的市场表现表明,标普500指数在5500点附近的短期反弹正在形成,并且由低质量股票带动。

这一反弹可能是可交易的,但不太可能迅速创新高,除非市场的增长阻力消退,或者货币政策再次宽松。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33