无论格局大还是小,都该多注意黄金了

6月底我们有一篇文章说到,影响黄金价格的主要因素实际上是美国国债的实际收益率,金价和美国国债实际收益率呈现负相关。这是因为黄金作为一种没有固定收益却被广泛接受的贵金属,实际上是对经济衰退风险的一种对冲。

当然,也可以理解成对冲美元全球货币体系崩溃的风险。每当美国经济走弱,实际利率走低,由美国维系的全球货币体系就多一点风险,也就助长黄金。

不过上面说的是底层的理解,属于一种认知,有这种认知落实到实际的交易中还要了解更深入。既然金价受到美国实际利率影响,那么实际利率又受到什么影响呢?

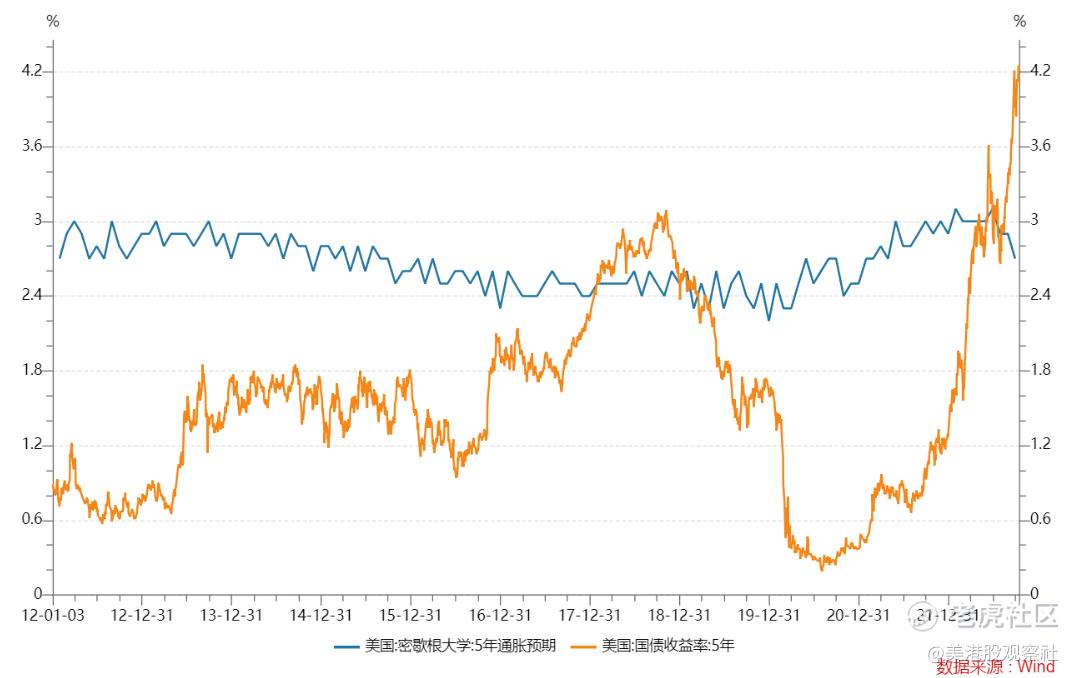

在上次的文章中,我们也说过,实际利率=名义利率 - 预期通胀率,我们在市场中可以直接观察到的国债收益率报价属于名义利率。而要获得预期通胀率的数据则更加麻烦点,可以通过观察TIPs的价格,也可以参考密歇根大学的预期通胀率调查。

因此,我们可以有一个直观的感受,相比之下,名义利率更容易被央行操控,例如现在美联储加息会推升国债收益率,也就提高了名义利率,而预期通胀率则更加市场化。

这就存在和美联储博弈的空间了,因为实际利率可以反映经济的强劲程度,实际利率越高,说明投资者在经济活动中获得的收益率越高。但是,如果经济要衰退了,投资者在经济活动中获得的实际收益率就要下降。

目前美联储判断是否继续加息的标准是通胀情况,尽管通胀拐点已经在几个月前已经达到,但是通胀下降的速度并不快,美联储应该维持大幅加息的节奏。不过市场是认同了通胀拐点已经到达了,从图中可以看到,密歇根大学的通胀预期已经下去了。但是因为美联储继续加息,所以国债收益率还在冲,因此实际利率还在涨。

但是实际利率的上涨空间应该不大,还是看这两个变量。对预期通胀率来说,其实变化不大的,尽管现在下降但是没多少下降空间,毕竟现在已经不足3%了,如果到美联储2%的通胀目标,也不到1%的下跌空间,所以我们可以把预期通胀率看成一个常数。

变数比较大的是名义利率,如果美联储还是觉得通胀下跌速度不够快,继续加息,名义利率会继续上涨,实际利率也就继续上涨。所以,现在的逻辑关系就是,美联储加息,名义利率上涨,实际利率上涨,金价下跌。那么美联储什么时候会停止加息呢?

最直接当然是通胀下跌的速度足够快,但是从最近两个月的美国CPI数据来看,通胀出现了肥尾的现象,也就是CPI数据下跌很慢。而且,通胀肥尾一般是比较顽固的,因为通胀数据本质上是一篮子物价指数,这一篮子物价涵盖了经济运行的方方面面,通胀肥尾说明通胀已经深入到经济的方方面面,不能够把其中一两组数据干下去,就可以把通胀压下去,这需要整个经济体的需求总体下降才能解决通胀肥尾问题,也就是要衰退才行。而且,在衰退的初期并不会体现在通胀上,因为通胀是一个滞后指标,概率非常大的情况是已经衰退一段时间了,但是通胀肥尾的现象才会消失。

衰退是会改变美联储货币政策的一个理由,另个理由就是市场发生系统性风险,这里可以是信用风险,也可以是流动性风险,毕竟保持市场平稳也是央行的职责之一。从这个角度来分析目前的情况,就有点像黑暗森林理论了,因为系统性风险是会传染的,想想08年次贷危机最终波及到全球。

当然,现在主流国家的央行都遇到不少系统性风险的事件,都有应对措施,所以原爆点不在本国总是更好一些的。那么现在市场就在盯着谁先发生系统性风险,日本?韩国?欧盟?英国?

也是基于这个理由,国庆假期前后,英国养老金危机导致英国央行要买债救市,美股市场火速反弹。

通过这些内容,我们大概就可以建立这样一个逻辑了,金价要上涨,需要美国实际利率下降,因为预期通胀率没多少变动的空间了,关注重点就落在了名义利率上,只要名义利率下降,金价就会涨。而“操纵”名义利率的手柄,在美联储手上,要美联储降息就要等到美国经济衰退一段时候,或者某个主流国家发生系统性风险。买黄金就是在对冲美国经济衰退和主流国家系统性风险。

不过,这其实是比较短期的考量,因为韩国已经股债汇三杀了,日本汇率和国债也跌出翔了,日本央行行长只能用嘴护盘,因为他不想出手太早,想等别人先倒下。欧洲被美国卖了这么多次,这些都说明,这几个经济体已经在衰退边缘了。如果我们把视野放大一点,看到的格局会不一样。

70年代布雷顿体系瓦解,全球货币体系尚未建立,加上石油危机,而石油危机背后是地缘政治风险的加剧。这段时期通胀高企,其实通胀就是不稳定的世界格局的体现,并不是一国央行可以解决的问题。

在如此动荡的背景下,大家所认同的黄金自然非常有市场,当时的金价从70年代初期的不到40美金涨到80年代初的700美金,10年上涨超过15倍。(黄金OS:还有谁?!)

直到80年代,那时候是全球化的开端,以美元为结算中心的全球货币体系逐渐稳固,中国作为世界工厂向全球输出通缩,这些才是保持低通胀的基石。

而现在呢?逆全球化的开端?地缘政治逐步升级?人民币崛起对美元霸主地位的冲击?对于通胀本身来说,逆全球化造成的影响更大,这样的情况有没有可能像70年代那样,央行把通胀压下去了,然后又涨起来了,压下去,然后又涨起来了。

千言万语汇成一句话,买黄金保平安。

$黄金矿业ETF(Market Vectors)(GDX)$ $巴里克黄金(GOLD)$ $纽曼矿业(NEM)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管67.25

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61