如何捕捉智能车产业链的投资机会?

一、汽车行业智能电动化发展阶段与展望

(一)新质生产力:大力发展智能网联新能源汽车

新质生产力驱动高质量发展,智能网联新能源汽车是发展新质生产力的重要抓手。重要领导指出,发展新质生产力是推动高质量发展的内在要求和重要着力点”,“新质生产力是创新起主导作用,摆脱传统经济增长方式、生产力发展路径,具有高科技、高效能、高质量特征,符合新发展理念的先进生产力质态”。而智能网联新能源汽车的发展恰好是创新驱动,实现新能源对传统能源的替代、人工智能对传统算法的替代,进一步实现以先进生产力,驱动高质量发展。

智能网联新能源汽车以前沿科技技术带动产业发展,符合新质生产力的要求。新质生产力强调以现代科学和关键核心技术来突破产业发展中的桎梏,推动产业发展智能化、低碳化和融合化。智能网联新能源汽车融合了新能源技术、人工智能、物联网等前沿科技,作为新质生产力的重要组成部分,不仅能够减少碳排放、优化能源结构,还能带动人工智能、大数据等技术与汽车产业的深度融合,加快实现产业结构升级、构建现代化产业体系,提升中国在全球汽车市场中的竞争力。

各级政府均支持大力智能网联新能源汽车发展。2025年政府工作报告明确提出要大力发展智能网联新能源汽车,这一表述较2024年的“巩固扩大智能网联新能源汽车等产业领先优势”进一步升级,体现了政策层面对新能源汽车领域的战略重视。在2025年的地方两会中,多个省市的政府工作报告也提到了智能网联新能源汽车的发展。例如,北京市将推进京津冀智能网联新能源汽车科技生态港等重点园区建设,广东省加快深汕比亚迪汽车工业园二期等产业项目建设,重庆市则致力于打造智能网联新能源汽车之都。

(二)电动车渗透率高增长,为智能车发展奠定基础

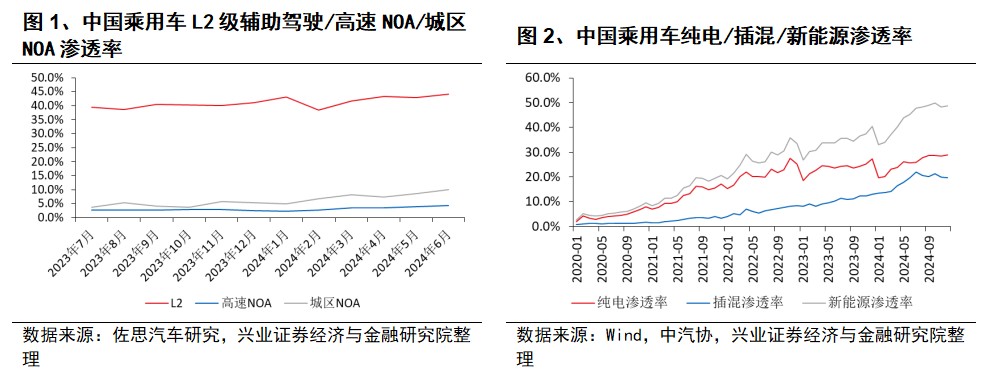

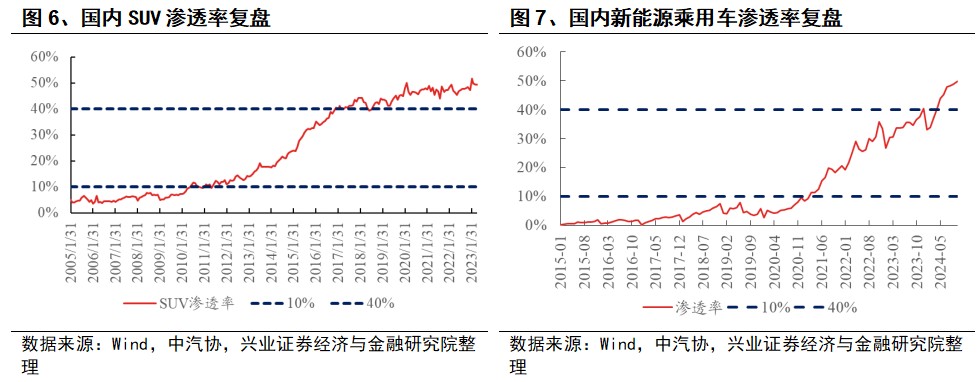

2020年以来,新能源车渗透率高增长,为智能车渗透率提升奠定基础。2020年1月,我国新能源乘用车渗透率为2.6%,其中纯电/插混渗透率分别为1.8%/0.8%,而在新能源车经历了高增长的4年后,截至2024年12月,我国新能源乘用车渗透率为48.6%,其中纯电/插混渗透率分别为28.9%/19.8%。燃油车因为动力总成等架构原因,难以支持高阶智能化的车型,智能车动力类型主要是插混/增程/纯电。因此,新能源渗透率的高增长,为智能车渗透率提升奠定基础。

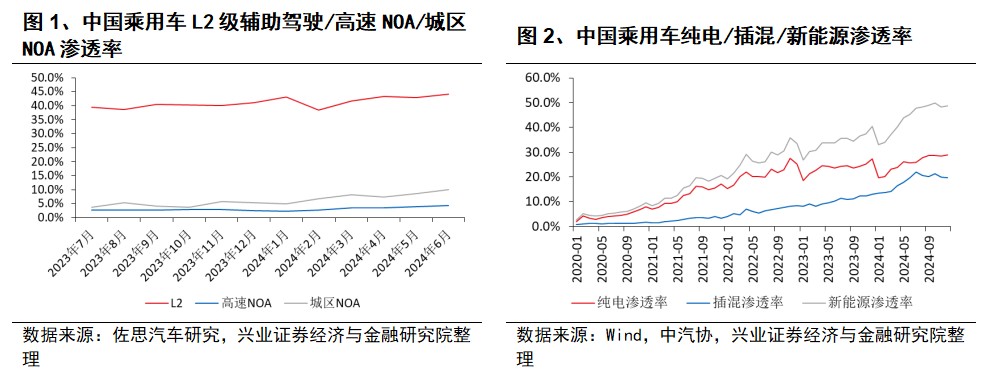

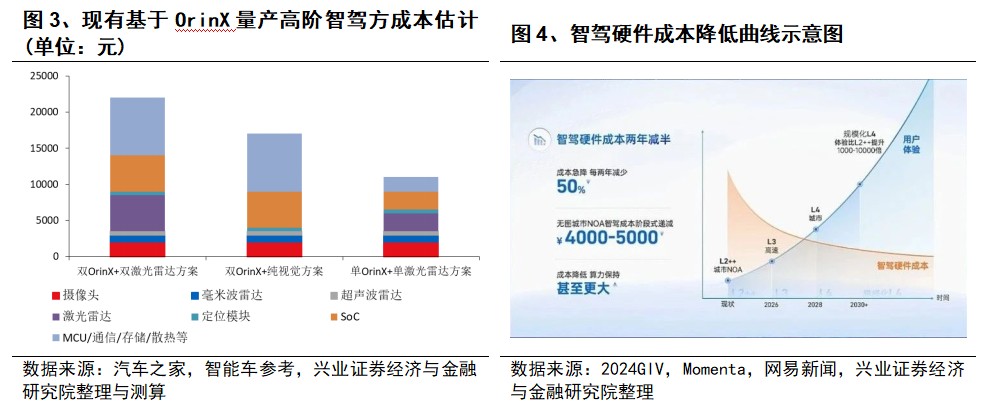

2024年高阶智驾渗透率仍较低,背后的原因是:一方面,需求端城市NOA落地效果不佳影响司乘体验,另一方面,供给端无规模效应叠加高成本路线影响车型下探。2023年7月至2024年9月,国内乘用车L2+智驾渗透率从6.5%提升到13.8%,其中高速NOA(不含城区)渗透率从2.8%提升至3.9%,城区NOA渗透率从3.7%提升到9.9%,L2(ACC+LCC)渗透率维持在40%以上。整体来看,ADAS感知和计算的硬件成本占整车BOM的3-5%左右。目前城区NOA功能主要用于30+万元车型,高速NOA功能主要用于20+万元车型。

供需两端积极变化,高阶智驾渗透率有望快速提升。(1)供给侧:2025年开始,现有方案继续带动上游供应链上规模,叠加纯视觉等方案落地,20-30万元城区NOA渗透率有望大幅提升。同时,比亚迪在10-20万元价格带车型将大规模搭载高速NOA,其他品牌有望跟进。(2)需求侧:端到端架构拉高模型上限,数据/算力/仿真体系的逐步积累和优化带来司乘体验的整体提升,法规保证推进与营销加码促进需求改善。

(三)供需两端明显改善,高阶智驾渗透率有望快速提升

随着供给端配套车型价格带下沉,需求端端到端架构拉高模型上限,数据/算力/仿真体系的逐步积累和优化带来司乘体验的整体提升,高阶智驾渗透率有望快速提升。随着更多10-20万元的车型搭载高速NOA功能,20-30万元车型搭载城市NOA功能,高速NOA/城区NOA功能渗透率在2023年为6.9%/2.2%,2025年底有望增长到24.8%/14.9%。参考2010-2016年SUV渗透率在10%-40%之间加速提升,2021至2024年新能源渗透率在10%-40%之间加速提升,预计2024-2025年高阶智驾渗透率有望快速提升。

(四)中国智能车产业链在全球有竞争力,数据闭环+规模效应强化护城河

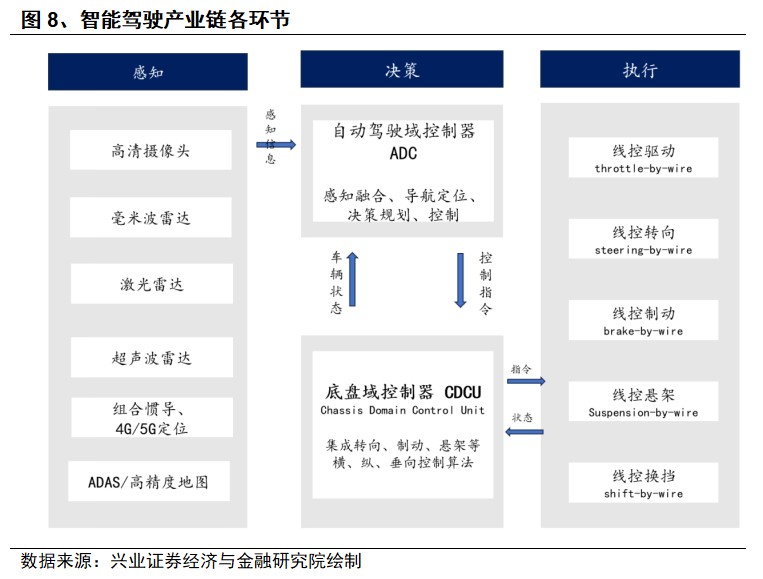

中国智能车产业链已在全球形成竞争优势。智能驾驶产业链包括上游的智驾检测和半导体等环节,中游主要包括支持智能驾驶功能实现的相关软硬件,下游主要为ToC的具有辅助驾驶功能的汽车以及ToB的Robotaxi等。智能驾驶功能相关硬件主要包括传感器,控制器和执行器,传感器包括:摄像头、毫米波雷达、超声波雷达、激光雷达等,控制器包括计算模块、通信模块、存储模块以及相关散热和供电模块等,执行器包括线控制动、线控转向等。我国已基本形成智能驾驶全产业链的能力,尤其在激光雷达和车端算法等细分赛道,在全球具有竞争优势。

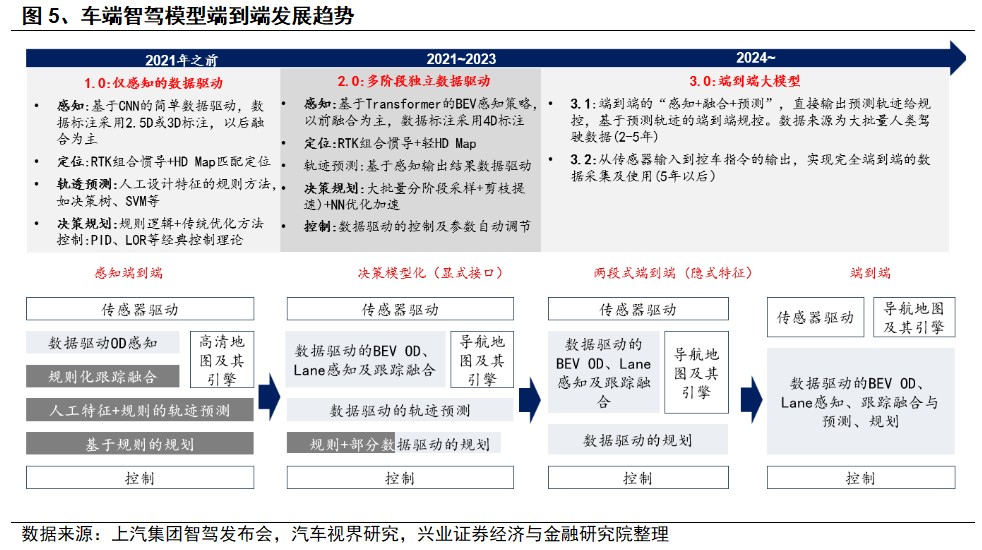

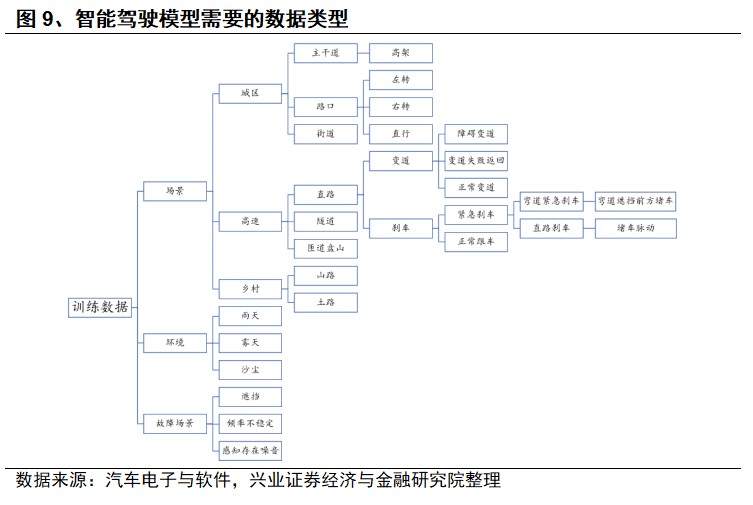

硬件的成本优势+软件的数据优势,伴随着规模持续扩大,护城河将持续强化。随着我国智能车销量的持续增长,硬件方面,在规模效应影响下,传感器、控制器、执行器等相关零部件的成本持续降低。软件方面,目前智驾模型逐渐从rule 基于规则的算法向数据驱动的范式转移:过去3年,我们看到智驾能力的提升来自AI小模型赋能(从规则主导的方法到BEV+Transformer到两段式端到端)。未来3年,我们将看到AI大模型的赋能,如VLM+E2E双系统(如理想ADMAX)和基于VLM大模型蒸馏小模型(如特斯拉FSD)。在数据驱动的范式之下,伴随着智能车销量的增长,会有更多数据用于模型的训练和迭代,带来智驾软件能力的进一步提升。

二、中证智能电动汽车指数:聚焦智能电动汽车产业链

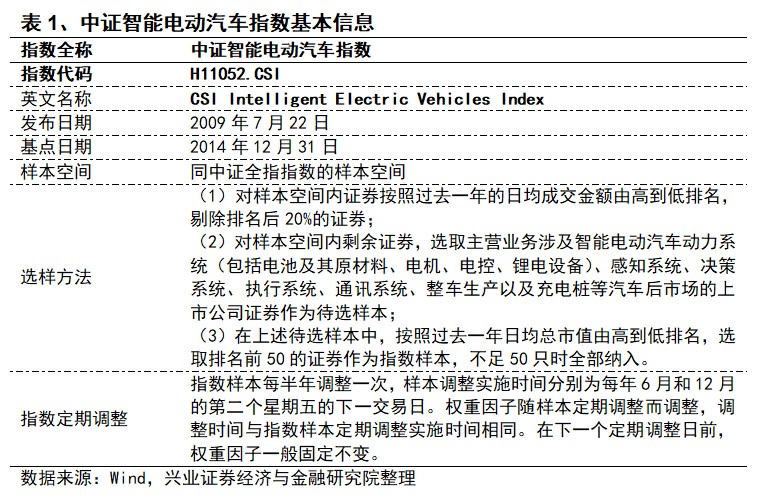

中证智能电动汽车指数从沪深A股中选取主营业务涉及智能电动汽车动力系统、感知系统、决策系统、执行系统、通讯系统、整车生产以及汽车后市场的上市公司股票作为样本股,反映智能电动汽车产业链上市公司股票的整体表现。

(一)指数介绍

中证智能电动汽车指数以2010年12月31日为基日,以1000点为基点,发布时间为2015年8月5日。

中证智能电动汽车指数具体选样方法如下:

选样空间:

同中证全指指数的样本空间

选样方法:

(1)对样本空间内证券按照过去一年的日均成交金额由高到低排名,剔除排名后20%的证券;

(2)对样本空间内剩余证券,选取主营业务涉及智能电动汽车动力系统(包括电池及其原材料、电机、电控、锂电设备)、感知系统、决策系统、执行系统、通讯系统、整车生产以及充电桩等汽车后市场的上市公司证券作为待选样本;

(3)在上述待选样本中,按照过去一年日均总市值由高到低排名,选取排名前50的证券作为指数样本,不足50只时全部纳入。

指数计算:

中证智能电动汽车指数计算公式为:

其中,调整市值=∑((证券价格×调整股本数×权重因子)。调整股本数的计算方法、除数修正方法参见计算与维护细则。权重因子介于0和1之间,以使样本按照总市值加权,且单个样本权重不超过15%。

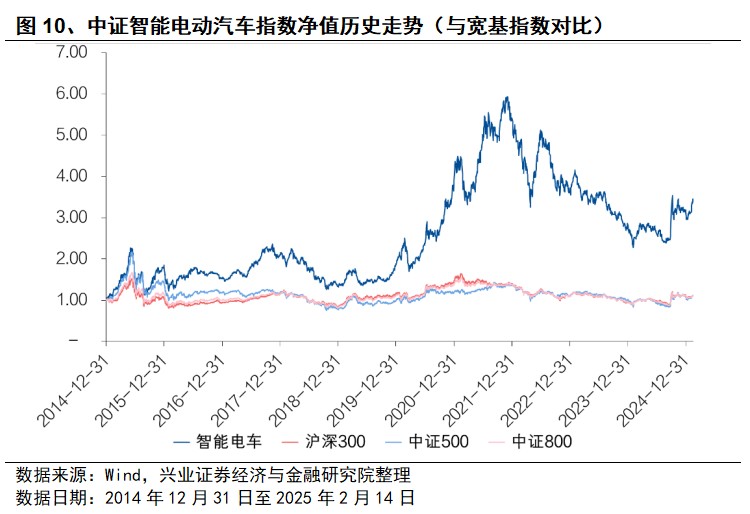

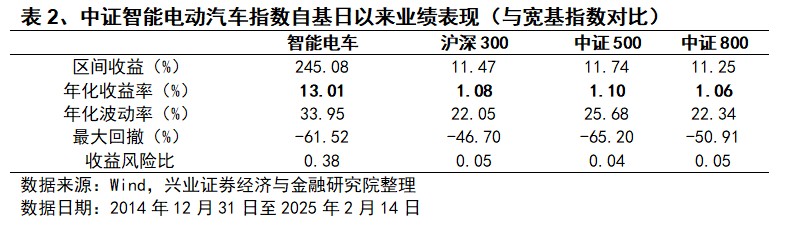

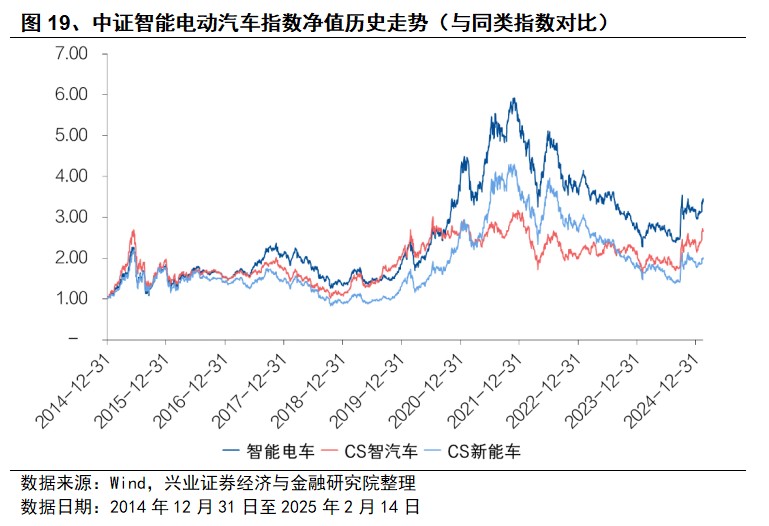

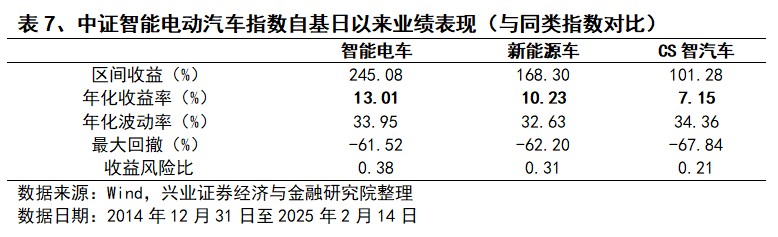

(二)指数表现:长期业绩优异,超越主流宽基指数

中证智能电动汽车指数自基日以来的业绩累计收益超越其他主流宽基指数:截至2025年2月14日,中证智能电动汽车指数自基日以来收益率为245.08%,同期沪深300、中证500及中证800收益率分别为11.47%、11.74%及11.25%。

(三)指数流动性:2024Q4流通性显著上升,交投活跃

2024年指数区间日均成交额为405.04亿元,2024Q4成交量及成交额齐升。2024Q4,指数季度日均成交额为637.65亿元,季度日均成交量为16.66亿股,相比2024前三季度有显著提升。指数交投趋于活跃,可容纳较大规模资金。

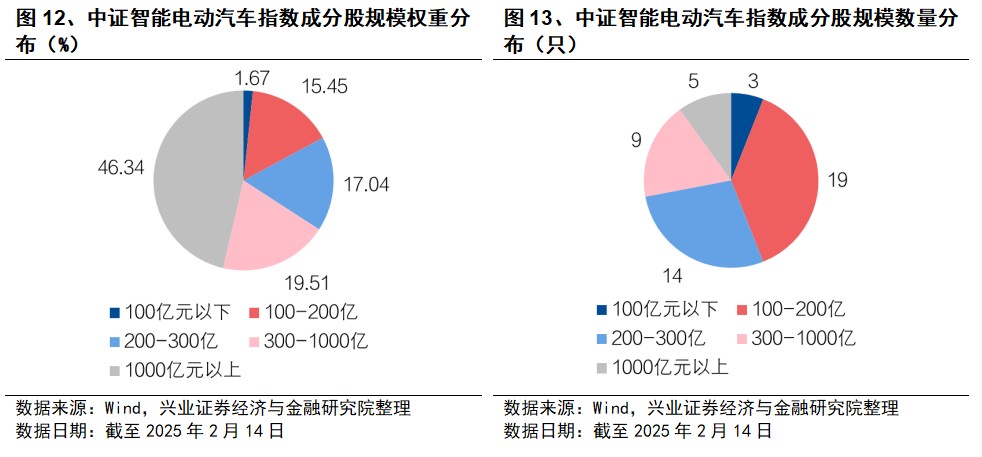

(四)指数市值分布:以大中盘风格为核心

中证智能电动汽车指数聚焦大中盘风格。截至2025年2月14日,指数自由流通市值合计24720.53亿元,加权自由流通市值合计1859.73亿元。其中,自由流通市值在1000亿元以上的成分股权重占比最高(权重占比46.34%,数量5只);自由流通市值在100-200亿元的成分股数量最多(19只,权重占比15.45%)。

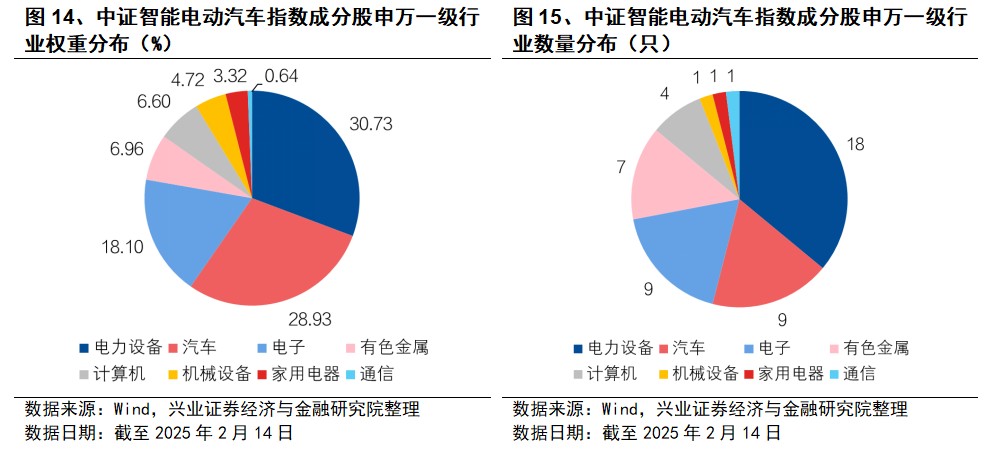

(五)指数行业分布:聚焦电力设备及汽车行业

中证智能电动汽车指数中电力设备行业及汽车行业合计占比近六成。截至2025年2月14日,指数共覆盖8个申万一级行业来看,前三大行业为电力设备、汽车及电子,权重占比分别为30.73%、28.93%及18.10%。

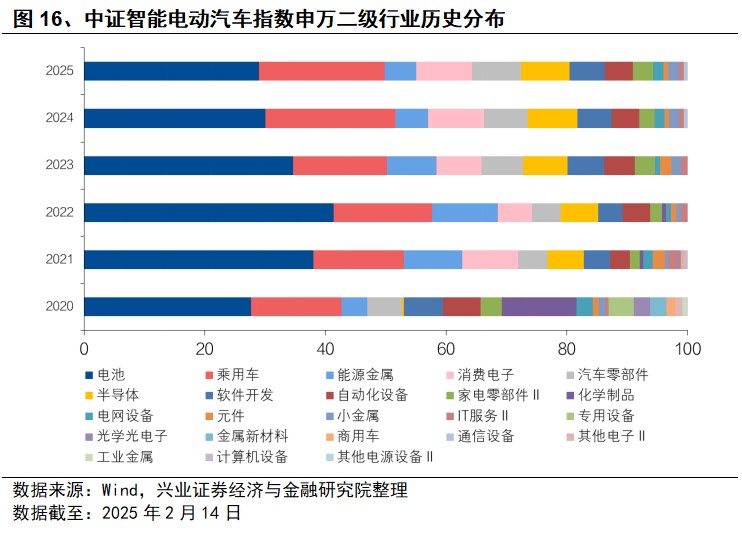

与2020年末的申万二级行业分布相比,截至2025年2月14日,指数在消费电子(9.21pct)、半导体(7.73pct)、乘用车(5.88pct)等行业上的权重有所提升,而在化学制品(-12.40pct)、专用设备(-4.25pct)等相关行业上,配置权重有所下降。

(六)指数成分股:涵盖智能电车产业链龙头公司

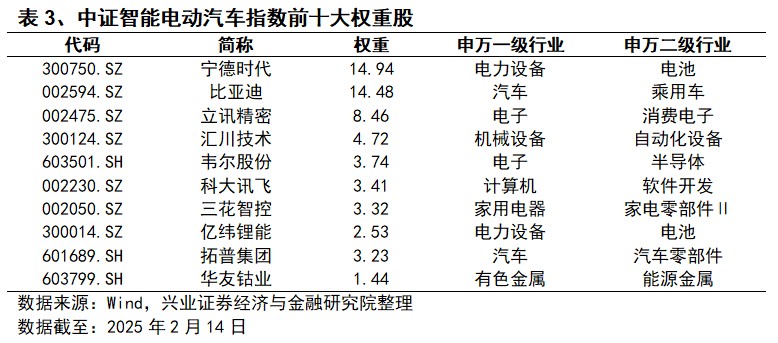

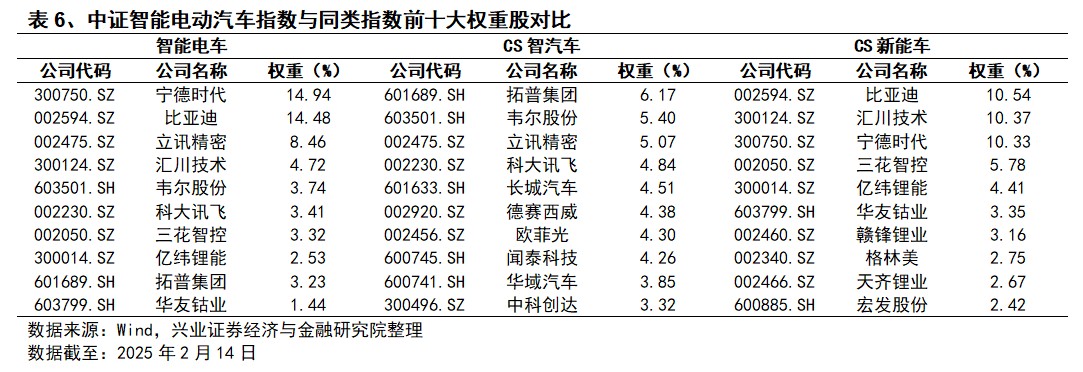

前十大权重股涵盖两家智能电车领域万亿市值公司:从截至2025年2月14日的前十大成分股来看,中证智能电动汽车指数第一大成分股为宁德时代(总市值1.19万亿),权重为14.94%;其后分别为比亚迪(总市值1.04万亿)、立讯精密及汇川技术,权重占比分别为14.48%、8.46%和4.72%。前十大权重股合计权重为60.27%,持股集中度相对较高。

(七)指数特征:盈利能力优秀,成长特性凸显

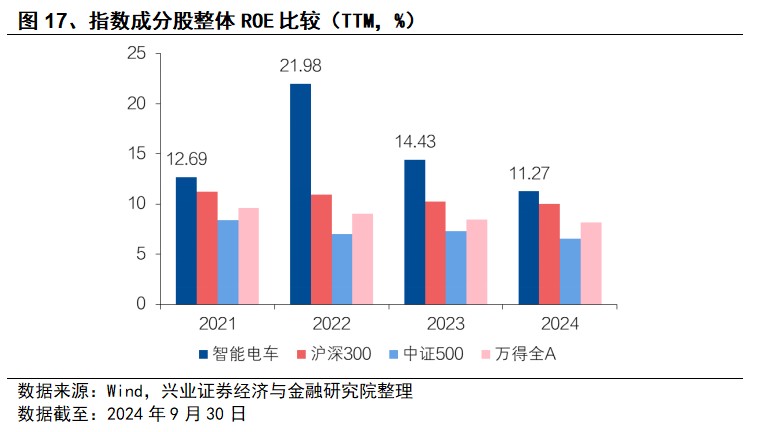

中证智能电动汽车指数成分股盈利能力优秀:中证智能电动汽车指数整体ROE(TTM)显著高于沪深300、中证500以及万得全A等主流宽基指数。截至2024Q3,指数成分股整体ROE(TTM)为11.27%,同期沪深300、中证500及万得全A分别为10.01%、6.52%及8.14%。

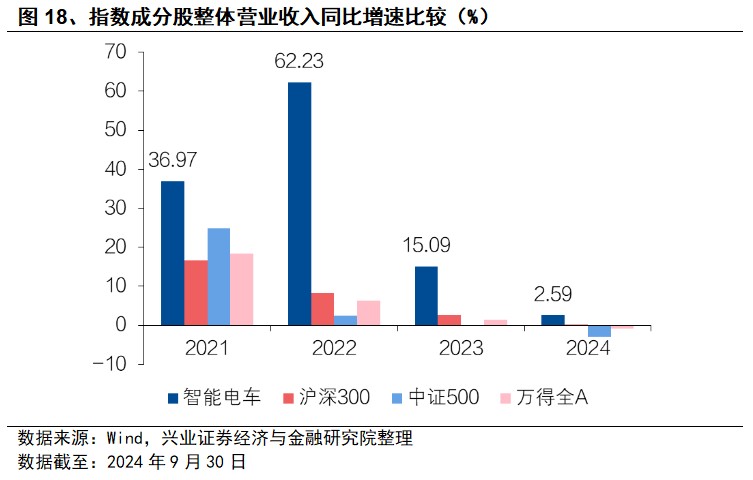

指数成长特性凸显:2024前三季度,中证智能电动汽车指数成分股整体营业收入同比增速为2.59%,显著高于沪深300、中证500以及万得全A指数(分别为0.22%、-2.95%以及-0.91%)。

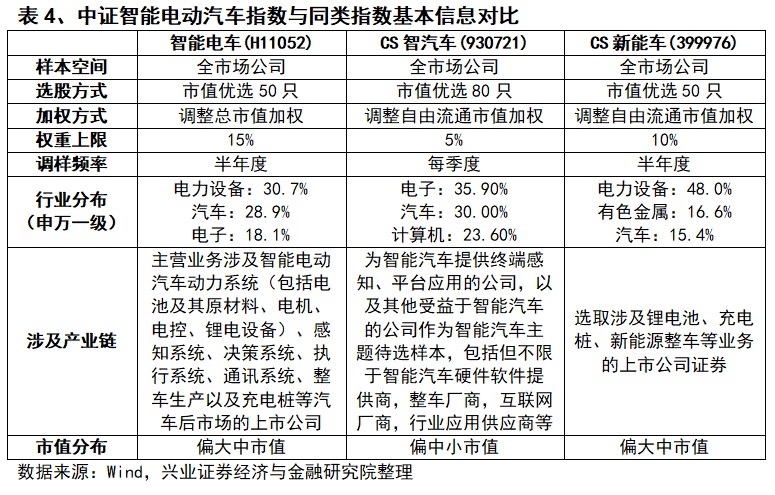

三、中证智能电动汽车指数与同类指数对比:更能反映未来智能车产业链的特征

总体看,中证智能电动汽车指数更能反映未来智能电车产业链的整体特征。从编制方案看,中证智能电动汽车指数不仅涵盖电池、整车制造等核心环节,还包含智能座舱、车载摄像头、激光雷达、汽车电子等智能化领域。与其他新能源车指数相比,该指数表征的是龙头企业引领下的完整智能车产业链布局,在保留电气化上游龙头的基础上,更多覆盖了智能化领域的龙头标的。当传统车企比亚迪扛起智驾平权大旗时,已无电动车新势力与传统车企之分,整个汽车产业链都已步入智能化浪潮中。显然,以智能车产业链仅有的万亿市值龙头企业为前两大权重的指数,更能反映智能汽车及产业链的未来发展趋势。同时,指数15%的权重上限高于其他两只指数,有利于权重向龙头集中。

近期,比亚迪“智驾平权”的概念成为行业热点。“智驾平权”是指通过技术创新和成本控制,将原本仅限于高端车型配备的高阶智能驾驶功能推广到各个价位的车型上,从而实现自动驾驶技术的普及。比亚迪作为这一概念的积极推动者,于2025年2月宣布“天神之眼”智驾系统将覆盖全系车型,从售价百万的仰望U8到几万元的海鸥智驾版,均实现高速NOA(领航辅助驾驶)功能标配。

随着智驾平权的推出,比亚迪有望带动整个汽车行业迎来巨变。开源模型愈发成熟,比亚迪将发挥智驾领域的“鲶鱼效应”带动更多车企进入到智驾平权阶段,推广平价车的智驾。平价车大面积智驾应用,也将带动算法、芯片、域控、连接器、雷达、线控底盘等一系列供应链企业的崛起。中国新能源汽车产业链也将从领先的三电布局走向领先的智能化产业布局。

在智能汽车产业链的蓬勃发展中,比亚迪和宁德时代作为仅有的两家万亿市值民营企业,是智能车产业链的核心驱动力。2025年2月14日,比亚迪重回万亿市值,成为A股第12家万亿市值公司。与此同时,宁德时代作为全球动力电池的龙头企业,市值也稳定在万亿以上。比亚迪通过‘智驾平权’概念降低了智能驾驶的门槛,推动智能驾驶技术的广泛普及;而宁德时代则在动力电池领域保持全球领先地位。这两家企业的技术创新和市场拓展,不仅提升了中国新能源汽车产业的全球竞争力,也为智能汽车产业链的未来发展提供了强有力的支撑。

政策支持利好比亚迪、宁德时代为代表的科技型民营企业的长期发展。2025年2月17日,民营企业座谈会在京召开。时隔6年3个月,中央再度专门召开民营企业座谈会,释放了促进民营经济健康发展、高质量发展的重要信号。此次座谈会聚焦新能源、科技创新和农业等关键领域,体现未来中国经济战略布局。参会企业家包括宁德时代董事长曾毓群、比亚迪董事长王传福、华为创始人任正非等。

座谈会的召开为智能汽车产业链注入了新的活力。作为民营经济的代表,比亚迪和宁德时代在民营企业座谈会的发言,不仅展现了企业的创新能力和市场竞争力,也凸显了智能汽车产业链在未来经济发展中的重要地位。两家企业通过技术创新和市场拓展,推动了智能驾驶和电池技术的普及,提升了中国新能源汽车产业的全球竞争力。座谈会的召开传递了国家对民营经济和新能源产业的持续支持信号。会议强调,民营经济的发展政策“不能变,也不会变”,这为比亚迪和宁德时代等民营企业提供了稳定的政策环境和发展信心。此外,座谈会聚焦新能源与科技创新,政府明确表态将“优化政策支持,推动技术突破与产业链协同”,直接利好新能源领域的龙头企业。

中证智能电动汽车指数前两大权重股为宁德时代及比亚迪,权重分别达14.94%和14.48%,能更好地表征未来智能车产业链的特征。相比之下,中证智能汽车主题指数的前十大成分股仅有一家整车公司(长城汽车),指数更聚焦于汽车零部件板块;中证新能源汽车指数在宁德时代、比亚迪等智能汽车产业链龙头占比相对较低。

中证智能电动汽车指数长期收益超越同类指数:与中证智能汽车主题指数、中证新能源汽车主题指数等同类指数相比,智能电车的长期业绩表现优异。同时,指数具备更高的收益风险比。

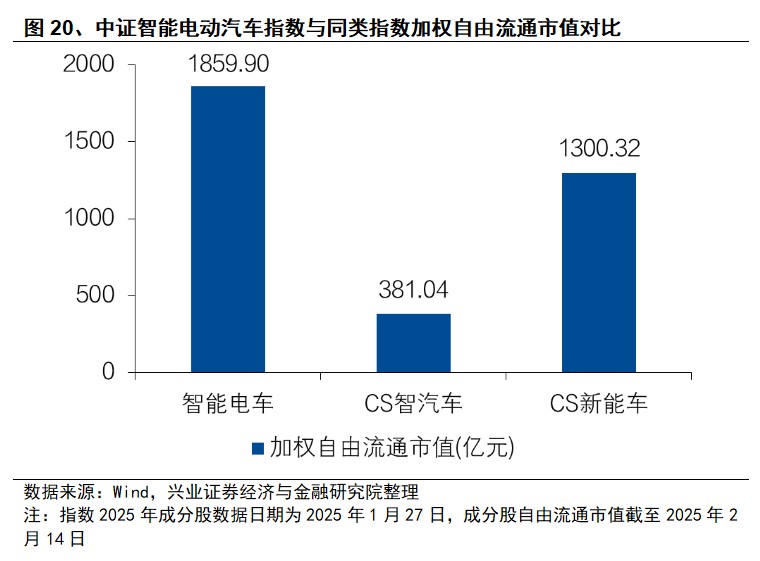

指数成分股加权自由流通市值显著高于同类指数。中证智能电动汽车指数的加权自由流通市值(截至2025年2月14日)显著高于中证新能源汽车指数及中证新能源汽车指数。相比同类指数,中证智能电动汽车指数更聚焦于大中盘标的。

总结来看,龙头民营企业比亚迪和宁德时代凭借其在智能化和电气化领域的突破,引领行业变革,推动智能驾驶技术的普及和产业链的升级。缺少比亚迪及宁德时代这类民营企业的指数,无法精确反应智能车产业链未来走向。中证智能电动汽车指数在宁德时代及比亚迪的合计占比近30%,能更好地反映智能汽车产业链走势。

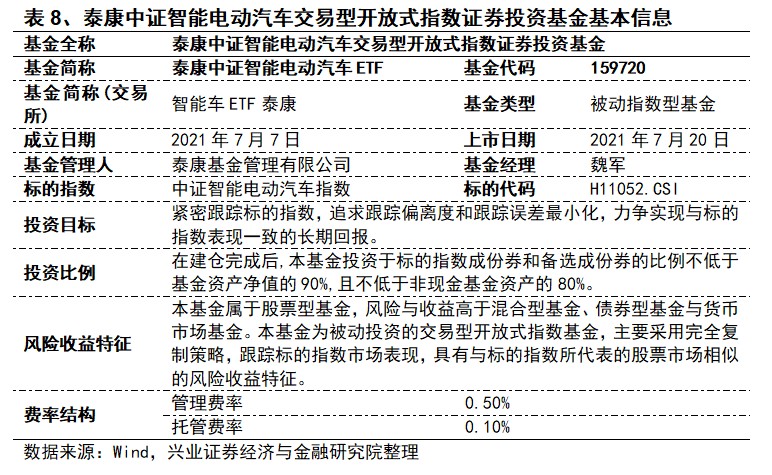

四、智能车ETF泰康:一键捕捉智能车主题投资机会

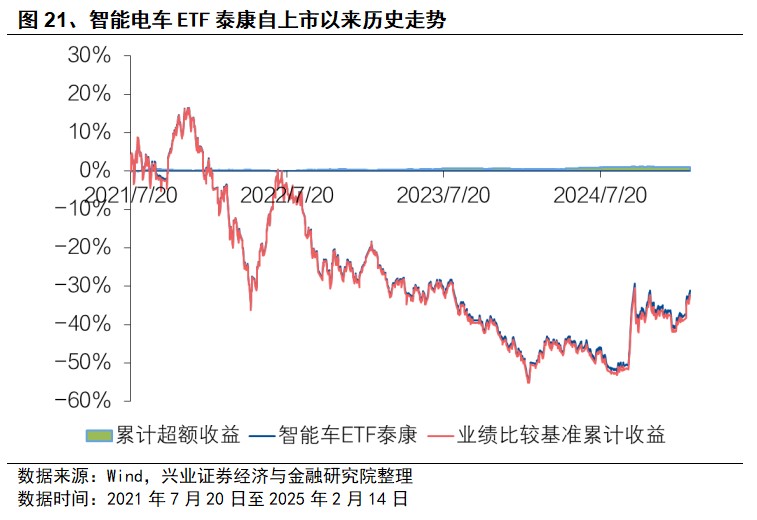

智能车ETF泰康(基金代码:159720)跟踪中证智能电动汽车指数,基金经理为魏军。紧密跟踪标的指数,追求跟踪偏离度和跟踪误差最小化,力争实现与标的指数表现一致的长期回报,为投资者提供了布局智能电车主题板块的投资工具。

基金紧跟目标指数,跟踪误差较小。智能电车ETF泰康能紧密跟踪中证智能电动汽车指数,自上市以来跟踪误差较小(年化跟踪误差仅为0.28%),且具有一定的超额收益(累计超额收益1.10%)。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56