证监会修订回购规则 上市公司和机构再掀自购潮

上市公司回购股份和股东、董事、监事和高级管理人员增持股份,有利于增强企业发展信心,稳定市场预期

文 |《财经》记者 张云 王颖 黄慧玲

编辑 | 杨秀红

证监会10月14日发布通知,就修订《上市公司股份回购规则》《上市公司董事、监事和高级管理人员所持本公司股份及其变动管理规则》公开征求意见。

消息发布后,不少上市公司发布公告提出回购计划。据《财经》记者粗略统计,有超过20家上市公司发布了新的回购预案,包括分众传媒(002027.SZ)、天微电子(688511.SH)等,另外还有20多家上市公司公布了回购进展。10月17日,天微电子涨停,上涨19.99%。

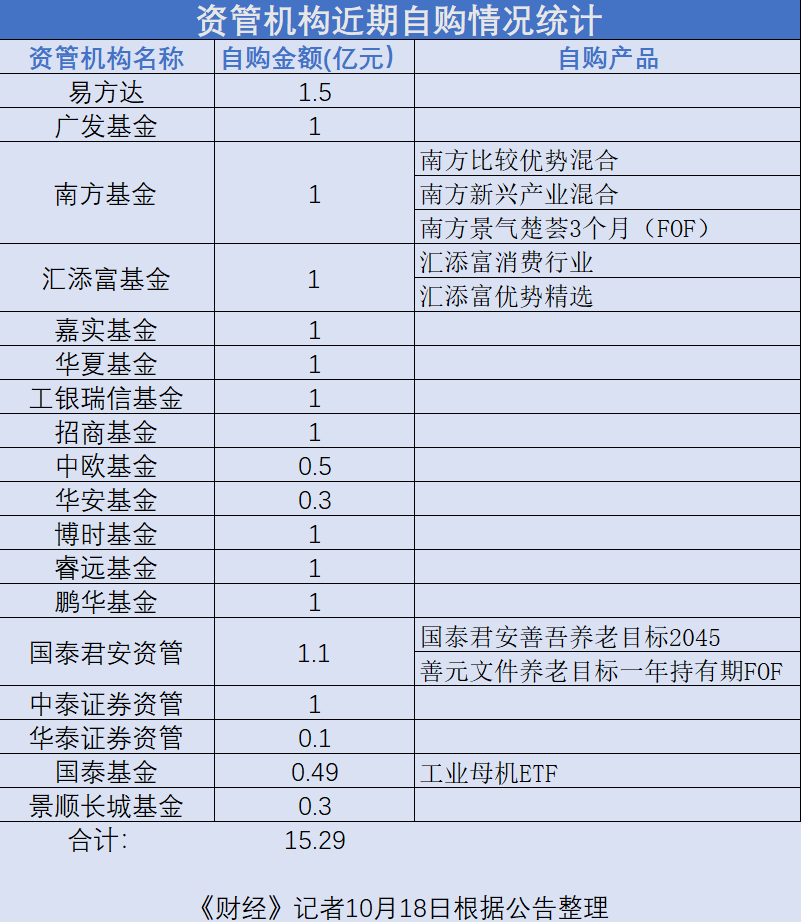

“自掏腰包”式的回购与自购不仅发生在上市公司身上,10月17日开始,多家头部基金公司与券商资管开启了自购模式。截至发稿,已公告自购的基金和券商资管共18家,自购金额合计15.29亿元,年内累计自购金额近63亿元。

《财经》记者从业内了解到,随着近期市场震荡加剧,基金管理人与基金经理们的自购行动也陆续展开。

今年以来,不少A股、港股甚至美股上市公司都实施了回购,其中规模最大的是腾讯控股(00700.HK)。10月14日收盘,腾讯公布在当天回购了238万股,动用资金6.02亿港元,回购力度较9月平均回购力度翻了一倍,9月腾讯控股的回购力度还保持在每次120万股左右,单次动用资金约3亿港元。今年以来腾讯控股回购总金额达211.63亿元。

有上市公司人士对《财经》记者表示,“上市公司的回购行为,是提振市场信心、提升估值的有效手段之一。部分大额回购、增持确实能在短期内会对股价带来一定的正向反应。规则的修订,进一步提升了回购、增持便捷性,特别是像优化窗口期安排的举措。”

澳洲资深注册会计师谢宗博表示,今年以来全球经济进入了低迷期,导致上市公司的市值被严重低估,可以说市值普遍低于企业的内在价值,此时回购是为了增强投资者的信心,提高公司股票的长期价值。

和合首创(香港)执行董事陈达对《财经》记者表示,上市公司回购相当于给股东分红。目前来看,除了回购,上市公司层面主动维护市值与股价的方法并不多,而且回购股票仅对现金流充裕的上市公司有效。苹果(APPL.US)在2021年曾经耗费了855亿美元回购股票,该公司当年现金流达到1040亿美元。

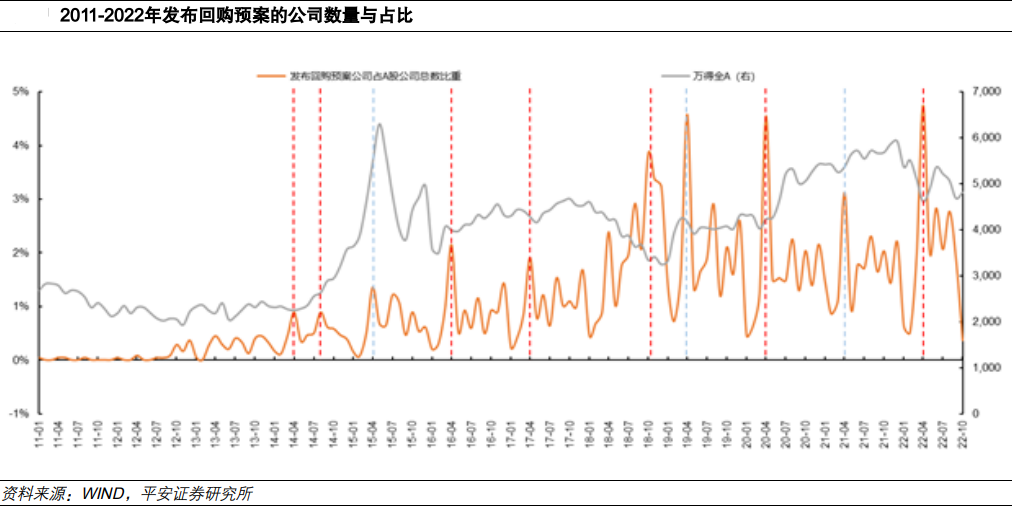

根据平安证券的研究,历史数据显示,回购预案公司数量占比与股市表现呈负相关,市场不好时宣布回购股份的上市公司会相应增加。此外,回购预案公司数量占比的高峰对应着全A指数的阶段性低点,因此回购预案公司数量占比这个指标对行情有一定前瞻指引作用。

新规将放宽回购条件

整体来看,前述规则征求意见稿的修订主要包括以下四大方面,一是优化上市公司回购条件,调低护盘式回购触发标准。新规将“连续20个交易日内公司股票收盘价格跌幅累计达到30%”调整为“连续20个交易日内公司股票收盘价格跌幅累计达到25%”,这是维护公司价值及股东权益所必需的回购触发条件之一。

二是放宽新上市公司回购限制。新规将新上市公司的回购实施条件,由“上市满一年”调整为“上市满六个月”。新上市公司拟实施为维护公司价值及股东权益所必需的回购且回购股份用于减资的,仍然不受前述上市期限的约束。

三是放宽回购、增持窗口期。新规将以集中竞价方式回购股份的窗口期由季度报告、业绩预告和业绩快报公告前10个交易日内缩短为5个交易日内;将董监高买卖股份的窗口期由年报、半年报公告前30日内缩短至前15日内,季报、业绩预告、业绩快报公告前10日内缩短至前5日内。

四是进一步明确回购与再融资交叉时的限制区间。新规将现行规则规定的在回购期间不得实施的股份发行行为,进一步明确为上市公司自取得核准或注册并启动发行之日起至新增股份完成登记之日止的股份发行行为。间隔期限的计算口径的明确,有助于公司自主制定和实施资本运作规划。

沪深交易所指出,上市公司回购股份和股东、董事、监事和高级管理人员增持股份,有利于增强企业发展信心,稳定市场预期,保护投资者合法权益。随着回购、增持的热情持续高涨,市场主体对提升回购、增持实施便利性有更强烈需求,市场活力有待进一步释放。

谢宗博提醒,不是所有的股票回购都能够对股价产生实质性的提振,“比如回购的体量非常小,就很容易被市场解读为它只是一个噱头。有些上市公司虽然提出了大额回购计划,但最后因为各种各样的因素,没有实际履行,反而会产生副作用”。

符合条件的上市公司扩容

平安证券研究显示,根据修订规则,截至10月14日,近20个交易日内股价累计跌幅达到25%的A股公司共计33家,较累计跌幅达到30%的公司增加了18家;上市满6个月的公司较上市满1年的公司增加了221家。

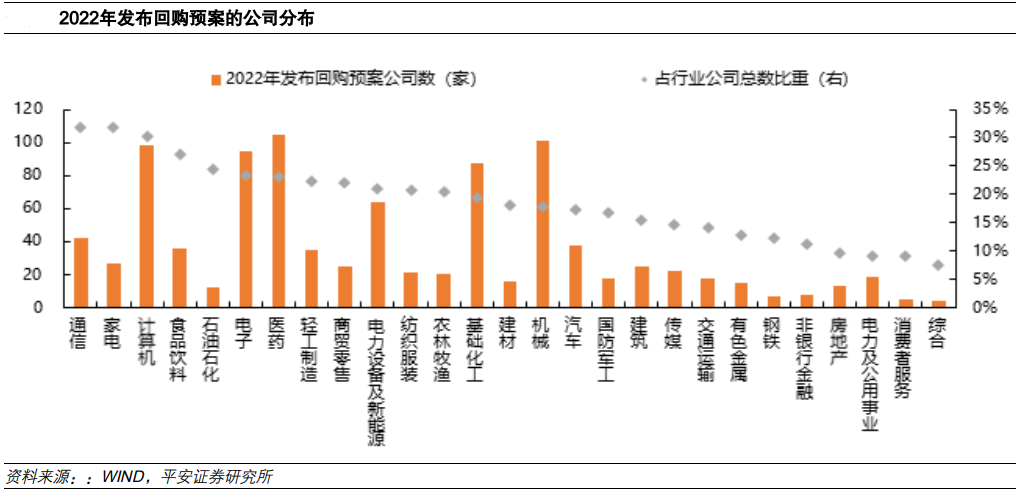

据Wind(万得)数据的不完全统计,截至10月15日,今年A股市场共计976家公司发布回购预案,实际回购金额达到859.2亿元;从行业来看,医药、机械和计算机行业发布回购预案的公司数量最多,通信、家电、计算机行业发布预案的公司数量占比最高,超过30%;发布预案公司2022年以来的涨跌幅中位数为-22.4%,市值中位数为70.8亿元。增持方面,2022年以来,A股市场管理层净增持公司527家,增持规模为92.9亿元。

回购不只是发生在A股市场。谢宗博表示,截至今年9月30日,前三季度港股也有200多家上市公司回购,回购总金额达到650多亿港元,“创下了港股2002年有回购数据以来的最高纪录,也是2021年全年回购额的1.7倍” 。

市场对上市公司回购预案作出了积极反应。10月16日,天微电子发布公告称,公司董事长、控股股东、实际控制人巨万里提议进行回购,回购金额在3000万元-5000万元的区间,回购价格不超过45元/股。

天微电子的回购预案规模并不是当天所有发布回购预案中规模最大的,但第二天的二级市场却给予了该公司回购预案正向反馈——股价涨停。

分众传媒也发布了回购预案,公司回购的资金总额不低于4亿元且不超过8亿元,回购价格不超过7元/股。该回购方案是证监会宣布修订回购规则后规模最大的预案。

此前,海康威视(002415.SZ)也宣布了20亿元-25亿元的回购预案,规模在A股中较为罕见。10月12日,该公司公告已经首次通过专用证券账户进行了回购,成交价介于29.65元/股-28.71元/股之间,成交金额1.99亿元。

平安证券表示,回顾历史,监管通常在市场相对低迷的时期对回购政策实施松绑,政策时点与股市低点基本对应,释放积极的政策维稳信号,信号意义大于规模意义。

历史数据显示,回购预案公司数量占比与股市表现呈负相关。

平安证券研报显示,从年度数据来看,2010年以来,A股发布回购预案的公司数量占比整体呈上升趋势,2016年占比超过10%,2018年-2021年占比均达到20%以上,在股市全年调整下行的2018年达到高点24.6%,2022年该占比目前为19.7%。从月度数据来看,回购预案公司数量占比与股市表现呈现明显的负相关,2010年以来,回购预案公司数占比达到阶段性高点的情形大约有10次,其中7次对应万得全A指数的阶段性低点,并显示出一定的前瞻指引作用。

机构开启自购模式

愿意自掏腰包的不仅是上市公司。10月17日开始,多家头部基金公司与券商资管开启了自购模式,包括易方达、汇添富、嘉实、华夏、广发、南方、华安、中欧、睿远、鹏华、工银瑞信、博时、招商、景顺长城基金等,以及国泰君安资管、中泰资管、华泰证券资管等。《财经》记者从业内了解到,随着近期市场震荡加剧,基金管理人与基金经理们的自购行动也陆续展开。

从前述基金管理人发布的公告来看,自购标的均为权益类基金。其中易方达基金自购金额最高,达1.5亿元;国泰君安资管出资1.1亿元,多数公司出资1亿元。截至发稿,已公告的自购金额合计15.29亿元。

同花顺数据显示,截至10月17日,今年以来基金公司已自购产品金额为47.5亿元。加上近日的自购公告,年内累计自购金额近63亿元。

具体到自购标的上,部分公司也在第一时间公布了名单。

南方基金将投向卢玉珊管理的南方比较优势混合、罗安安管理的南方新兴产业混合、夏莹莹管理的南方景气楚荟3个月(FOF)持有期混合三只基金。数据显示,前两只基金的最新规模不到1亿元。南方景气楚荟从8月1日开始认购,目前仍在发行中。

汇添富基金自购的产品为汇添富消费行业与汇添富优势精选。基金经理分别为胡昕炜与王栩,其中汇添富消费行业的最新规模超过两百亿元。

国泰君安资管的自购产品为两只尚待发行的产品,分别是国泰君安善吾养老目标2045、善元文件养老目标一年持有期FOF。

《财经》记者了解到,更早之前的10月13日,国泰基金也对旗下工业母机ETF进行了自购。该基金成立规模12.18亿元,其中国泰基金自购4900万元。国泰基金表示,将持续以国家的发展战略为纲,发挥金融机构资源配置的作用,选择长远来看对推动国家高质量发展有高度正向影响力的行业,布局细分领域中真正的高价值投资标的。

宝盈基金基金经理张仲维也在国庆节前夕自购了100万元自己管理的产品。“基金是受人之托代客理财,需要对持有人负责。我自己也会购买自己的产品,与我产品的持有者一起追。”张仲维说。

张仲维的组合主要投向智能汽车与TMT板块。他坦言,他的投资策略短期内不够理想,但他会坚守自己擅长的领域。“智能汽车比较热,股价从高位回落;TMT处于低位还没起来,这两者我觉得都没有太大问题。这些领域的公司从估值、股价跌幅,各方面明年来看都会是比较有机会。”

“公募基金作为二级市场的专业投资机构,积极发展权益类基金,在服务实体经济和资本市场中扮演着愈加重要的角色。”嘉实基金表示,“中国经济正进入新的发展格局,而新发展格局会支撑或催生出新的产业级投资方向。”

汇添富总经理张晖称:“中国是全球内需增长最有潜力的市场;中国有最完整的供应链和产业链供给;中国有丰富的工程师红利;中国拥有坚忍不拔的、勤奋的、善良的、不断追求美好生活的人民大众,我认为这是中国最有希望、最有确定性的增长点。”

“在党的领导下,中国经济正迈向更高质量、更有效率、更加公平、更可持续、更为安全的发展之路,中国经济韧性强、潜力大、活力足,长期向好的基本面不会变,这是我们对中国资本市场保持长期乐观的最大底气。”南方基金总经理杨小松认为,“当前A股正处于估值、业绩、流动性、政策预期等多重底部交汇点,优质资产迎来长期配置窗口。”

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26