疯涨了,小金属开启暴走模式!

作者 | 哥吉拉

数据支持 | 勾股大数据(www.gogudata.com)

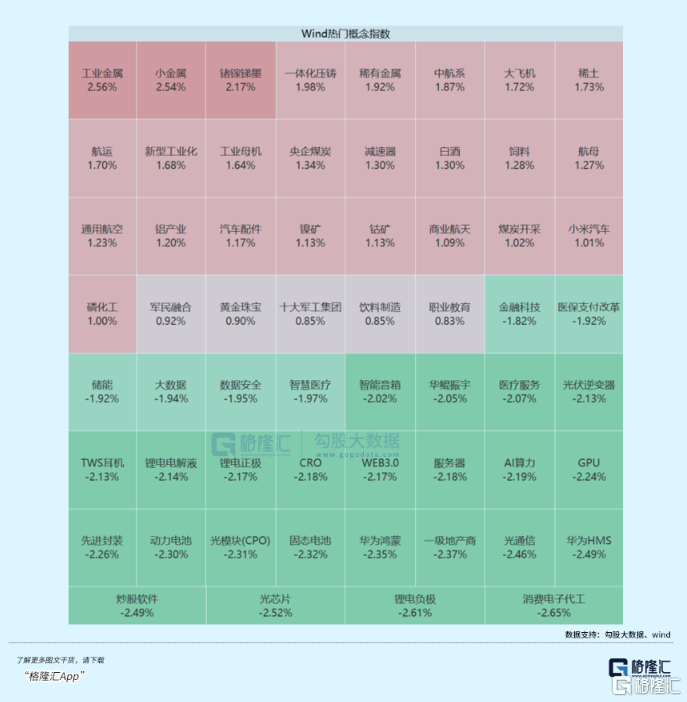

就在AI和机器人持续吸引市场关注时,平时默默无闻的小金属板块却突然成为了全市场的C位焦点。

3月7日,A港股市场震荡收跌,但小金属板块却上演了逆势集体飙升的盛况。

当天涨幅榜上工业金属、稀有金属一跃成为领涨板块,涨幅都显著超过了2%。华钰矿业、湖南黄金、华锡有色、金瑞矿业、株冶集团、罗平锌电、红星发展等十多只小金属股强势涨停。

其中,以锑金属核心概念的华钰矿业更是4天3板,一周涨幅就高达47.8%,在A股大市持续弱势震荡背景下,显得尤为显眼。

这个平时少人关注的小赛道,为何突然如此“暴走”?

01

飙涨的原因

锑金属作为不可或缺的工业金属,应用非常广泛。但全球锑储量并不算丰富,就导致了锑价格的长期处于易涨难跌的趋势。

2024年,锑金属市场经历了一轮剧烈的供需变化走势。

上半年,受环保政策影响,国内锑矿主产地湖南等地矿山生产受限,叠加俄罗斯进口锑矿因地缘政治等因素阶段性受阻,供应端收缩明显。

与此同时,光伏产业蓬勃发展,作为光伏玻璃澄清剂的锑需求大增,家电行业的稳健发展也带动阻燃剂领域对锑的需求上扬,供需失衡推动锑价一路高歌猛进,1号锑锭价格涨幅一度接近90%,成为有色金属领域的“明星”。

受益于锑金属的量价齐升,“锑矿三剑客”华钰矿业、华锡有色、湖南黄金的股价开始也节节攀升,其中锑储量位居龙头地位的华钰矿业的股价从年初6元的低位开始持续上涨,一度涨至18.76元,期间涨幅超过210%。

然而进入下半年,市场形势风云突变。2024年7月起,在政策指引下,国内光伏玻璃行业开启去产能进程,市场对锑的需求开始由强转弱。

随后,更大的消息传来。

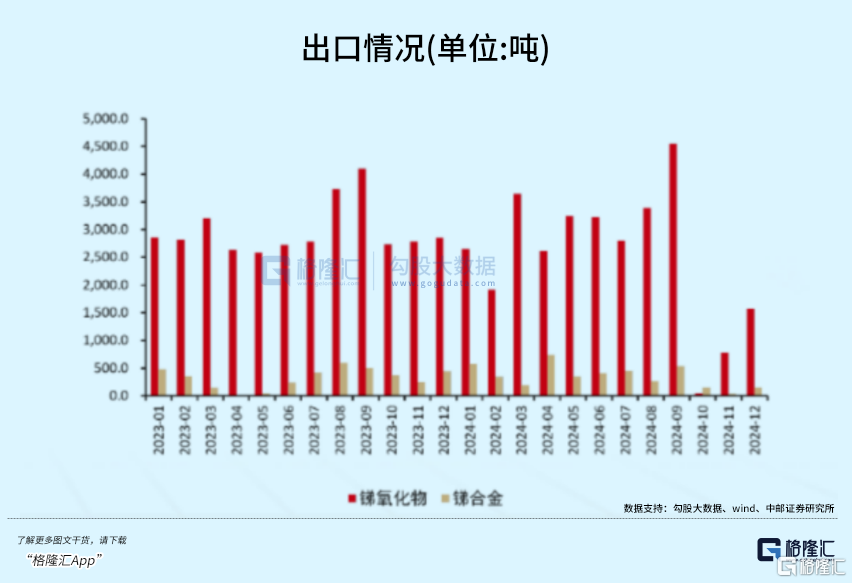

2024年8月15日,商务部、海关总署公告对锑等物项实行出口管制,不针对特定国家或地区。管制内容包含锑矿及原料、金属锑及制品、纯度大于等于99.99%的锑的氧化物、金锑冶炼分离技术等物项,并于9月15日开始实施。

出口管制发布后,10月份锑出口量就迅速降至了冰点,导致国内冶炼企业库存积压,不得不降价出货,锑价高台跳水,快速回落。

2024年12月3日,商务部再发布公告,要求原则上不予许可镓、锗、锑、超硬材料相关两用物项对美国出口。

由于中国锑金属的出口管制持续收紧,海外的锑市场短缺局面越发严重。

数据显示,2023年中国全口径出口量(包含以锑为主的未锻轧铅、锑的氧化物与含废碎料的锑及制品)为3.76万金属吨,而到了2024年,锑品出口仅2.9万吨,同比下降了月23%。

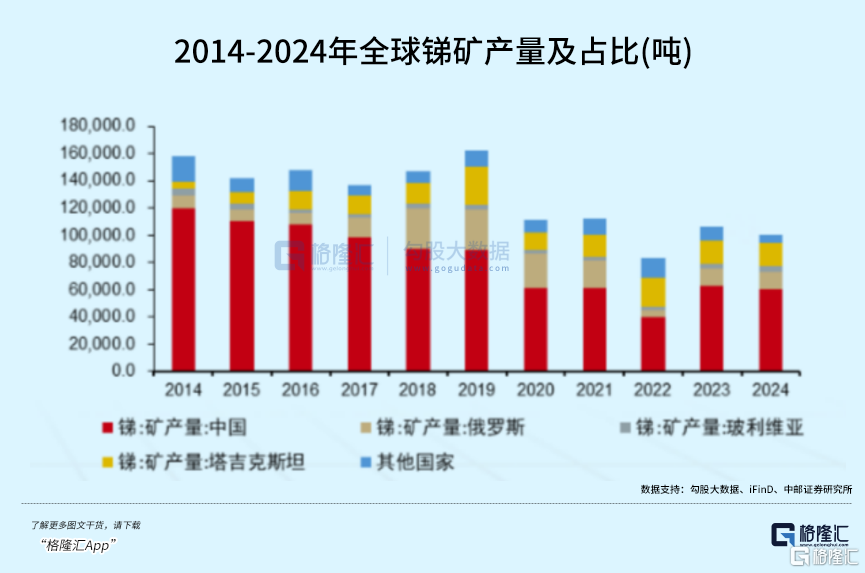

中国是全球重要的锑供给国,大量锑以锑精矿或金锑矿的形式进入国内进行加工,再以锑品的形式出口至海外,全球80%锑产自中国。

虽然国外的锑矿虽然丰富,但由于提炼技术工艺和成本控制远不如中国,国外的提炼厂产能较少。

中国锑出口量的骤降,国外的提炼厂产能根本不够用,因而必然导致锑金属出现短缺和锑价格不断走高,进而导致海内外价差快速扩大。

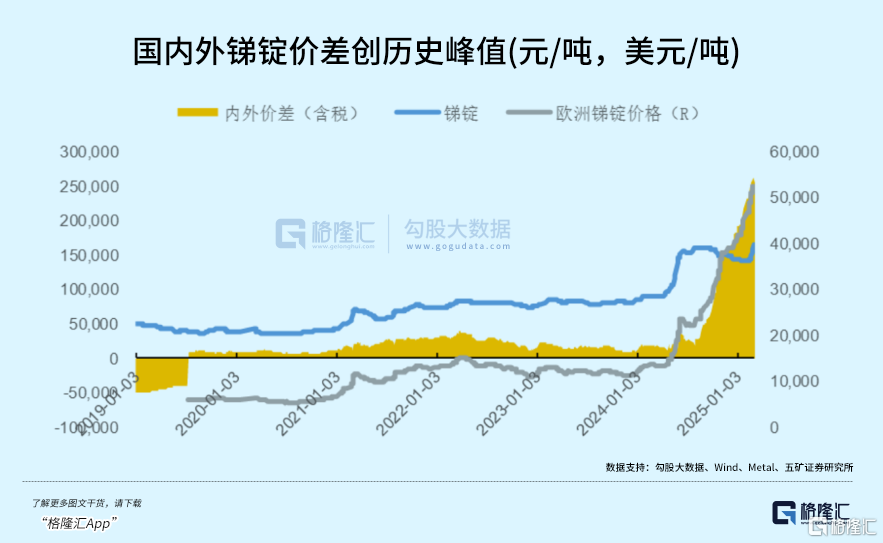

在2024年9月初,前英国金属导报(Fastmarkets)2#锑锭报价为2.5-2.6万美元/公吨,即使按7.3汇率折算大概为18万元人民币/吨。

但到了2025年3月5日,2#锑锭的报价折算人民币已经超过了40万元/吨。

但目前国内的2#锑锭报价为16-16.1万/吨。(国产锑自2023年末的79540元/吨,涨到2025年3月7日的160875元/吨,涨幅已翻倍还多)。

换言之,2#锑锭的内外差价,已经高达近24万元之巨,国外比国内贵了1倍不止!而这个价差是从2025年1月开始显著加速扩大。

这也是华钰矿业的股价是从1月开始加速启动的最关键原因。

02

供需失衡继续扩大

资料显示,全球锑矿产量自2011年起进入下降趋势,由17.8万吨/年下滑至2024年的10万吨/年,主要由中国产量下滑引起,尤其国内锑产量在2020年加速下滑31%至6万吨/年水平。

根据USGS,2023年全球锑储量217万吨,其中中国(29%)、俄罗斯(16%)、玻利维亚(14%),中国从2013年的储量占比52%下降了约23个百分点。

同时,国外的一些主要锑矿区近年来也出现了开采量下降的信号。

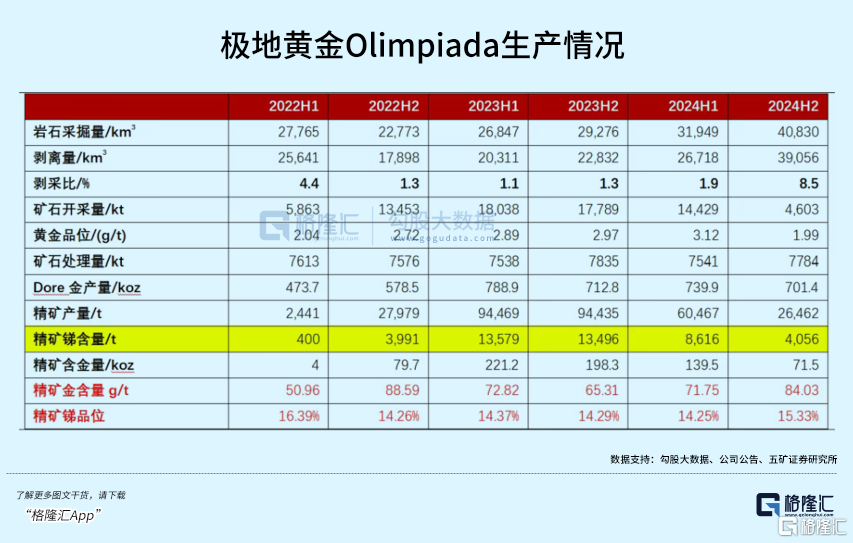

3月5日,俄罗斯最大的金矿生产商,也是全球前五大金矿生产商之一的矿业巨头极地黄金(Polyus)发布2024年报,公司全年浮选锑精矿产量断崖式下跌53%至1.27万吨,其中下半年产量同比暴跌70%仅有4056吨,主因富锑矿开采量减少所致。

公告还称,关于浮选矿锑银库存的数据大幅下降,2025年随着富锑矿采区开采完毕,预计产量下降达到万吨。

机构推测,在中国锑出口管控背景下,Polyus的锑产量下降,或会导致全球锑供给量骤降8%-10%。

需要指出的是,极地黄金Polyus的金锑矿是中国的第二大供应商,其产量腰斩将直接冲击国内的供应链,加剧国内原料紧张的局面,进而推升锑价上涨。

极地黄金(Polyus)的份财报也成为了刺激上周A股锑金属股全线涨停式飙升,并拉动小金属板块大涨的导火索。

此外,根据各国海关数据分析,自中国禁止锑出口以后,国外锑提炼产能被迅速向东南亚转移,泰国锑锭进口量激增,缅甸和越南均有明显增量,其中2024年12月份单月,泰国、日本、美国、欧盟以上国家合计从缅甸进口锑锭量已经接近1200吨,较之前1-8月份平均268吨的平均值,增加了345%。

不过,有数据显示,中国在2024年10月锑品出口大幅减少后,11月和12月的出口量分别达到776吨和1571吨,恢复至管制前(2023年1月-2024年6月均值)的26%和53%水平,主要出口目的地为东南亚和非洲地区。

这里面有多少规模是通过中国出口到东南亚,再被转卖到其他海外国家的,不得而知。

尽管中国在近月恢复一定的锑产品(主要是非管制的锑氧化物)出口,但在出口管制海外的供需失衡局面依旧短时间内难以缓解。

另一发面,国内的锑需求量也出现了稳步提升,除了出口的复苏带动需求的量价齐升外,还来自国内光伏行业和阻燃剂等需求的预期向好。

从国内锑金属的下游应用需求结构看,阻燃剂占比43%,光伏超白玻璃占比30%,聚酯催化剂占比14%,合金应用占比11%。

阻燃剂又称难燃剂、耐火剂或防火剂,是指赋予易燃聚合物难燃性的功能性助剂,是锑的主要下游,锑系阻燃剂包括三氧化二锑和五氧化三锑,是卤系阻燃剂不可缺少的协效剂,广泛用于塑料、橡胶、纺织、化纤。

券商报告显示,2024年中国溴素表观消费量同比增长13%,表现相对超预期,2025年一季度,SMM锑系阻燃材料报价开始上涨。

这背后体现出下游电子电气、家用电器、电器设备、新能源汽车等领域在近两年国家大力促消费补贴的政策刺激下,产销量持续稳健增长,进而对于阻燃材料的需求也带来明显增长。

2025年2月份开始,国内锑系阻燃材料报价开始连续上涨,年涨幅达到30%以上,明显高于锑锭涨幅,体现出阻燃需求的强劲。

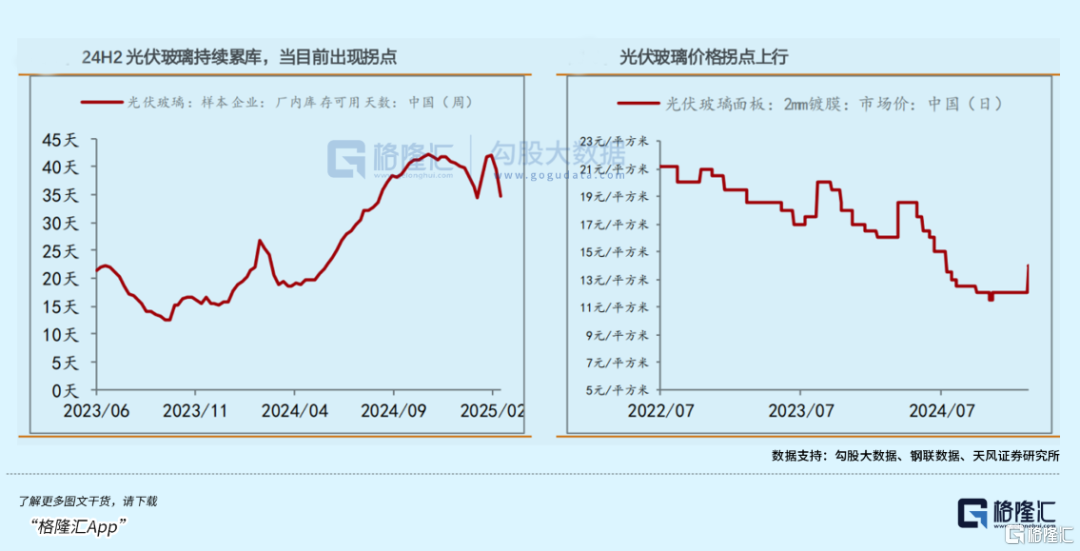

在光伏方面,焦锑酸钠在光伏玻璃中作为澄清剂使用,光伏玻璃需求回暖有望为锑需求提升。

目前新一轮的光伏行业补贴政策刺激下,行业已经开始了抢装潮的迹象。

据国家发改委与能源局联合发布的《关于深化新能源上网电价市场化改革促进新能源高质量发展的通知》(136号文)明确以2025年6月1日为节点,存量项目沿用原有电价机制,增量项目则需通过市场化竞价确定电价。

也就是说,为锁定较高的固定电价或补贴,光伏企业需在6月前完成项目投产,以完成“抢并网”,据悉目前山东、河南等分布式光伏大省已出现集中并网现象。

根据卓创资讯,在光伏项目抢装潮下,近期光伏玻璃库存出现了快速下降,在3月5日当周的库存为33.83天,环比-3.33天。

价格层面,根据SMM,当周玻璃报价上行2元/平方米,也出现了涨价趋势。光伏用锑需求也将因此受益得到提振,为锑价上行提供支撑。

券商预计,2025年锑的供需与2024年相比,将有望向着更难解的供给扰动与更有希望的需求景气演绎,整体锑行业维持供不应求状态,2024-2027年供需缺口为1.9/2.8/3.0/3.9万吨。

而在供需缺口长期扩大,以及国内外存在巨大价差的共同作用下,国内的锑价也将有望持续上涨,不断刷新历史新高。

这对股市里的锑概念股来说,也将是一场非常难得的盛宴。(全文完)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33