用A500实施“A计划”?

2月23日,高盛发布《是时候实施“A计划”了》报告(英文标题:Time for Plan A),认为A股有望在未来三个月相对港股迎来追赶反弹,在估值低位、政策发力、盈利修复的“三重共振”下,A股配置窗口有望打开。

一、估值面

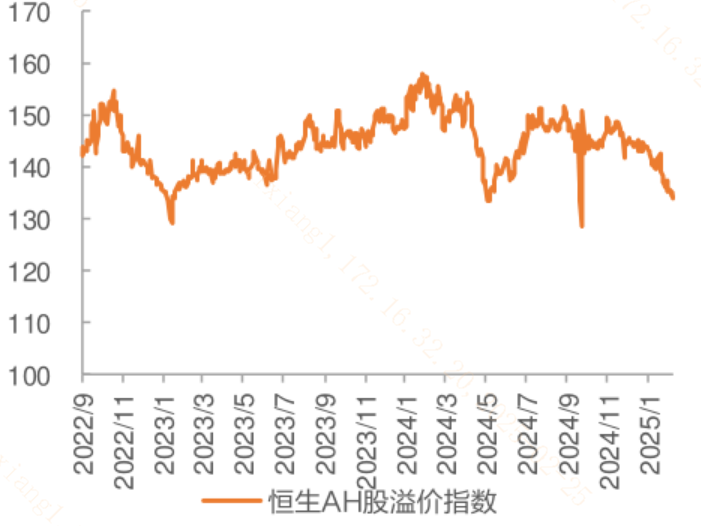

DeepSeek带动的本轮中国科技股估值重塑大家有目共睹。DeepSeek-R1模型发布于2025年1月27日,之后进入春节假期,A股休市,港股率先启动。此后,港股市场在南向资金和外资的双重助力下,市场风险偏好持续提升,AH溢价持续收窄。

图:恒生AH股溢价指数

(信息来源:天风证券;截至20250221)

所谓AH溢价,是指同一家公司在A股(内地股市)和H股(港股)上市时,两地股价存在差异的现象。简单来说,就是同一家公司的股票,在A股和港股的价格不一样。比如,某公司A股价格是10元,港股价格是8元(按汇率换算后),A股比港股贵了25%,此时AH溢价率就是25%。

恒生AH股溢价指数以整个A股和港股市场同时上市的成份股作为样本,可以衡量A股和港股的估值相对性价比。

如果指数上行,说明A股相较港股越来越贵,港股可能逐渐具有性价比;

如果指数下行,说明A股相较港股越来越便宜,A股可能逐渐具有性价比。

高盛报告显示,A股相对于港股的估值溢价已经从三个月前的34%收窄至目前的14%,如果回升至过去一年的平均水平,意味着A股估值约有10%的上升空间。

二、政策面

宏观上,由于港股市场国际化程度较高,国内政策的支持和中美关系的外部不确定性可能使A股处于更好的位置。高盛经济学家预计,3月份即将召开的全国“两会”有望维持扩张性财政立场,可能会披露包括2025年GDP目标、2025年财政赤字等重要数据,以支持经济增长,进而导致A股市场表现优于其他股市,A股对于国内的政策也更加敏感。

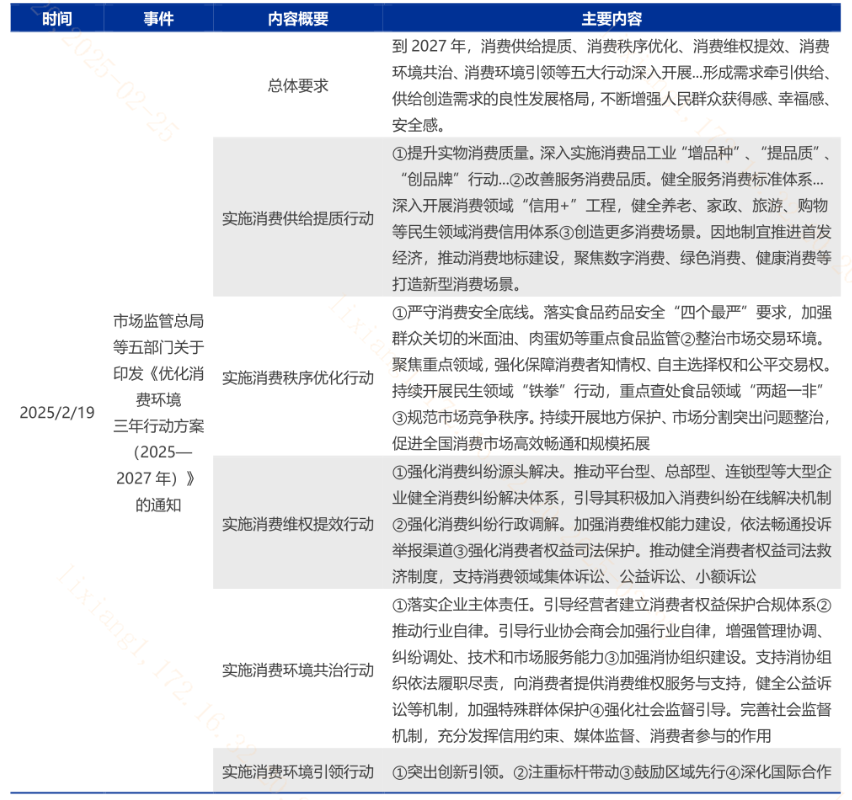

图:《优化消费环境三年行动方案(2025—2027年)》

(信息来源:申万宏源)

三、盈利面

虽然1月份PMI由于春节错位的基数影响,表现暂时偏弱,但其他宏观数据和趋势有望验证A股上市公司的盈利环境正逐步向好。

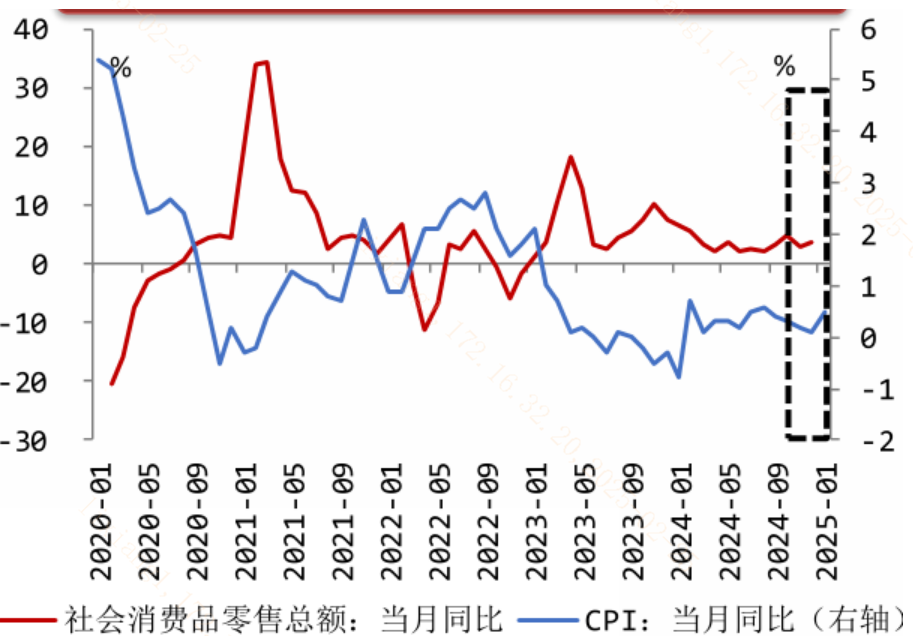

传统行业方面,由于在上一轮全球产业链分工进程中,我国扮演了“生产国”的角色,天然具有供过于求的趋势,因此需求复苏可以大幅拉动中上游制造企业的盈利预期上修。近期来看,2025年春节期间,来自国家税务总局增值税发票数据显示,春节假期,全国消费相关行业日均销售收入与上年春节假期相比增长10.8%。其中,商品消费和服务消费同比分别增长9.9%和12.3%。拉动中上游上市公司盈利预期。

图:近期消费与物价增速边际回升

(信息来源:西南证券)

新兴产业方面,DeepSeek和宇树科技分别作为AI大模型和人形机器人领域优质国产企业,其产品获得全球认可,有望带动中国科技股崛起,进一步推动经济转型升级,提振中长期上市公司盈利空间。

四、用A500实施“A计划”?

在2月23日研报中,高盛指出,2024年新发布的A500指数表现可能占优,原因包括:

(1)行业均衡:通过行业均衡纳入更多“新质生产力”个股,对科技和创新行业的敞口更高。

(2)市值均衡:A500指数大到市值千亿以上龙头股,小到市值30亿左右的细分方向微盘龙头股均有覆盖,实现了市值均衡。小盘股散户持有比例较高,有望从A股市场情绪改善中获益。

短期TMT行业成交占比接近50%的背景下,行业均衡的大盘蓝筹宽基有望迎来补涨行情。A500ETF(159339)跟踪A500指数,年化管理费率0.15%,年化托管费率0.05%,均为股票型ETF最低一档,或是投资者低成本布局A股核心资产的一大有力工具。

相关产品:A500ETF(159339)

风险提示

尊敬的投资者:投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。根据有关法律法规,银华基金管理股份有限公司做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、特殊类型产品风险揭示:请投资者关注标的指数波动的风险以及ETF(交易型开放式基金)投资的特有风险。

五、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对基金业绩表现的保证。银华基金管理股份有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

六、以上基金由银华基金依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网站【http://eid.csrc.gov.cn/fund/】和基金管理人网站【www.yhfund.com.cn】进行了公开披露。中国证监会对基金的注册,并不表明其对基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于基金没有风险。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47