9月通胀数据点评——CPI同比上升,PPI同比回落

一、 9月通胀数据总览

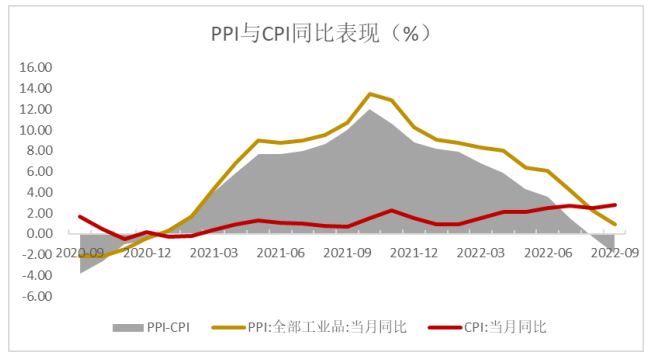

国家统计局近日发布了2022年9月份居民消费价格指数(CPI)和工业生产者出厂价格指数(PPI)。数据显示,中国9月CPI同比增速2.8%,前值2.5%;8月PPI同比增速0.9%,前值2.3%。

数据来源:Wind,格上研究整理

二、9月CPI上升分析

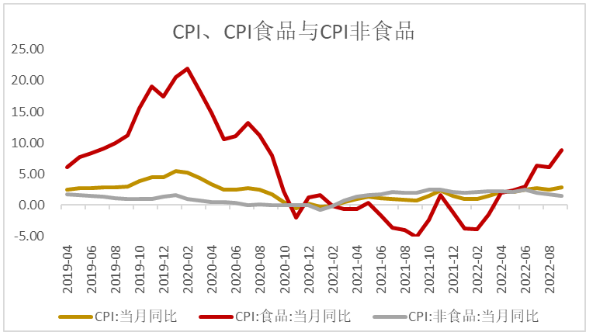

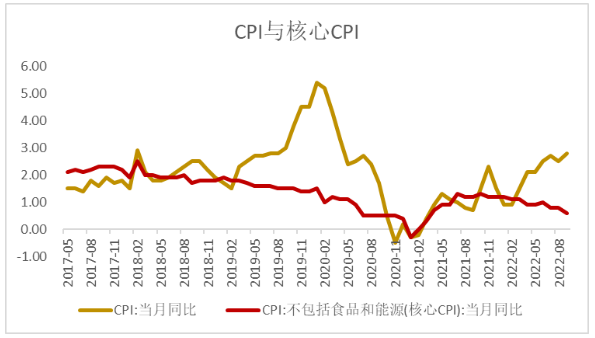

9月CPI同比上涨2.8%,较上月回升0.3个百分点。本月的CPI可以总结为三点:一是食品价格加速上升,二是能源价格继续回落,三是核心通胀持续低迷。

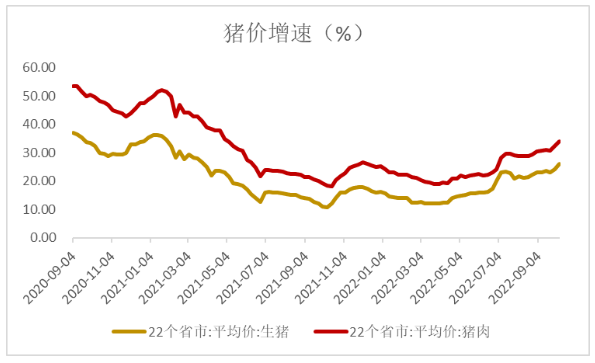

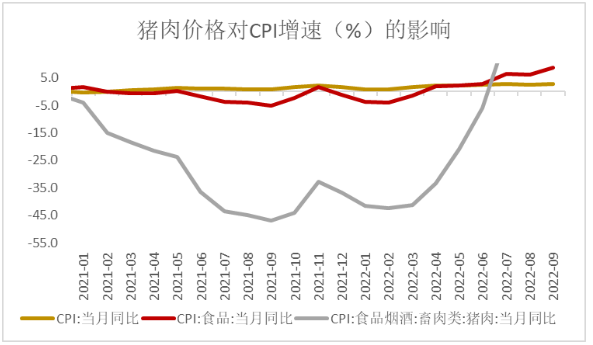

食品是9月CPI 的主要拉动项,其中鲜菜和猪肉价格走高。9月全国22省生猪均价为23.46元/kg,较8月的21.62元/kg回升。猪肉价格的上涨有两方面原因:一是猪肉消费需求的季节性回升,二是在看涨预期下,部分养殖户压栏惜售。从生猪存栏的领先指标看,猪价见顶可能在明年二季度出现。鲜菜则由于供给受到霜冻、降雨等异常天气影响,价格出现上行。

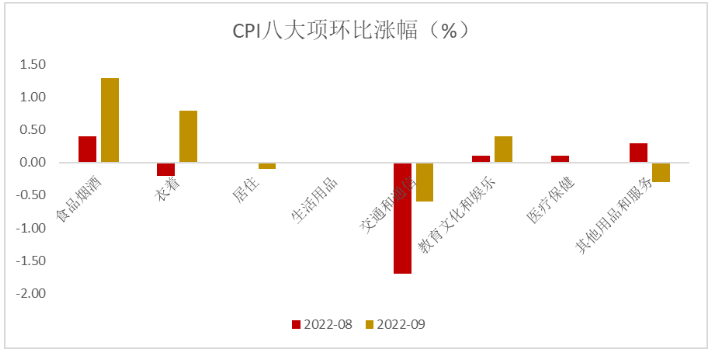

非食品价格增速为1.5%,较上月下降0.2个百分点。CPI八大分项中,食品烟酒涨幅明显,交通通信受国际油价回落的拖累,涨幅下降明显。在国际油价的影响后期或继续制约CPI上行。总体来说,国内通胀环境较为温和,有助于国内货币环境延续宽松。

9月扣除食品和能源价格的核心CPI同比上涨0.6%,较上月下降0.2个百分点,经济恢复动力仍不足。在疫情散发和国内防疫的影响下,服务消费与出行受限,居民消费整体依然疲弱,核心CPI较难恢复。

数据来源:Wind,格上研究整理

兴业证券认为,通胀暂不足为虑,建议把握回调买入的契机。核心CPI的疲弱以及PPI同比即将转负,都映射国内偏弱的需求。经济偏弱背景下央行维持流动性宽松的信号仍然明确,后续货币政策仍有进一步宽松的空间。

太平洋证券认为,CPI高点已过,对货币政策制约进一步减小。从10月开始,CPI翘尾因素大幅走低,在核心CPI持续低迷的情况下,除非猪肉价格出现类似2019年“超级猪周期”中的表现,否则四季度CPI能再创新高的可能性很低。我们预计9月CPI同比2.8%的涨幅即为年内的高点。近期高频数据显示10月份猪价再次出现一定程度的上涨,但我们认为未来猪价对CPI向上的拉动还是有限,一是猪价涨幅处于可控范围之内,二是猪肉整体权重有所下调,叠加天气对鲜菜供应的短期扰动减弱、油价易跌难涨,我们预计10月CPI同比涨幅为2.4%。物价形势稳定的背景下货币政策所受制约进一步减少。10月13日央行行长易纲表示中国物价水平基本稳定,将加大稳健货币政策实施力度。这与上半年央行持续提示通胀压力的表态出现了根本性的转变,也意味着货币政策将继续保持宽松的取向。

信达证券认为,国内整体通胀压力不大。9月CPI同比继续回升是食品项带来的,背后主动力是猪周期驱动。9月猪肉价格继续上涨,背后有两个原因。一是猪肉消费需求季节性回升,二是看涨预期下部分养殖户压栏惜售。除了猪周期影响外,CPI上涨还受到食品项中鲜果鲜菜的价格驱动。而CPI涨幅不及市场预期既有国际油价回落因素,也有防疫对出行限制的影响。第一,国际油价回落拖累交通和通信项表现,9月交通和通信项CPI同比增速远低于其持平的季节性表现。第二,受疫情散发和国内防疫影响,服务消费与出行受限,核心CPI一直都比较疲弱。往后看,我们认为CPI破3风险大概率已经消退,国内通胀形势较为温和,整体压力不大。

三、 9月PPI下行分析

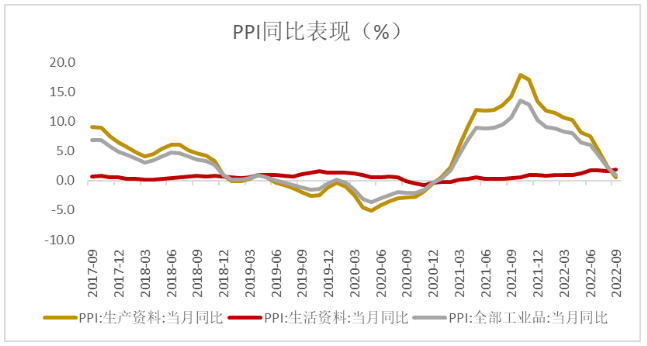

9月PPI同比增速0.9%,前值为2.3%,较上月回落1.4个百分点。PPI同比增速的回落除了与去年基数相对较高有关之外,还受到国际油价下跌的影响。

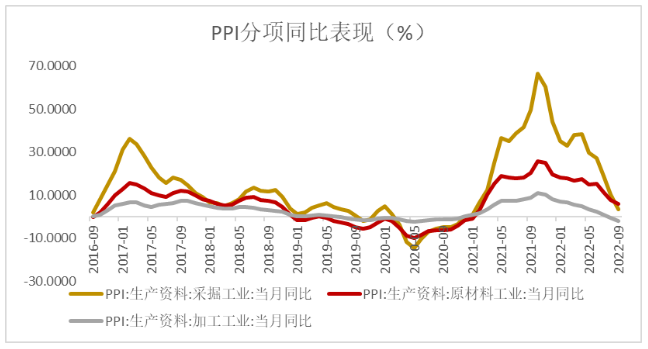

具体来看,生产资料和生活资料表现继续分化,且生活资料涨幅反超生产资料。9月生活资料价格同比增速为1.8%,前值为1.6%,小幅上升。生产资料价格增速进一步回落,或意味着下游企业的成本压力得到进一步缓解。生产资料价格同比增速为0.6%,前值为2.4%,增速已经连续11个月回落;生产资料的三大具体分项中,采掘业、原材料、加工业出厂价格同比增速分别为3.5%、5.8%和-1.9%,增速均在回落,前值分别为10.1%、7.8%和-0.7%。主要行业中,石油天然气开采、黑色金属矿采选、黑色金属冶炼、化学原油及化学制品环比跌幅居前。

整体来看,在海外需求放缓的大背景下,工业品价格整体趋势或将延续下行,国内偏弱复苏带来的需求回升所提供的支撑可能相对有限,年末PPI或跌入负区间,不过结构上的分化可能将继续,表现为能源类受供给端支撑,其跌幅可能相对趋缓,仍有一定输入性压力。

数据来源:Wind,格上研究整理

光大证券认为,PPI方面,9月PPI环比降幅略有收窄,高基数影响下,同比回落速度加快。其中,能源、金属等原材料价格跌幅明显收窄。一是,与内需相关的黑色、有色、水泥价格跌幅收窄,与基建项目持续落地、建筑业进入施工旺季有关。二是,原油等国际大宗商品价格经历快速回落后,进入震荡下跌区间,跌幅较前期有明显收窄。三是,国内储煤需求提升,9月煤炭开采和洗选业价格环比转为上涨。

太平洋证券认为,PPI下行的因素主要有两点。首先是基数因素,去年下半年在能耗双控的影响下,9月PPI同比实现10.7%的两位数高增,基数的抬高大幅削弱了本月PPI同比涨幅。其次,在全球经济走弱的预期之下,国际大宗商品价格也受到压制,相关行业PPI涨幅收窄。原材料工业PPI环比转正至0.1%,或因政策拉动和季节性影响之下国内基建投资加快,项目落地提速增加相关原材料需求,但地产需求依旧相对偏弱,因此原材料的环比改善也较为有限。此外,本月生活资料PPI同比涨幅首次高于生产资料,表明中下游企业成本端压力有所减轻。

信达证券认为,国际油价下跌拖累PPI增速。究其原因:

1)国际油价继续下跌拖累原油产业链整体价格。

2)电力热力产业旺季带动水电供应业价格环比上涨,我们认为背后的原因有两个:一是受冬储潮和补仓需求影响,电用煤和非电用煤需求均提升;二是国内外煤价攀升,水电供应业价格因成本上升而上涨。

3)受基建投资项目落地的需求拉动,金属、水泥等行业价格的环比降幅均有收窄。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)92.50

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05