“金牛基金公司”华安基金再发权益新品,华安动力领航今日启动发行

不知不觉间,2022年的投资赛程已经走过四分之三。回首前9个月,A股持续起起伏伏,让投资者直呼:“麻了麻了!”当下行情,投资该如何突围?Pick优秀基金经理执掌的新基金并长期持有或是不错选项。

有数据有真相!看看在市场调整时买入新基金到底收益咋样?

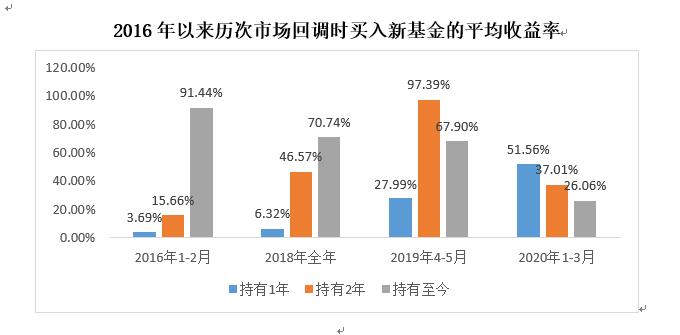

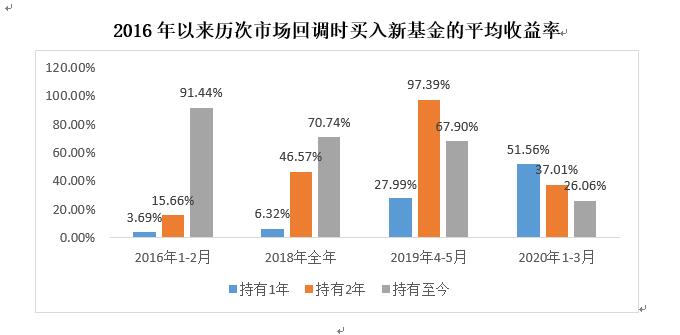

测算在2016年以来的历次市场回调中买入新基金,分别持有1年、2年、持有至今的平均收益率情况,结果如下:

(数据来源:WIND,截至2022/9/27,以主动权益类基金为统计范围,包括普通股票型基金、偏股混合型基金、平衡混合型基金、灵活配置型基金,仅统计初始基金。基金过往业绩不代表未来表现,基金有风险,投资需谨慎。)

整体来看,在市场调整时买入新基金并持有1年以上,基本都能实现正收益。

分情况来看:

1) 2016年A股熔断,1-2月上证指数累计下跌21.81%,若在此时买入新基金,持有1年的平均收益率为3.69%,持有至今的收益率更是高达91.44%。

2) 2018年,A股单边下跌,全年上证指数下跌24.59%,此时买入新基金持有1年的平均收益率为6.32%,且持有时间越长,收益率越高。

3) 2019年4-5月、2020年1-3月,A股阶段性调整,期间上证指数分别下跌6.21%、9.83%,在这两个区间买入新基金,持有1年的平均收益率为27.99%、51.56%,回报可观。

由此可见,市场调整亦或是开启新基金长期投资的好时机。10月17日,“金牛基金公司”、“权益专家”华安基金将发行权益新品——华安动力领航(A类:015604,C类:015605),该基金重点关注中国制造优势、科技创新、消费多元化三大投资方向,可作为投资者当下借“基”布局的较优选择。

具体而言,中国制造业已连续11年位居世界第一,其竞争优势在于核心技术突破、制造成本低、服务效率高,但重要零部件仍高度依赖进口,在产业政策大力支持,以及国内企业技术突破下,未来制造业国产替代空间巨大;科技创新方面,5G+AI将开启重大产业周期,加速颠覆性技术、新经济形态和新生产组织方式涌现;消费领域的机会,一方面在于传统消费与经济周期有较大关联,随着国内经济的逐步企稳,消费品有望迎来恢复性增长,另一方面,新兴消费需求层出不穷,部分行业的增长空间较大。

拟任基金经理孔涛在中国制造领域中具有投资优势,他曾在泛制造领域深耕钻研超过10年,研究范围重点覆盖机械、汽车、新能源等行业,尤其对中游制造业有着深刻的理解,并构建起以“中游制造业”为核心,“自下而上”深挖高景气优质公司的投资框架。

实际投资中,孔涛重点参与成长股和周期成长股投资,或者说是带成长属性的行业或公司,因而在偏成长风格的市场环境下,其管理的产品整体表现相对更为突出。以今年4月底以来的反弹为例,此轮反弹中,以新能源板块为代表的成长板块表现强劲,华安幸福生活A在此期间的反弹业绩远远超越同期沪深300指数、偏股混合型基金指数,具备较强的业绩弹性。

从投资成效来看,华安幸福生活A自孔涛管理以来大幅跑赢同期业绩比较基准,实现显著超额。在同类偏股型基金(股票上下限60%-95%)(A类)中,该基金近2年业绩跻身前1/8,近3年更是位列前1/10,彰显领先优势。(数据来源:银河证券,近2年、近3年具体排名为68/564、30/444,截至2022/6/30)

(数据来源:基金2022年二季报,指数业绩数据源自WIND,截至2022/6/30。华安幸福生活A在WIND中的所属分类为“偏股混合基金”。)

根据基金年报、季报数据,截至2022年6月30日,孔涛目前管理基金业绩如下:

华安幸福生活A成立日2017/10/26,业绩比较基准为中证800指数收益率*80%+中债综合全价指数收益率*20%。2017年、2018年-2021年、2022年上半年历史业绩(及业绩基准表现)为-0.38%(-0.71%)、-20.12%(-20.95%)、63.78%(27.23%)、94.49%(20.62%)、31.64%(-0.18%)、-19.28%(-7.90%)。历任基金经理:崔莹(2017.10.26-2022.01.26)、孔涛(2021.01.11-至今)

风险提示:风险提示:基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47