Mysteel:船舶原材料周报(10.10-10.14)

核心观点:上周钢铁市场价格小幅下行,14日国内钢材指数(Myspic)综合指数报收149.83点,周环比下跌1.39%,国内主要品种均呈下跌态势,节后第一周受国庆休市影响,整体正常累库,节后第二周则因钢市恢复正常交易,厂发和市场运输正常出入库,下游刚需备库和散单采购促使库存环比仍有小幅下降。消费方面,本周五大品种周消费量增幅11.9%;其中板材消费环比增幅7.1%。本周五大钢材品种周表观消费环比虽有提升,但主因在于上周假期交易寡淡,而本周恢复正常;有色方面,铜价格小幅下跌,市场成交有所好转;铝价格维持震荡走势,海外方面美联储加息落地,且预计今年仍有一次加息,欧洲PMI初值表现一般,海外宏观逻辑仍然偏空。

展望本周从基本面表现来看,上周五大钢材品种供库双降,整体依旧维持紧平衡表现。但现阶段全国散点疫情频发,各区域均有防控工作均有不同程度加严,促使运输节奏环比前期有所放缓,使得市场交易氛围略有不佳,短期内或出现被动累库趋势。另外,现阶段现货价格偏弱运行,长短流程部分企业负利被迫检修或减产,以及二十大之前部分区域执行环保限产计划,进而使得供应增量空间预期内有限。综合来看,10月中下旬,现货价格在成本支撑的情况下,下跌幅度有限,但也因需求无明显释放信号,使得上涨趋势也较难维持,整体维持震荡表现。进而导致企业生产延续承压,库存逐步呈上升趋势,供需紧平衡状态或将打破;有色方面,因临近交割换月,下游需求不佳,成交都较清淡,本周交割结束,预计需求将有所回暖。因此预计本周铜价或震荡下调,区间在59000~63000元/吨;铝市在宏观压力以及需求面恢复偏弱的影响,短期铝价或难以维持涨势,震荡整理为主。

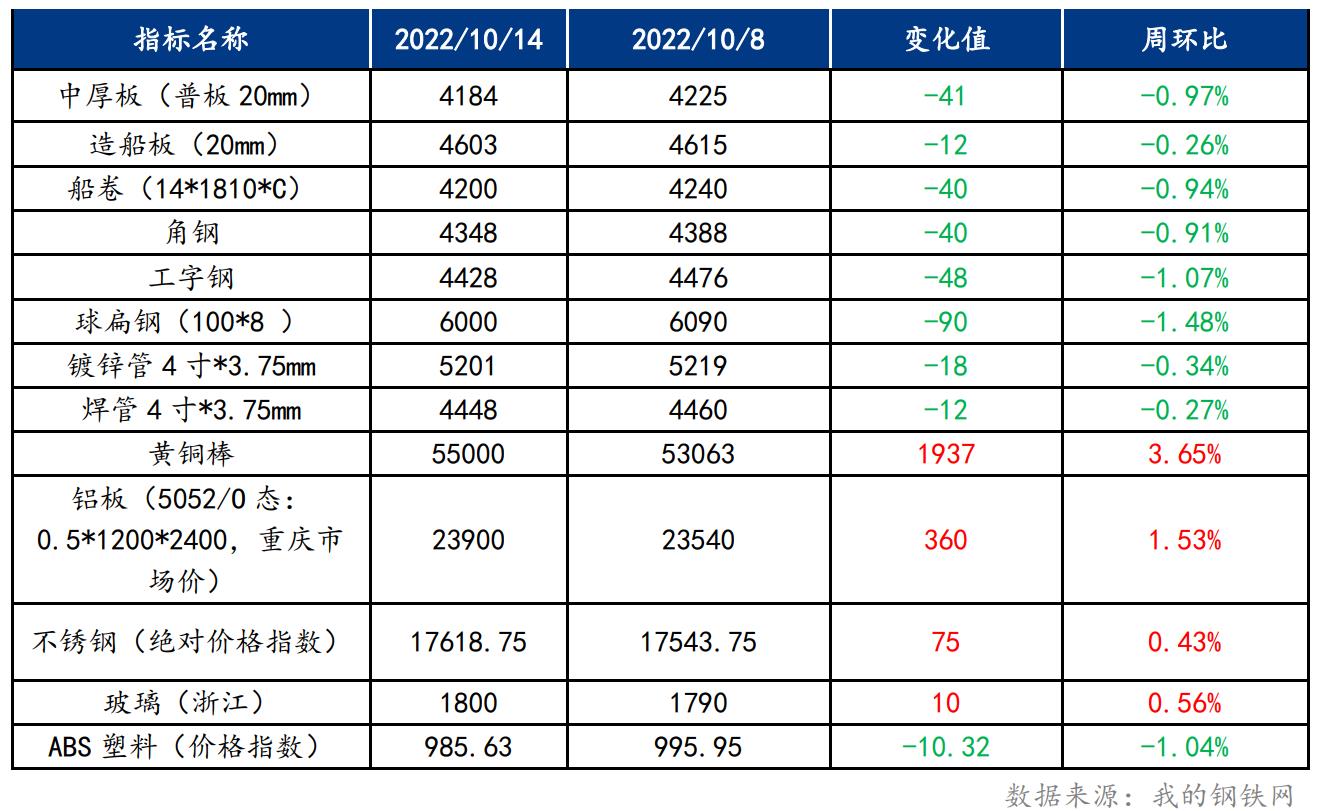

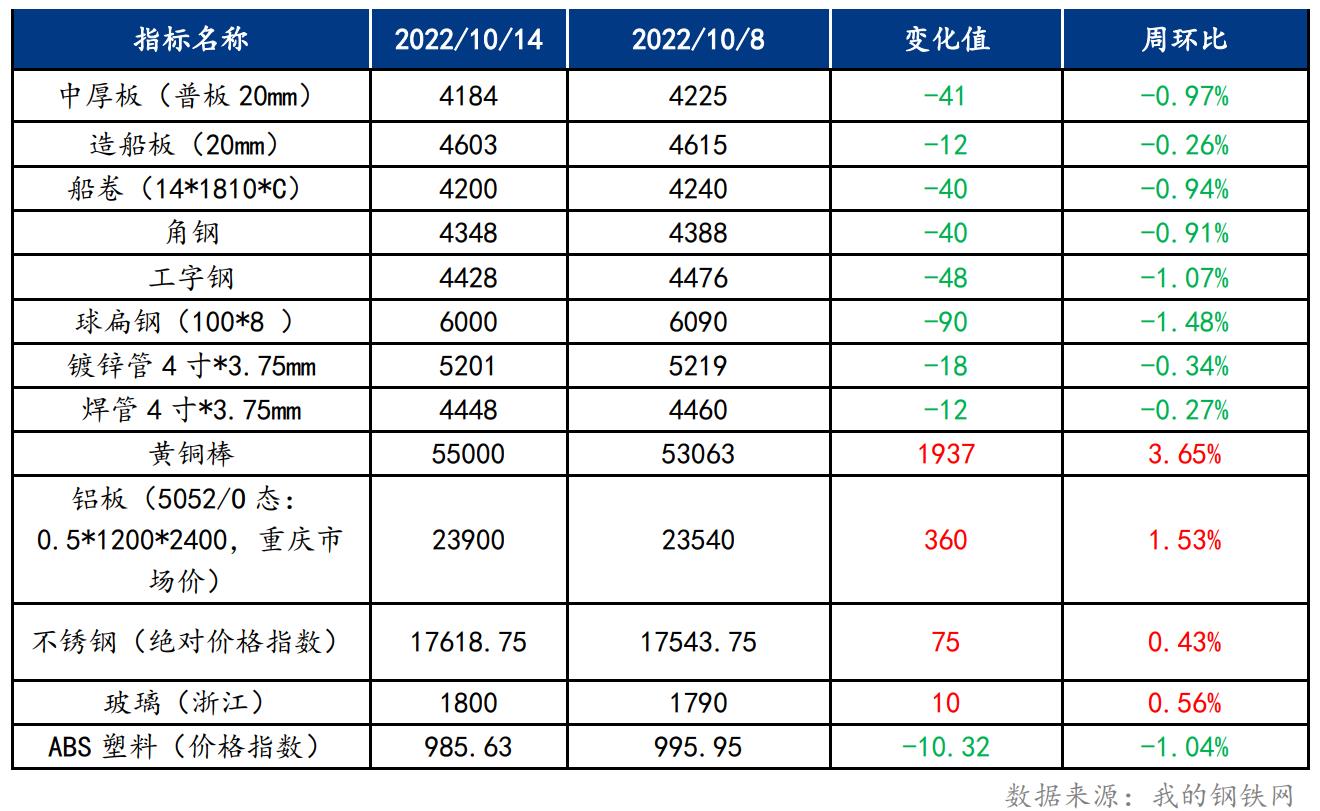

一、原材料品种价格监测

截止2022年10月14日,各原材料当日即时价格以及价格周环比情况如下:

二、船舶行业原材料基本面分析——钢材篇

主要内容摘要①——中厚板:上周中板价格继续下行 预计本周将窄幅震荡调整

供应方面,上周中厚板产量142.84万吨,周环比减少0.87万吨;库存方面,钢厂库存78.54万吨,周环比减少2.11万吨,社会库存109.78万吨,较上周增加0.6万吨,总库存199.49万吨,周环比减少0.97万吨。由于去年四季度压减粗钢政策落地实施,导致产量大幅下降,观之今年,国家稳经济,投资基建,临近年底,基建赶工期对于中板的需求量有望高于去年同期。但是由于今年大环境欠佳,供给端压力虽得到缓解,但需求若无明显释放难以对冲当下的高供给,供需错配的局面难以改观。预计本周中厚板价格窄幅震荡调整为主。

主要内容摘要②——型钢:需求释放不足,型钢价格将弱稳运行

国庆节后,型钢价格迎来“开门红”,各地价格小幅拉涨,但因为市场在假期几乎处于交投停滞状态,而供应方面维持高位运行,因此社库和厂库出现不同程度累库压力,去库速度略显缓慢,让利出货是市场主流。供应方面,国庆回归,供应不减,轧钢厂因亏损开工率或下跌,长流程保持30万周产量的高位水平;库存方面,厂库、社库累库压力均增加,去库速度明显存在一定抑制,价格多有优惠促出货。综合来看,本周型钢轧钢厂供应或减少,但供需矛盾明显,钢厂利润持续压缩,短时间内反弹机会并不大,关注社会库存去库速度,需求释放尚不足以支撑价格,综合预计,本周国内型钢市场价格将弱稳运行

三、船舶行业原材料基本面分析——有色篇

主要内容摘要③——铜:上周电解铜价格普遍上涨,预计本周价格将震荡下调

上周电解铜价格持续上涨,受基差较大影响,下游散单成交不佳,多催促长单交付,境外铜部分货源抵港,库存延续下降趋势,供应端依然呈现偏紧格局。宏观方面,美国劳工部公布CPI数据,全面超预期,市场依然利空;国内方面,二十大即将举行,可能在政策方面带来一些利好消息。基本面方面,节后社会库存虽增加,但供应增量不显著;本周因临近交割换月,下游需求不佳,成交都较清淡,本周交割结束,预计需求将有所回暖。因此预计本周铜价或震荡下调,区间在59000~63000元/吨

四、船舶行业动态热点信息一览

1.中远海科:已完成干散货主力船型的ai能耗排放模型研发

10月14日,中远海科在互动平台表示,公司围绕“低碳宝”,目前已完成干散货主力船型的ai能耗排放模型研发,正在开展其他主力商船船型的模型研发,计划按单船碳排查、碳监控、碳优化到船队综合碳管理的路径陆续推出相关数据产品。

2.中国船舶:旗下上海船院今年承接PCTC设计订单份额已占全球市场67%

10月14日,据中国船舶官微14日发布消息称,日前,韩国H-Line海运公司向中国船厂追加3艘由中国船舶旗下上海船舶研究设计院研发设计的8600车位液化天然气(LNG)双燃料动力汽车运输船(PCTC)订单。至此,上海船院今年承接的PCTC设计订单累计已达55艘,全球市场份额占有率达67%,高居全球第一。

如需船舶行业原材料周报详细版,欢迎各位行业伙伴随时联系我,或添加企业微信交流。 感谢阅读!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26