大爆发!登顶全球第一

作者 | 深鹏

数据支持 | 勾股大数据(www.gogudata.com)

开年以来,港股大涨,在同期全球大类资产中的表现,非常亮眼。

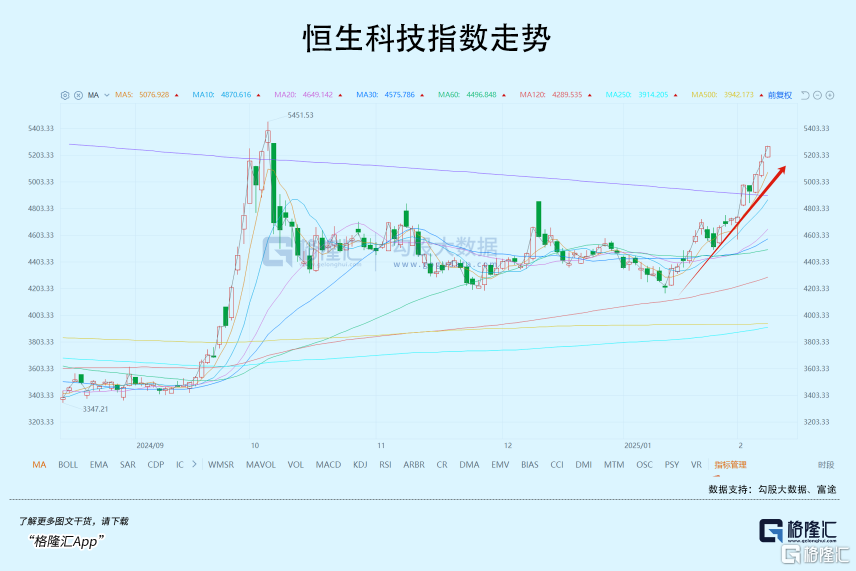

如果从今年1月14日的低点算起,港股通互联网指数至今涨幅26.64%,恒生科技至今涨幅25.22%,步入技术性牛市。

今天,这种趋势并没有消退的迹象。

港股通互联网ETF(159792)今日上涨3.44%,1月14日以来涨幅达24.69%。

资金面上,南向资金净买入164.68亿港元。

这一轮上涨行情,DeepSeek是最重要的因素,而由它引发的港股两地科技热潮,仍在持续发酵中。

01

强势上涨

先来直观感受一下,DeepSeek概念有多热。

DeepSeek概念,基本霸占了涨幅榜。

A股方面,算力、云计算、大数据等方面占据C位。

个股中,美格智能6连板,优刻得、青云科技、杭钢股份、梦网科技4连板,安恒信息、首都在线都在尾盘封板。

港股方面,恒生科技指数便上涨2.65%,收5286.66点,距离去年10月7日的高位,也仅一步之遥。

在科技股带动下,恒指、国指分别上涨1.84%及2.09%,刷新阶段新高。

大型科技股,则全线拉升。

其中,小米集团收涨3.06%,刷新历史收盘新高,阿里巴巴涨5.5%,美团涨超5.58%,腾讯涨2.06%,快手涨近3%;电信股也走高,三大运营商均收涨,其中中国电信涨4.66%,创历史收盘价新高。

一些中小型科技公司在引入DeepSeek后,股价同样有催化,其中医渡科技5连升,创2023年4月以来新高。

不得不叹服DeepSeek的强大引领力量。

上线仅20天,DeepSeek就实现超过2000万日活。目前微软、亚马逊AWS、英伟达、腾讯云等厂商已将DeepSeek开源模型部署在云端,国内多家IT企业和券商等均已官宣完成DeepSeek的本地部署。

此外,工信部运行监测协调局近日发布2025年春节通信业务相关情况时提到,三家基础电信企业均全面接入DeepSeek开源大模型。

不出意外的话,DeepSeek概念热大概率会继续下去,最低限度也要把所涉及到的板块轮动完成一遍。

这里边的利好因素,有两点:

第一,是AI所涉及的范围很广,用以前互联网时代的话说,绝大部分生意,理论上都可以用AI重做一遍。

第二,在目前缺乏其他炒作主题的市场里,资金容易形成对DeepSeek概念的抱团,不管是机构还是散户,从而加强了这个概念的赚钱效应,吸引更多新资金的进入。

这些,都为DeepSeek概念的继续发酵提供动力。

其中,港股值得大家看高一线。

为何呢?

02

看高一线

过去几年,港股一直受到各种利空因素干扰,表现不尽如人意,特别是大型科技公司,估值被压制,明显低于美股对标公司。

在去年9月底的大反弹中,科技公司有过一波较大的估值修复。不过,随后几个月,由于整体市场陷入连续盘整状态,估值继续修复的动力受到限制。

直到DeepSeek的出现,使得这些科技公司一下子打开了想象空间,价值重估的叙事逻辑重新被市场接受。

最近,不少外资投行均喊出重估中国资产,做多中国资产的声音。

其中,德银的一份研报最为引人注目。

它不仅客观评价了中国在诸多科技领域的成就和优势,还得出“中国正处于日本80年代初的阶段,而不是其他人认为的80年代末期的日本”的重要论断,几乎颠覆了此前看空中国资产最重要的一个理由。

这是一个积极信号!

一定程度上,也代表了外资对于港股看法有改变。

实际上,港股的不少科技公司,像互联网、电动车、半导体等等,有不少是行业的佼佼者,它们的基本面、行业地位、利润率、收益率,以及产品的竞争力、可持续发展能力、拓展新业务的能力,等等,都是十分优秀的。

过去有一段时间,曾经有观点认为它们存在需求饱和,竞争加剧而导致利润水平下降的问题。

但在这些公司内部优化业务、降本增效,外部积极拓新的双重努力下,问题逐渐得到改善。

如腾讯的毛利率、净利率,2024年(截止2024年前三季)都有回升迹象,阿里巴巴也如此。

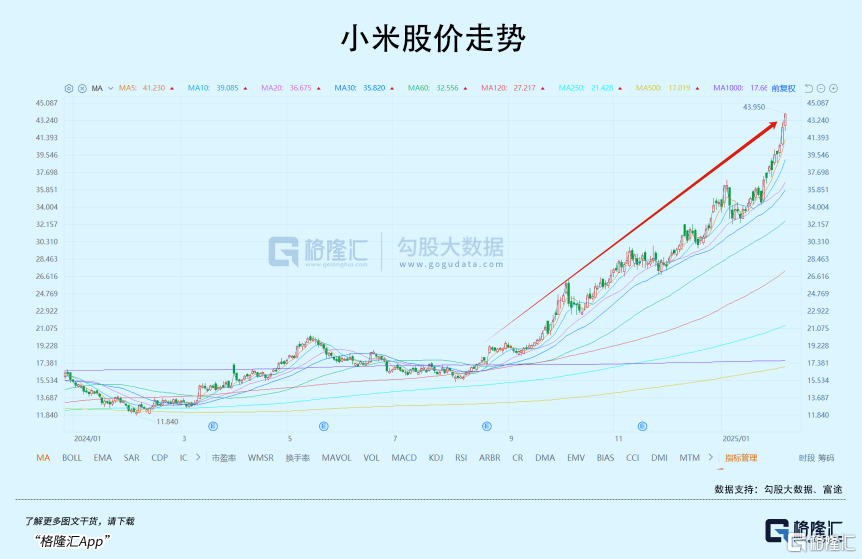

另外一个典型案例,是小米。

首款电动车SU7热销,预示着小米成功切入电动车市场,给公司带来新的业务增长点,股价因此大受催化,加上未来上市的新AI消费电子产品,小米市值目前已经涨至1.07万亿,成为港股市场第11大市值,互联网第3大市值公司(次于腾讯和阿里)。

当然,更为庞大的业务增长点,是AI。

港股上的科技公司,包括BAT、小米、美团、金山软件、携程、美图等等,有着众多横跨B端(如云计算等)、C端(如游戏、广告、汽车智能、机器人、办公等)的AI业务。

因为DeepSeek的突破,使得它们可以借此加快自身AI应用的开发和上市,培育更多新的业务增长点。

可以说,这一波港股上涨行情,并非简单的流动性驱动,而是有基本面支撑的。基本面行情在稳定性和持久性方面,以及对于估值修复的帮助,表现可能会更加好。

只要流动性方面没有黑天鹅,港股这一波上涨行情,大概率会继续下去。

虽然市场担忧美国通胀上涨,美联储再次收紧流动性,但目前美联储年内的降息次数预期已经由4次降为1次,再降的就是0了。

换句话说,流动性收紧的风险已经释放了相当大一部分,出现黑天鹅的概率(如加息)还看不到,这方面不需要太过担心。

03

聪明资金,提前布局

事实上,一些嗅觉灵敏的资金,已经提前做了港股的布局。

今年1月份,南下资金月净流入额达到了1256亿港元,创2021年2月以来单月最高,为历史月度第三高。

截至2月7日,南下资金今年以来净买入最多的港股是腾讯控股、小米集团、中芯国际、阿里巴巴等龙头公司。

国泰君安证券数据也显示,2024年四季度,主动管理基金的港股配置比例创历史新高,实配比例为14.3%,环比提高1.9%,超过2021年二季度。其中,港股的科技龙头标的获得主动管理基金的大幅增配,如小米集团、腾讯控股、中芯国际H股等。

即便如此,对比全球主要指数市盈率,恒生指数、恒生科技指数,都仍然具备性价比优势。以此再去重新理解德银的报告,逻辑就很通顺了。

大家不应错过港股这次难得的机会。

当然,港股投资门槛相对较高,于是有不少资金借道ETF参与,部分跟踪港股的ETF规模因此屡创新高。

其中,港股通互联网ETF(159792)备受资金青睐,2024年以来“吸金”超77.52亿元,资金流入额位居跨境ETF第一,最新规模达258.01亿元。

港股通互联网ETF跟踪中证港股通互联网指数,聚焦优质互联网赛道,前四大成分股阿里巴巴、腾讯控股、小米集团、美团权重合计58%,集中度高,弹性大。

港股通互联网ETF(159792)是目前跟踪港股通互联网指数中规模最大、流动性最好的一只ETF,T+0交易,当日买入当日即可卖出;其通过港股通渠道投资港股市场的互联网公司,不涉及因QDII外汇限额而被限制申购的情况;此外,它是实时参考净值,可以适当帮助投资者有效避免买贵了的风险。

没有开通股票账户的投资者,可以研究下其场外联接基金——富国港股通互联网ETF联接(A类:014673,C类:014674)。

04

结语

今年年初,将近两周的下跌,一度打击了市场信心。

但很快,市场便稳住阵脚,逐步反弹,后来在DeepSeek的刺激下,中国资产特别是科技资产价格大幅上涨,获得市场重估。

拉长时间去重新审视这一次上涨,会有一些新发现。

这一次上涨,既有估值修复,也有新增长点驱动,属于相当有质量的上涨,因此市场各方的看法都较为正面。

当然了,经历过2023年初、2024年上半年,以及2024年9月底极速冲高又回落,相信也有不少人抱怀疑态度。当年的“强预期、弱现实”到现在,还时常被人拿出来说事,意思是步子不要迈太大。

所以,保守一点看,即使相信未来是好的,也需要等待行情验证一步,再走下一步,这是更为稳妥的投资策略。

除了稳健的投资策略,投资者也可以选择一些稳健的投资工具,如ETF,以帮助自己在这一波期待已久的港股上涨行情中,更好地盈利。(全文完)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47