【长文预警】医药暴涨九个点,低谷时逆势加仓的人是怎么想的?

一只指数暴拉8、9个点,放在什么时候都是非常罕见的。

10月14日,医药板块做到了。截至下午一点半,生物医药ETF(159859)涨8.57%,创新药沪深港ETF(517380)涨8.96%,医疗设备ETF(159873)更是高达9.75%。许多人在疑惑,究竟发生了什么?

消息面上,许多人提到,“近日由江西牵头的22省区肝功能生化试剂集采方案征求意见稿传出,从内容来看,生化集采相对此前高值耗材集采更加温和,机构预计后续IVD集采压力要好于市场预期。”

这或许有点勉强,一些人会认为,不要为涨跌硬找一个直接原因。那拉长视野来看呢?天弘基金经理贺雨轩表示,“我们认为是历史估值低点+利空出尽+公募医药仓位最低,资金可能会逐渐从其它行业切换过来了”。

9月,市场正承受着巨大压力,行情与投资者信心不断创新低,低落之时不少人开始旗帜鲜明指出,医药已到了布局的较好时机:“医药的下跌空间已经很有限了”“触底反弹的条件已经具备”“些微的情绪催化就能带动市场行情” “四季度医药板块随时有望大反攻”。

今天,我们大概率又见证了一次历史。这样的短期走势很难预测,但投资能做到的是:做大概率正确的事。暴涨与暴跌已经体现出市场信心极度脆弱,而随着市场不断博弈,对定价锚点更具共识,价值终将回归。

接下来,我们讲明白医药产业的投资逻辑。

2019年、2020年,生物医药指数分别录得53.80% 、72.80%的高涨幅(数据来源:wind),然而自2021年7月份至今一路狂泄,区间最大回撤超过50%。近两年来,行业负面buff不断叠加,各细分领域龙头仿佛排着队闪崩,可以说是惨不忍睹。乌云笼罩之下,很多人都认为“医药的投资逻辑已经崩坏”。在天弘基金对投资者的一次调研中发现,大家对医药板块共同的困惑就是“医药还行吗?”

对此,我们绕不开几个关键问题:

医药见底了吗?还要在底部多久?

如何看待集采对医药板块的压制?

当下医药行业的基本面究竟怎么样?

医药板块怎么投?

一、医药已经见底了吗?还要在底部多久?

先说结论,医药当前处于历史极度低估区间,即使不是最底部行情,也比较接近了。

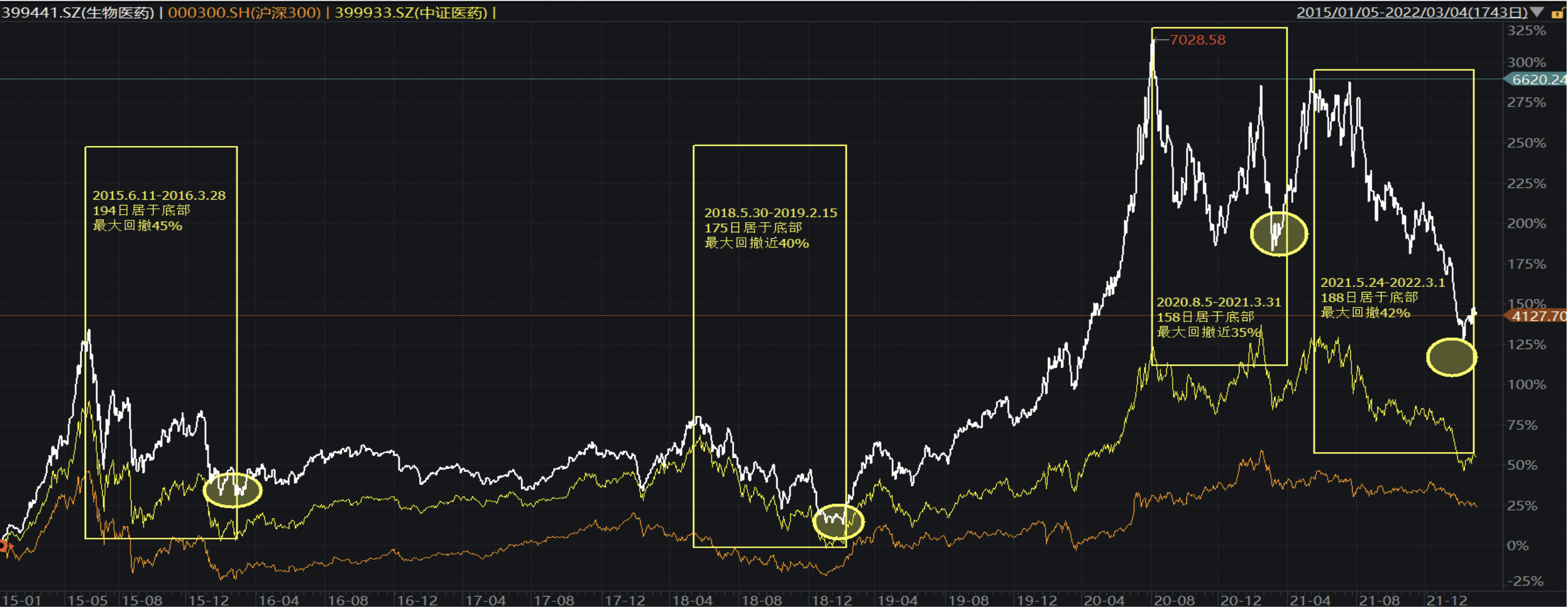

医药在过去5年有过4次大幅度的回撤,以史为鉴,我们发现每次回撤最多在45-50%左右。再来看看下跌原因和修复周期。

2015年的大幅度回撤,更多是受到股灾系统性影响的极端行情,恢复时间耗时2-3年;

2018年遭遇市场去杠杆的系统性风险、并叠加了第一次全国集采的影响,恢复耗时18个月,底部上涨持续了2年;

2020年大幅度回撤,上半年公共卫生事件、下半年器械集采,冰火两重天,但年内的2次修复都仅需2-3个月;

而本次2021年Q2之后的大幅度下跌,多归因于政策预期影响,共同富裕背景下医药政策变化催生内部担忧, 目前仍在修复等待期。

同时,由于在牛市顺风顺水时期,医药板块一路高歌,估值和公募持仓集中度双高,一旦负面消息传出,势必引起一定的估值调整,消化前期的“估值高”和“筹码集中度高”。

然而经历了自2021年下半年至今的剧烈调整之后,其实医药的下跌空间已经很有限了。

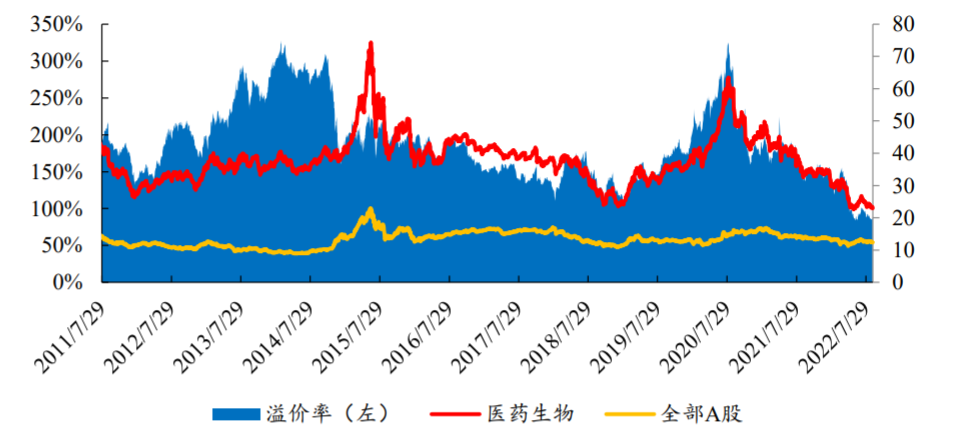

从静态估值相对于过去5年、10年的历史分位数来看,医药各指数已处于底部区域。有研报统计,2022 年 9 月 19 日至 9 月 23 日,全部 A

股估值为 12.08 倍,医药生物估值为 20.54 倍,对全部 A 股溢价率为 70.03%,低于历史均值 109.22个pct(2011

年初至今),妥妥的“地板价”。

图:2011年至今医药板块估值水平及估值溢价率变化

数据来源:Wind、开源证券研究所

从持仓集中度来看,公募基金对医药板块持仓占比也近十年低位!截止2022年二季度末,剔除医药主题基金后,市场整体的医药行业持仓占比为6.0%,为2013年以来的历史最低。

磨底这么久,很多人的耐心已经耗光了,但常言道,机会是跌出来的。加上新光电这样的板块前期积累了较大涨幅,极致低估的医药有望重新成为配置型资金的重要选择。

有一些指标,显示出资金已经在进场了:Wind数据显示,近一个月以来,跟踪中证医疗指数的ETF份额增长达到了52.81亿份,份额环比增长15.78%,要知道,这还是在指数跌幅超过10%的情况下的数据。

某券商研究所所长更是直接喊出,“四季度医药板块随时有望大反攻”。

尽管预测市场短期走势向来难度较大,但一个共识正在逐渐形成:医药当前向下空间有限,触底反弹的条件已经具备,中短期已经进入布局区间。这种情况下,些微的情绪催化就能带动市场行情。对于投资者而言,这些节点是提高胜率的重点。

尤其在A股市场里,从几十年的时间来看,市场上涨的时间段比例不到三分之一,想要完美避开所有下跌时间段,对普通投资者几乎是天方夜谭。所以,市场上涨时,“在场”很重要。

二、如何看待集采对医药板块的压制?

便宜不是入手的充分条件,我们还是要回到核心问题:医药板块基本面怎么样?

这里需要先谈一下集采。不少人认为,集采出台后,医药板块的投资逻辑已经崩坏。的确,动辄腰斩、甚至脚踝斩的采购价格,让药企的利润空间急剧压缩,但要知道,资本市场极度敏锐、会提前反映,做投资要向前看,更关注的应该是:预期是否兑现、估值是否已经消化?

天弘基金经理贺雨轩在9月一次直播活动中表示,“集采政策大概率将会长期持续下去,但是对于医药行业整体投资价值或者投资逻辑的压制,我们倾向于认为或已结束了。”

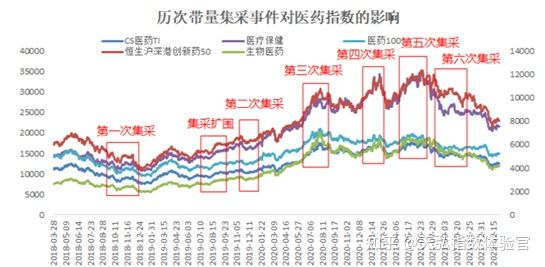

具体来看,首先当前集采已经逐步常态化,自2018年以来,六批集中带量采购覆盖234种药品,重点公司的核心仿制药几乎均已集采,从上图大家也可以看到,仿制药集采的边际影响会大幅减弱。市场对于药品集采降价预期已经比较充分,集采的市场影响在逐渐衰减。

其次前期负面情绪已经有所反映,未来悲观预期不会继续放大。

同时,集采给医药板块带来的也不只有“寒气”。集采挤压了流通环节“灰色收入”,不伤害出厂价,生产制造商的合理利润可以得到更好的保障。并且集采常态化后,受益于集采带量,相应厂商在相应品类中的市占率能够得到提升,长期业绩反而会有一定保障。

其实,在过往的集采时间周期中,医药板块并非只跌不涨,一些指数依然能走出不错的区间上涨行情,这说明集采并不足以决定医药板块投资逻辑,影响有限。

三、医药行业基本面和长期空间怎么样

谈完集采,我们才可以真正回归本源,谈谈医药的基本面和长期空间。

首先,从本质来说,医药和消费一样,满足的是人与生俱来“生老病死”的需求,几乎是市场中鲜有的长牛赛道。所谓长牛,意味着周期性弱、需求永恒,能跑出长跑选手。过去十年,A股市场上长期收益高的行业,一个是消费,另一个就是医药。

其次,跳跃式老龄化,将是影响中国各领域长期基本面的一个关键要素,再加上健康观念和消费水平的提升,人均医疗保健支出会不断增长。根据中国历年卫生健康统计年鉴,中国人均医疗保健支出从2014年的1045元增长到了2019年的1902元,未来继续增长也是自然而然的事,这是医药行业增量投资的重要来源。

在这些基本面之外,我们还需要关注产业视角,这一点,医药行业和不少被卡脖子、急需国产创新的领域一样,正在换代升级之中。

说到这,近两年被不少投资者关注的创新药必须拥有姓名。从基本逻辑来看,创新药是指具有自主知识产权和专利保护期的药物,被看作医药界的“明日之星”。近年来全球范围内创新药的发展呈井喷状态,根据《中国医药行业现状深度分析与发展前景预测报告(2022-2029年)》,2021年全球医药市场规模达13934亿美元,而创新药的市场规模就高达9616亿美元。

就国内而言,经过了长时间以高性价比仿制药、海外引入Me-too药物为主的阶段,中国也终于逐步改善新药(first-in-class、me-better)时代。这才真正意味着,在“药”这个领域,我国开始能和全球巨头掰掰手腕。

基于这样的产业视角,天弘医药调研团远赴重庆,走进了创新药产业链一线,带回了热乎的实地调研,戳视频>>

调研中,产业专家白博表示,一个新药的研发要10-15年,而且研发周期和成本在不断上升,所以对于分工合作的需求很高。理论上来讲,CXO可以帮药企做从药物发现、临床前、临床期到药物注册与商业化等各环节的各种事情,为药企提高效率、降低成本。

是不是听起来有点熟悉?多年来,国产手机、国产汽车等,也是在代工-吸收-创新-自主品牌的路径下成长起来的。

被称为“卖水人”的CXO,就是当下一个医药国产替代升级的突破点。这一次,我们或许又在遭遇“锁喉功”,但从基本逻辑上来说,中国创新药产业的井喷已经势不可挡,我们从几个角度来谈谈:

1 . 政策支持。近年来国家陆续出台多项政策催动国内市场的创新药研发浪潮,比如加速创批环节、突破控费限制等等。同时,近年审评速度大幅提升,加速了创新药上市进程,2021年首次获批的国产新药数量达到了23个,同比略超翻倍增长。

2. 创新药的利润空间预期大于仿制药。拿刚刚提到的集采政策来说,创新药明显受到的波及更小,因为带量采购政策主要针对的是相对廉价的国产仿制药,这导致仿制药近年来一直笼罩在一种“降价”的预期中。

3. 从产业端来看,国内创新药企业真正具备国际竞争力和出海全球的实力。2021年1月,国内某创新药企更是与全球第2大药企诺华就其自主研发的抗癌药物达成最高22亿美元的合作与授权协议。向跨国巨头许可授权,说明国产创新药企业研发能力和产品已达到国际前沿水平。

除了创新药,生物医药板块也同样值得关注,例如创新疫苗、血液制品等等。以疫苗为例,长期以来,国人接种的疫苗多是来自进口,国产疫苗厂家只扮演着“中间商”角色,直到最近这些年,国产13价和23价肺炎疫苗、HPV等重磅产品才一一面世,中国疫苗产业也在公共卫生防控之下产能、出口额大增,加速了走向全球的进程。

具体这里就不过多介绍了,详细可以戳视频了解,戳视频>>

四、医药怎么投?

说完投资逻辑,那究竟该怎么投?

这里我们要再梳理一遍,医药板块的几大特征。

一是,细分子行业多,医疗服务、医药商业、医疗器械、化学药、生物制药等等,各子行业之前逻辑迥异,例如医疗服务板块主要关注门店扩张、品牌与上下游优势,创新药主要关注重磅产品研发上市进度,医疗器械的国产替代及出海情况则是业绩增量的重点……

第二,研究壁垒高,PD-1、单抗、多联多价,各类专业名词眼花缭乱,且由于医药行业高度依赖重磅产品,对技术路线研究不深入的投资者,盲选的投资风险会比较大。

第三,国产医药企业正在快速成长,尚未形成消费品牌一样的高壁垒,乾坤未定、格局待成。

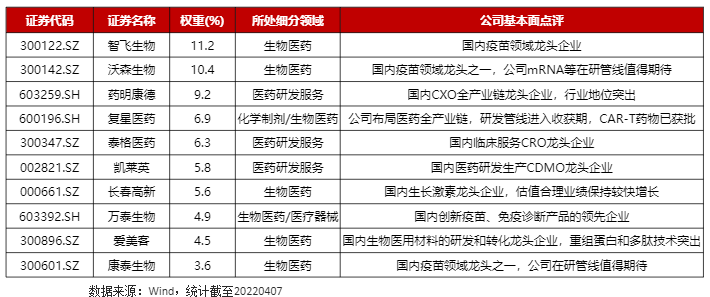

这些特点指向的是,参与医药投资,尤其适合指数基金,因其能够集合众多优质公司,并且成分股不断优胜劣汰。以ETF参与更是比较好的选择,其打包降低风险属性、低费率属性、随时交易属性,都适合长期看好医药赛道的投资者,像生物医药ETF(159859)就是包含生物医药、医药研发服务、医疗器械等多个细分领域龙头的不错选择。

场外投资者也可以按需选择天弘国证生物医药ETF发起式联接(A:011040,C:011041)或者天弘中证医药100(A:001550;C:001551),来参与布局。另外,格外看好创新药产业链的投资者,可以布局细分赛道指数基金,如创新药沪港深ETF(517380),场外投资者则可以选择天弘恒生沪深港创新药精选50ETF联接(A:014564;C:014565)。

以上指数估值目前都属于“地板价”,已经消化了前期高估值和悲观预期,当估值回归理性,投资价值也在凸显。不可否认,当前投资医药需要一颗“大心脏”,但面临市场上为数不多的超跌机会,医药板块蛰伏后有望王者归来。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47