重磅会议定调!万亿增量活水,险资火速出手!

继924会议以来,今日这场发布会是7年来第二次9:00召开的会议,释放出多项重磅内容,意味着今日必将载入A股史册!

虽然A股再次上演熟悉的高开低走的剧本,但我们需要时时提醒自己一件事:

人总是容易高估短期影响,轻视长期变化,可市场长期是一台称重机。

这场含金量十足的会议,看点究竟在哪?

01

万亿增量资金来袭!

首先,会议明确了五大中长期资金:险资、社保、养老金、养老金和公募基金全面实施长周期考核,其中社保基金明确五年以上长周期考核,其余四类资金全面建立实施三年以上长周期考核。

毋庸置疑,长周期考核利好中长期资金坚定价值投资,无须迫于考核目标频繁交易。

第二点,也是含金量十足的一点,推动五类中长期资金的权益配置能力,稳步扩大投资规模,改善资本市场资金供应结构:

①力争大型国有保险公司从2025年起每年新增保费的30%用于投资A股。

②2025年第二批保险资金长期股票投资试点规模不低于1000亿元,春节前批复500亿元投资股市。

③明确未来三年公募基金持有A股流通市值每年至少增长10%,引导基金公司将每年利润的约定比例自购旗下的权益类基金。

④用好用足两项支持资本市场工具:

互换便利操作规模达到1050亿元,去年的500亿元已全部用于融资增持股票,今年1月的550亿元可随时用于融资增持股票;

不断优化股票回购增持再贷款政策,申请贷款时的自有资金比例从30%降到10%,将贷款最长期限由一年延长到三年。

⑤支持各类外资主体参与A股市场,资本市场对外开放的大门只会越开越大。

对于第一点到底会带来多大的增量资金,市场目前存在分歧。

业内测算,若指的是2025年全年所有的新增保费(新单+新增续期),则对应30%投资A股约为5000亿;若指的仅是新单保费,则对应30%投资A股约为2700亿。

不管是哪一种标准,险资2025年将为A股带来上千亿增量是绝对共识。

对于第二点,险资更是火速出手。据媒体报道,大型保险公司正在研究长期股票投资试点,目前已有几家保险机构在申请第二批试点。

“我们准备在今后几天,就是在春节前,先批500亿,马上到位,投资股市。”金融监管总局副局长肖远企今日在发布会如是透露。

对于第三点,华福证券认为,从目前公募基金规模来看,若按照去年三季度末的统计口径,未来三年公募基金入市增量可能达6000亿元。

02

增量资金投向哪?

钱是有了,投向哪,才是接下来的关键。

以本次增量资金的主力军——险资为例,在长债利率持续走低,10Y国债利率已经来到1.6%水平,无法覆盖2.5%的存量负债成本,意味着险资必须开始考虑配置除债券以外的风险资产。

从险资2024年频频举牌银行股、平安人寿近期接连举牌三家银行H股,再到首家险资试点私募基金鸿鹄志远去年Q3现身陕西煤业、伊利股份的前十大股东,均可看出来险资更倾向于持有高股息资产。

尤其是实施新会计准则后,险资倾向通过长期持有优质企业,来获得股息回报。

有实力进行分红、回购的公司一定是账上钱多的公司,在低利率环境下,现金流量好的优质资产愈发稀缺。

近期市场迎来新的重磅产品:自由现金流ETF(159201),对中长期资金来说意义重大。

别忘了,今年的目标是“稳股市”。为此第一步就是改善A股的资金供应结构,让中长期资金成为市场的“压舱石”。

第二步就看,到底买什么资产才能稳定股市?

国家队早就身体力行给出答案了,2023年和2024年多次出手增持宽基ETF,对资本市场的稳定构成了强有力的支撑。

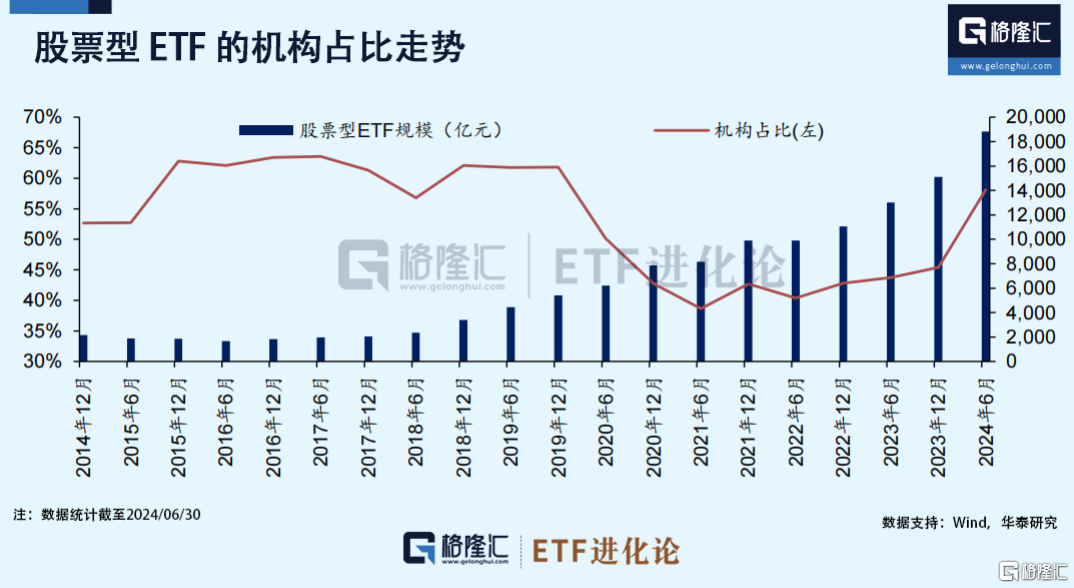

去年ETF规模增长1.7万亿元,其中1.4万亿由宽基ETF贡献,尤其是偏蓝筹风格的宽基ETF,如沪深300ETF和A500ETF基金。

在A股开年来震荡的这段时间,资金坚定借道宽基ETF布局A股,去年净流入1000亿元的沪深300ETF华夏(510330)在1月1日-1月22日继续强势“吸金”46.83亿元,位居全市场第一。

历史最快破千亿规模的新核心宽基A500指数也不遑多让,A500ETF基金(512050)同期净流入14.91亿元。

近期A股还出现一点新变化,从1月14日开始,资金更为青睐中小盘的宽基ETF,以中证1000ETF(159845)为首的中证1000ETF两周合计净流入17亿元。

事实上,宽基ETF凭借其费率低廉、透明度高、风格稳定、风险分散等特点,得到越来越多投资者的认可,特别是对投资周期长、稳定性要求高的机构投资者而言。

03

科技板块打头阵!

从两融和个人投资在924行情的表现来看,中长期资金稳定大盘的情况下,活跃资金经常会追求技术前沿的“星层大海”。

从近期A股的表现也可看出,从芯片、人形机器人再到AI基建,每一次反弹都是科技板块打头阵。

机器人ETF(562500)今年合计净流入10.29亿元,不仅位居同类产品第一,同样是资金净流入TOP20中唯一一只行业主题ETF。

当下全球迎来了新技术爆发期,前有微软砸下800亿美元打造AI智算中心,后有OpenAI推出5000亿美金“星际之门计划”。

今日有消息称,字节跳动2025年的资本支出将超过1500亿元,主要用于人工智能。

同时,国内政策持续引导资金“投早、投小、投硬科技”,大基金三期最新豪掷600亿元,成立国家人工智能产业投资基金。

可想而知,聚焦于新一代信息技术的科创板正吸引全市场的投资目光,科创板已成为A股指数化投资比例最高的板块之一。

作为科创板核心宽基的科创50ETF(588000)最新规模高达近900亿,最新获批的科创板综ETF也将为科创板带来更多增量资金。

04

小结

如此重磅利好,A股却再次上演冲高回落的戏码,不少投资者都戏言:“看吧,就知道会是这样。”

但判断一件事的价值,是凭借一天的表现就可以下定论的吗?

且不论他山之石,A股目前的资金结构就是过于散户化导致波动大,引入中长期资金是对症下药,长期一定会对A股产生正面影响。

对于大伙诟病的A股永远3000点问题,社保基金用自身投资成绩证明了A股长期投资是可行的。

证监会主席今日在会上特地提到社保基金:

“全国社保基金是境内参与股票投资最积极的真正的长期资金,成立20多年来投资A股的平均年化收益率达到11.6%,这是很高的。”

再来看海外经验,成立于1811年的美国股市,直到1953年前的142年里都呈现周期性震荡特征,基本没有趋势性走势,从下图可看出基本就是一条直线。

从1975年开始,美国股市才真正开启史诗般的上涨行情。

从1975年-2024年,美国发生很多重大改变。1974年,美国通过雇员退休所得保障法案(ERISA)通过,强化了对退休金投资股票的保护,推出IRA 账户,紧接着1978年推出最负盛名的401(k)计划。

正是401(k)计划、IRA账户与共同基金的发展,为提供美股稳定的长期资金来源,繁荣了美股市场。

特别喜欢稻盛和夫的一段话:

“渔夫出海前,并不知道鱼在哪里,可是他们还是选择出发:因为他们相信,一定会满载而归。人生很多时候,是选择了才有机会,是相信了才有可能。”

上下滑动查看完整风险提示:

上述内容仅反映当前市场情况,今后可能发生改变,不代表任何投资意见或建议。指数过往业绩不代表其未来表现,亦不构成基金投资收益的保证或任何投资建议。指数运作时间较短,不能反映市场发展的所有阶段。指数基金存在跟踪误差,基金过往业绩不代表未来表现。购买任何基金产品前请阅读《基金合同》《招募说明书》等法律文件,请根据自身风险承受能力、投资目标等选择适合自己的产品。市场有风险,投资需谨慎。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47