宏观复苏预期下,如何看待中证A500的投资价值?

一直以来,中证A500指数都备受关注。该指数在编制方面保持了A系列对行业均衡、细分龙头以及公司治理等方面的要求,是帮助投资者理解A股长期投资价值的重要抓手。

在国内一揽子政策效果开始逐步体现,宏观经济复苏预期的大背景下,如何看待中证A500当前的投资价值?

货币政策表述整体偏积极,或有机会提供更多流动性

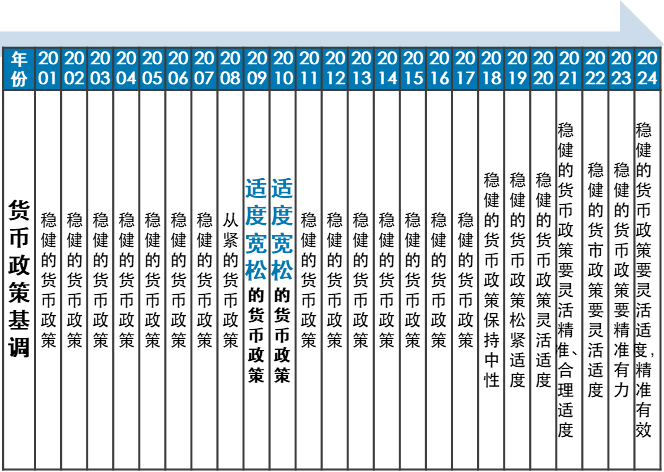

12月重要会议提出“实施更加积极的财政政策和适度宽松的货币政策”,这是14年来中央首次改变货币政策立场。

上一次类似表述出现在2008年11月应对国际金融危机时,随后政策延续至2010年,在当年12月货币政策转为 “稳健” 并持续至2024年。

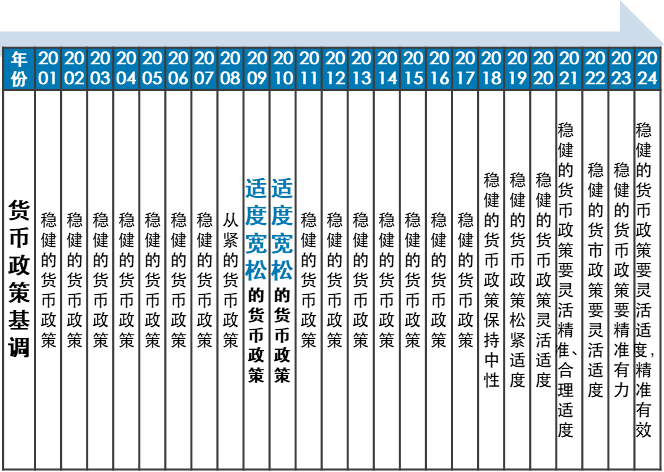

回顾上一轮“适度宽松”的表述后,国内主要利率出现了快速下行的趋势。此次新政策或一定程度表示货币政策上更加积极,短期内支持性政策延续,降准降息仍有空间,有望推动更多积极有为的宏观政策与逆周期调节。

图:部分年份货币政策基调变化,2008~2010年表述较为积极

数据来源:Wind

图: 中国贷款利率变化趋势

数据来源:Wind,截至2024/12/9

中国核心资产或受益于经济复苏

中证A500是国内关键的核心资产宽基。其设计聚焦中国长远发展,能精准展现A股中规模大、流动性好的细分龙头企业状况,对我国经济发展的表征性较强。

中国核心资产与国内经济中长期表现深度绑定。在经济持续复苏之际,核心资产修复有望加速;且因其多集中于龙头、大盘企业,业绩可靠性相对较高。

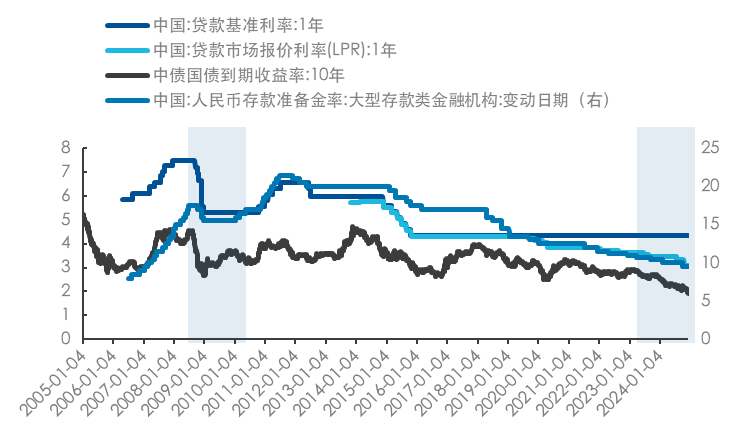

近期重要会议对逆周期调节政策表述较为积极,市场处于政策传导阶段。中长期需紧盯基本面改善和存量政策落地节奏。

结构上,大盘核心资产回归态势较为明显。从基本面看,三季报显示大盘龙头企业盈利良好;增量资金方面,互换便利政策和回购增持专项再贷款多倾向绩优与龙头公司。故而,以中证A500为代表的大盘核心资产颇具投资价值。

图:中长期信用回落出现一定程度放缓

数据来源:Wind,截至2025/1/10

资金角度来看,仓位配置关注核心资产

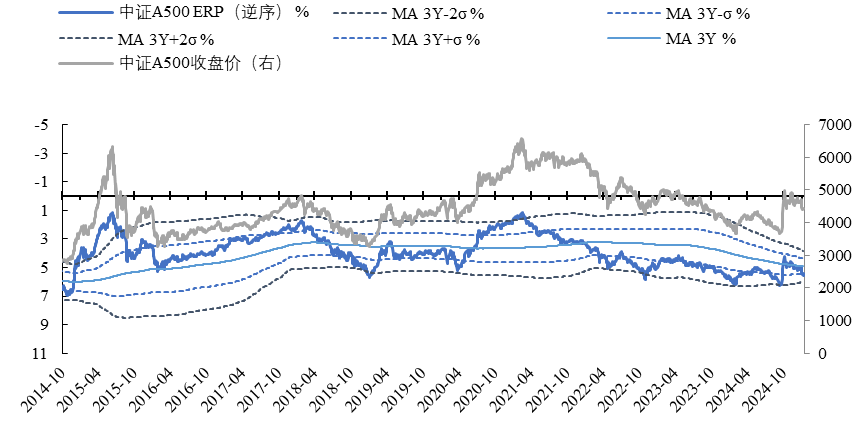

从估值角度,中证A500指数的股权风险溢价(ERP)目前在5.0%左右,处于三年滚动均值附近及历史中枢位置。

从市场风格角度,市场风格有从高估值转向低估值、小盘股转向大盘股的趋势。

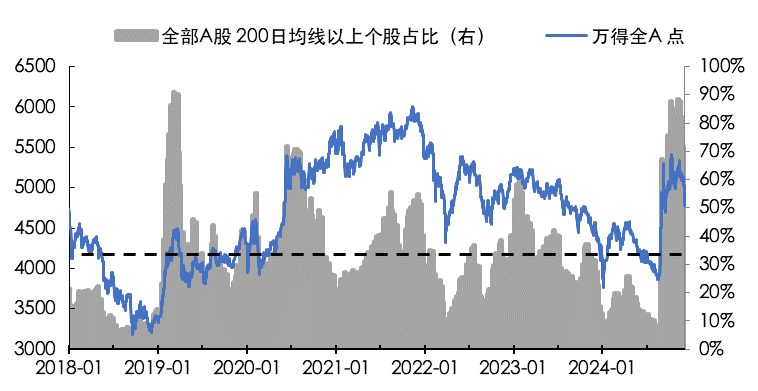

当前全A在200日均线以上个股比例,从前期超80%降至40%以下,市场情绪回落明显。 市场情绪快速回落后,配置核心资产的赔率有所增加。基于明年信用复苏预期,中证A500值得关注。

图:中证A500 ERP处于历史中枢

数据来源:Wind,截至2025/1/13

图:当前的个股情绪已出现明显回落

数据来源:Wind,截至2025/1/10

总体而言,在一揽子政策逐步发挥作用,宏观经济预期修复的大背景下,核心资产有望获得提振。以A500ETF易方达(159361,联接A/C/Y:022459/022460/022930)为代表的核心资产相关产品备受关注。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47