股价回到四年前!强生该涨了吗?

强生今年的起始价格与2020年相同。股价四年没有升值,即使有不错的股息,也很难构成一个吸引人的提议。本文将探讨强生为何停滞不前,以及这种情况在2025年是否会发生变化。

作者:MacroGirl

是时候轮动了

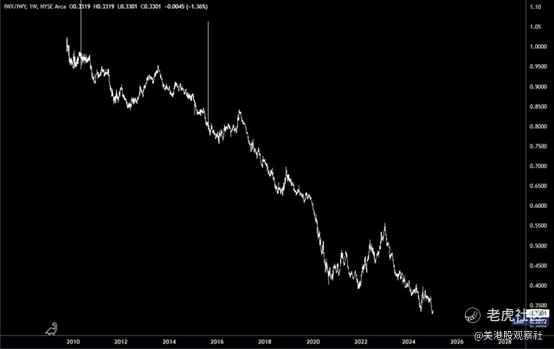

自全球金融危机以来,市场一直在追逐增长而非价值。有多种方式可以说明这一点,但iShares Russell Top 200 Value ETF除以iShares Russell Top 200 Growth ETF是一个可靠的图表,因为前者持有强生作为其第六大持仓,而后者持有七巨头。

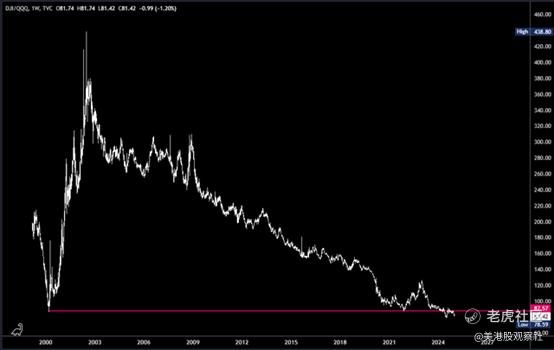

道琼斯指数除以纳斯达克指数是另一个代理指标,显示该比率已回到2000年的水平。

最后,Health Care Select Sector SPDR Fund除以标普500指数的比率接近2008年的低点。

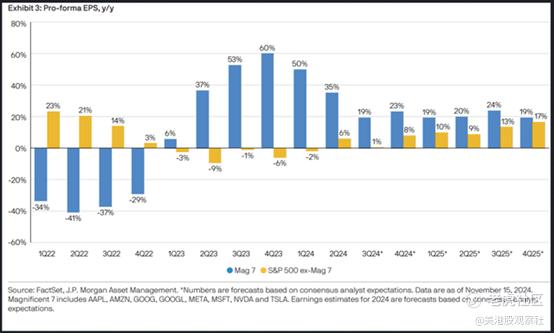

在某个时点,这些比率将稳定并再次上升。2008年的低点似乎是一个合理的区域,在此医疗保健将被视为比其他一些高估的行业更具吸引力。重要的是,这可能有充分的理由——七巨头的盈利增长正在放缓,而标普500指数中的其他股票预计将看到盈利增长增加。

新政府提出的政策,如企业减税和放松监管,预计将有助于上述预期的盈利增长,但还有其他因素,正如摩根大通所解释的:

在表面之下,某些行业刚刚摆脱周期性逆风……随着利率下降,资本成本也随之下降,消费者和公司应该会恢复资本密集型支出……利率下降也增加了公用事业和房地产等债券代理行业的相对价值……放松监管和企业减税的前景可能最终使投资者对之前不受青睐的市场领域(如价值股和中/小盘股)充满信心,这些领域也受益于盈利复苏和有吸引力的估值。

摩根大通谈到“债券代理行业”,在过去两年中,强生表现得像一只债券代理股票,与iShares 20+ Year Treasury Bond ETF(TLT)有密切的相关性。

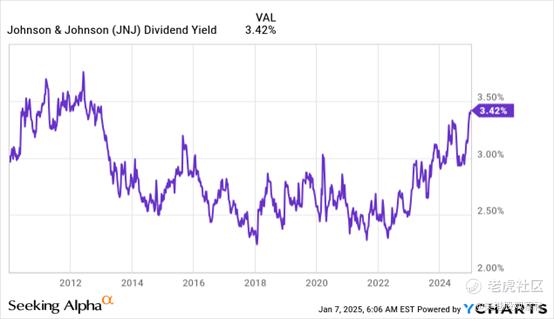

强生拥有有吸引力的3.41%股息收益率,与长期债券的收益率相当。鉴于过去四年缺乏价格变动和稳定的盈利,它主要被视为一种收入投资,并对与债券相同的驱动因素做出反应。

不幸的是,目前债券的前景并不乐观,因为强劲的增长和持续的通货膨胀使收益率保持在高位,而美联储则更加鹰派,预计明年仅会降息两次。然而,需要指出的是,债券市场去年几次“搞错了”前景,你可以从上面的图表中看到它在大范围内摇摆了多少次。只要增长出现小幅下降或失业率略有上升,市场就会重新考虑立场。因此,收益率可能会从强生的逆风变为顺风。

锁定3.42%的收益率并期待价格上涨的另一个理由来自于强生历史收益率的长期图表。自20世纪80年代以来,它们从未持续高于3.5%,并在2012年达到峰值,就在强生经历重大上涨之前。

尽管强生的盈利增长预计不会很强劲,但至少在2025年应该朝着正确的方向发展,预计收入增长约为3%。

13.5的预期市盈率具有吸引力,低于16.55的平均水平。如果价值股和医疗保健再次受到市场关注,当前的倍数有空间恢复到平均水平并带来一次不错的上涨。换句话说,强劲的盈利增长可能不是上涨的要求。

风险

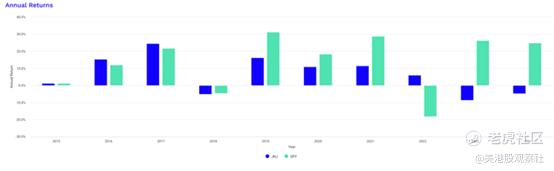

强生的风险在于2025年几乎没有变化。投资者可能会继续追逐成长股而忽视价值股。在强劲增长和持续通货膨胀的背景下,债券可能会保持低迷。与标普500 ETF 相比的不佳表现,在下面的图表中在过去6年中的5年中表现得相当明显。

采取一种反向观点并试图提前预测市场的重大转变是投机性的。为了降低风险,你可以等待变化的证据,但到那时,你可能已经错过了大部分收益。

总结

有理由相信,价值股相对于成长股的长期表现不佳可能会在2025年逆转,因为比率将回到2000年和2008年最后看到的极端水平。催化剂可能来自七巨头的盈利增长放缓,以及其他股票和行业的盈利增长加速。

虽然存在过早提出这个想法的风险,但在强生的股息收益率接近历史高点时,以合理的价格和估值购买一家基本面优秀的公司,意味着极高的安全边际。

$强生(JNJ)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47