两年猛飙80%!明年还能投么?

尽管今年全球经济和政治波谲云诡,投资者在美股市场依然收获了“稳稳的幸福”。

纳斯达克指数年内涨29.81%,在下图统计的今年全球大类资产的涨幅,位列第二。相比之下,标普500指数涨23.84%,日经225指数涨19.22%,恒生科技指数涨18.7%,沪深300指数涨14.68%。

明年,随着懂王正式上台,降息如期而至,定投美股依旧是最好的策略吗?

01

2024,完美收官

与其他市场大起大落不同,今年美股的走势更加平稳。

尽管经济通胀、降息节奏和下半年最为瞩目的大选扰动着指数走势,纳指年内最大回撤只有15%,且未跌破长期趋势线。

还记得去年年底,众多经济学家预测2024年美国经济将放缓,但美联储逐步鹰派叠加劳动人口数字的孱弱,未能抵消华尔街普遍看涨的乐观,在核心通胀下降的背景下,当时的市场预计美联储将连续三次下调25个基点。

上半年,美股在AI股票的推动下表现卓越,亚马逊和Meta的业绩大超预期,meta在业绩公布后暴涨20%,AI商业化的故事愈加清晰明朗。

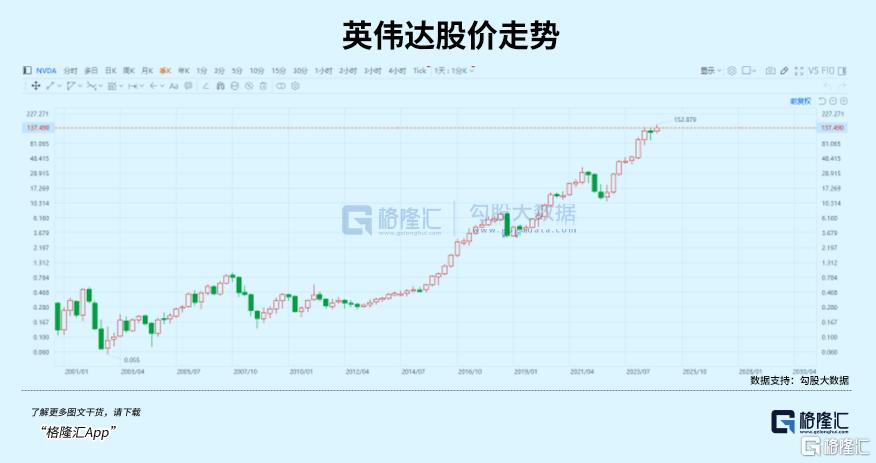

但芯片依旧是AI投资的中心,AI芯片巨头英伟达再次攥住了生成式AI赛道的门票,拿出了GB200和不断超出预期的业绩表现,一季度股价再次坐上火箭,飙升约83%,导致它的市值曾一度超过微软和苹果,成为全球市值最高的企业。

5-7月份,降息预期的变化引领着美股温和上升。5月初美联储主席鲍威尔破天荒地在FOMC新闻发布会上采取了鸽派立场,反对了加息的可能性。其次,劳动数据放缓和失业率上升重新提高了降息可能性,并且导致10年期实际利率走低。

但紧接着,7月下旬,经济增长忧虑和利差交易平仓给全球股市带来压力,资管公司对标普500指数期货开始进行大量抛售,加上巨头营收指引的惨淡,市场情绪开始转为不安。

文件显示“股神”沃伦·巴菲特在二季度减持了50%的苹果持仓,加剧了市场的避险情绪。

不过,美股此次下跌持续了不到一个月,但并未突破被视为技术性调整的“10%门槛”。

进入9月,美联储降息50个基点,这是美联储自2020年以来的首次降息,美股应声上涨。

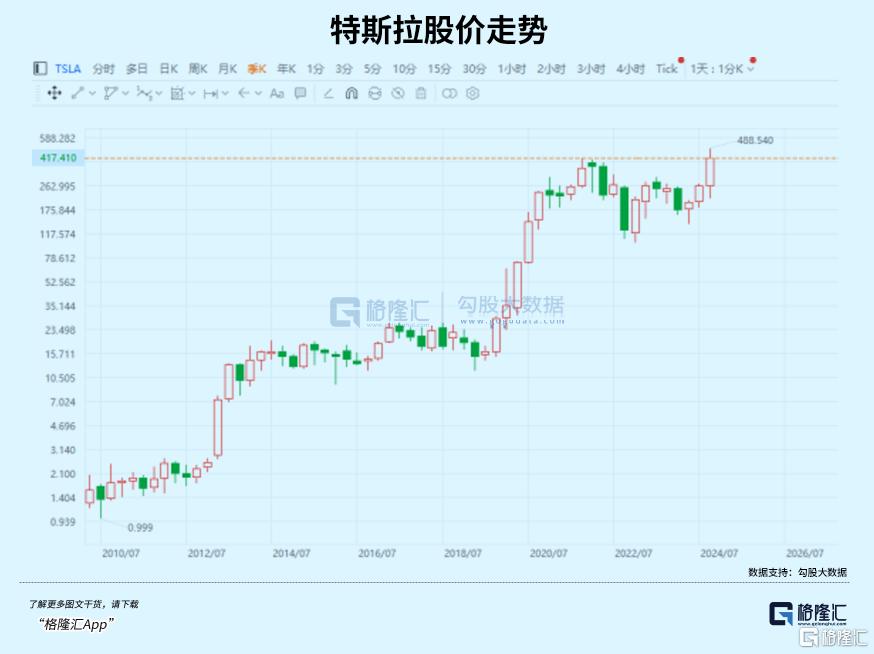

上半年的赢家是英伟达,但风水轮流转,下半年的赢家成了特斯拉。

11月,特朗普赢得美国大选,市场掀起新一轮狂欢,连续三天高开。

这次选举中扮演重要角色的马斯克,未来也将在特朗普新一届执政体系中有着部分话语权。押对了宝的马斯克,或已成为最具权势的科技巨头CEO,那么投资者便开始用脚投票了。

自2021年之后,特斯拉市值再度站上万亿,四季度累计涨幅接近60%。

下半年,AI的故事尚未结束,只是注意力转移到了应用侧上。

Applovin是一家移动广告技术公司,因为其AI广告引擎的优化提升了商业变现能力,在今年三季度的财务报告中取得了亮眼的业绩表现,公司股价自年初以来涨幅超740%,市值突破千亿美元大关。

到了12月,Google和Open AI这对大模型死敌竞相发力,Google拿出Gemini 2.0新一代大模型,而Open AI则是连续12天直播更新大礼包来应对。

与此同时,英伟达居然“失宠”了。博通从英伟达的众多竞争对手中杀出,依靠和科技巨头联合研制的ASCI芯片的方式,打开了数百亿美元XPU芯片市场,博通也成为了自英伟达之后第二家达到万亿市值的芯片设计公司。

这段时间,股指连续突破高点,最终停在了16号。尽管美联储降息态度转鹰引发美股波动,整体上升趋势依然稳固,含AI量愈来愈高的苹果市值已经站上3.8万亿,正在向4万亿冲击。

回望2024年的美股,推动股价上涨既有业绩的因素,也有估值的因素,但绝大部分来自对AI的想象,宽松预期,以及对特朗普政策的提前展望。

部分投资者可能因为担忧估值过高选择降低仓位,这是操作层面的决策。

关键在于,明年美股的投资环境,是否会发生变化,既要考虑到美国经济的变化,也要考虑到特朗普上台后的举动是否符合市场预期。

02

2025,开门红?

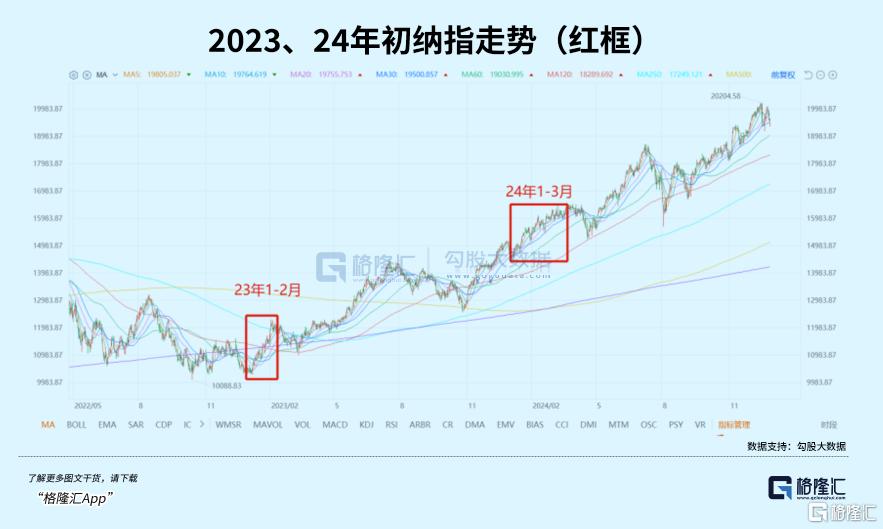

在过去两年,年初都有过一波科技股行情,驱动力也都是AI。

2023年是open AI的chatGPT推动,2024年则是英伟达强劲的业绩预期推动,当中还有美国宏观经济增长、货币宽松,以及数月盘整结束后重回上涨的驱动。

从指数上看,纳斯达克无疑是最大赢家,两次涨幅都超过10%。

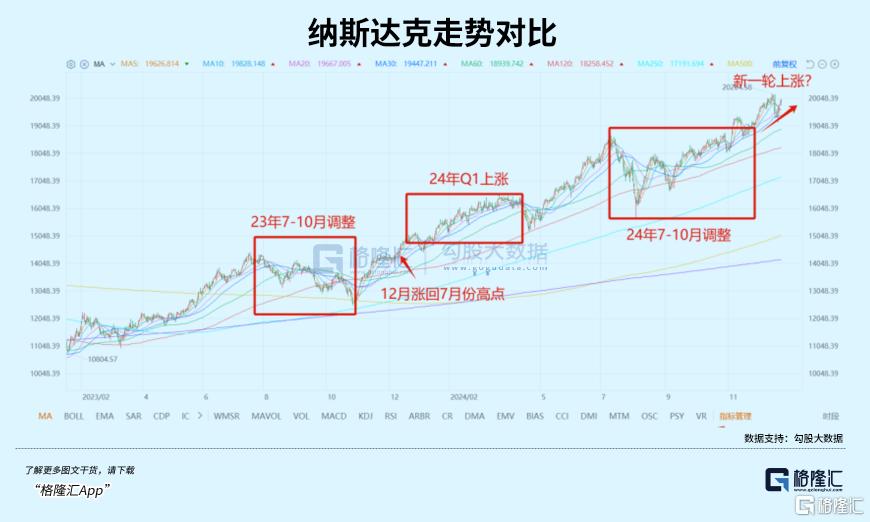

现在,情况有点类似2024年初。

复盘当时前后一段时间的行情走势,会发现,在2023年7-10月,美股经历了长达3个月的盘整,在11月初美联储货币宽松表态之后,重回升势。到2023年12月,指数已经超越7月份的高位。进入2024年,随即开始了长达3个月的涨势。

而今年的7-9月,纳斯达克也经历过类似的盘整。之后重回升势,之后更在特朗普当选后进一步上涨,目前已经突破了7月份的高位。

虽然这几天开启了盘整模式,但盘整结束后复刻2024年开年走势的可能性,是存在的。

理由有三:

首先,从宏观经济基本面上看,美国经济已经成功软着陆并延续强势,劳动力市场韧性依然、物价指数也朝着好的方向发展,新总统的商人背景,以及对重振美国经济的竞选承诺,让市场相信美国经济能够继续增长。

其次,货币政策方面,降息周期已经开启,虽然12月因为经济数据较好导致美联储放慢降息步伐,看似流动性上有一点不及预期,但换个角度看,只要美国经济依然增长,是可以抵消放慢降息利空的。

最后,说说产业层面,特别是科技产业,进入12月,AI的催化多了起来,众多厂商发布新的AI技术和产品,商业化落地未来会越来越多,在推动形成新的经济增长点之外,更为各大公司的业绩增长带来新动力。

换句话说,不管是美国经济基本面、股市整体流动性,还是科技股的业绩增长,都有不错的预期。

当然,纳指也并非事事完美,目前的估值略显高位。

不过,目前美股正处于盘整状态,纳指估值也有回撤。虽然尚无法确定盘整何时结束,但鉴于美股的长线价值,若指数继续回撤,性价比就会重新凸显。待市场步入新一轮上升趋势,纳指就有可能再度成为市场焦点。

在基本面和流动性没有利空的情况下,纳指的下跌有可能提供新的低位介入机会,投资者需要及时跟进。

投资者也可以关注纳指相关的ETF,这是国内投资者参与纳指比较好的渠道之一。

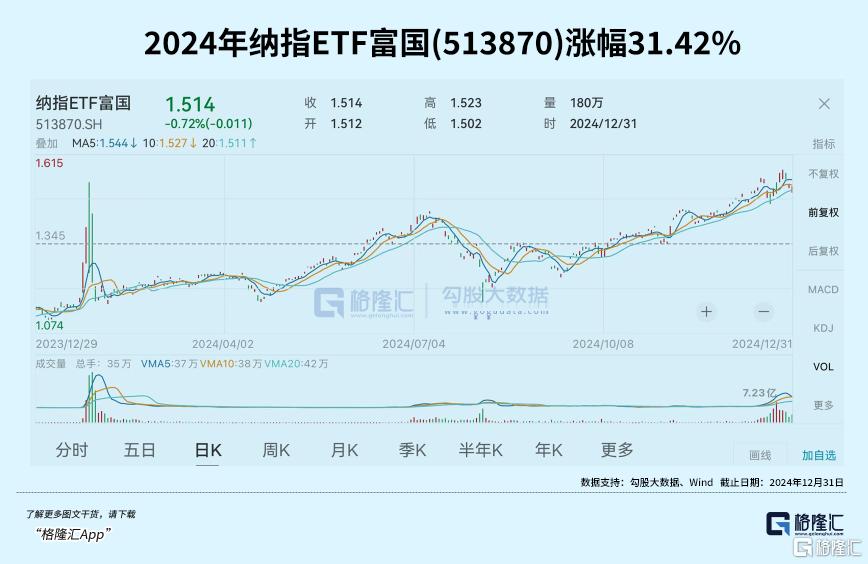

美股领涨,纳指ETF富国(513870)年内涨幅31.42%。

纳指ETF富国跟踪纳斯达克100指数,该指数由纳斯达克股票市场100家上市规模最大、最具创新性的非金融公司组成,前十大权重股中包括苹果、微软、谷歌、英伟达、亚马逊、特斯拉等科技巨头。

受投资者追捧,纳斯达克100ETF溢价频频。纳指ETF富国(513870)的溢价率4.44%,是目前同类溢价率较低的,同类最高9.55%;其管理费0.5%,托管费0.1%,费率属于同类最低。

03

结语

自计算机和互联网产业革命以来,纳斯达克指数就一直是全球科技股的前沿阵地,吸收着全球最大量的投资科技公司的资本。

尽管发生过2000年泡沫破裂的问题,但前提却是,整个1990年代,纳指翻了10多倍。即使泡沫破裂后哀鸿遍野,但纳指相对1990年,涨幅仍然有3倍。

截止2024年末,纳斯达克指数相较30多年前,涨幅将近70倍,年复合增长率超过10%。

可以说,纳斯达克在过去30多年里,是美股三大指数中名副其实的C位,也是美股长期价值投资的典范。

何以做到?

一是,纳斯达克指数始终紧跟科技产业发展,能够将全球最有价值的科技公司纳入其中,从计算机时代的微软、苹果,到互联网的亚马逊、谷歌、meta,再到电动车的特斯拉,以及AI时代的英伟达,等等。

二是,彻底执行的优胜劣汰机制,使得纳斯达克指数始终保持旺盛的“生命力”,基业长青。

现在美股市值最高的8家公司,也是唯“8”过万亿美元的公司,全部在纳斯达克。这些公司从当初IPO时,只有数亿美元、数十亿美元的市值,发展至今达到万亿美元规模,回报率百倍、千倍。

在科学技术已经成为第一生产力的现在,优质的科技公司,是推动全球经济、社会进步的最重要力量之一,也是巨大商业价值和投资回报的来源地。

过去数十年的长阳,纳斯达克指数的投资价值,已经得到充分证明。

现在又恰逢AI为代表的新一轮技术革命出现,这是比PC互联网、移动互联网更长的坡,更厚的雪,始终处于AI中心位置的纳斯达克,有能力复刻PC互联网、移动互联网的成功。

更重要的是,AI才刚刚步入应用阶段,未来的叙事还很充分,投资回报还会源源不断。

2025年,纳斯达克依然不容错过。(全文完)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47