2025年,Zoom会更好吗?

Zoom可能是市场上最好的GARP股票之一。这个曾经的疫情宠儿今年迄今为止已经上涨了约25%,但其表现比标普500指数落后了几个百分点,严重低于许多软件同行。因此,有外国分析师认为,Zoom的命运将在2025年很可能出现的更加规避风险的市场环境中转向。

作者:Gary Alexander

在9月份,当时股价还在60多美元的高位交易。随后,公司发布了非常强劲的第三财季报告,其中收入增长重新加速。在巨大的自由现金流继续资助公司大规模回购计划的同时,Zoom股价加速抬升。

有几个核心催化剂将使Zoom在2025年取得成功:

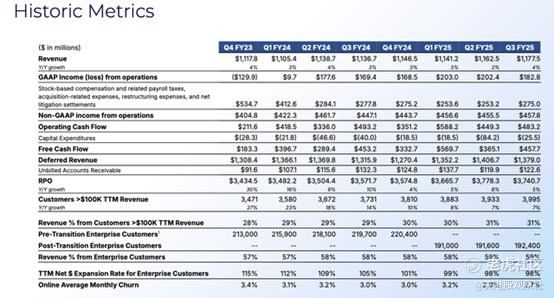

1)收入已经稳定甚至加速增长。在从疫情时期的增长速度急剧减速后,Zoom找到了一个舒适的增长趋势,即中个位数的增长。其持续增加的RPO(剩余履约义务)和递延收入也表明其管道是健康的。

2)Zoom已经成为现代工作场所的必需品。尽管许多公司正在撤回完全远程工作安排,但混合工作已经成为我们工作文化的一部分,而Zoom是使分布式团队聚集在一起的工具。除了其核心竞争对手微软和思科Webex之外,Zoom几乎没有其他竞争对手,我们还可以争论说Zoom拥有最佳的品牌声誉。

3)在持续现金流的基础上,拥有巨额现金余额:Zoom在其最新的资产负债表上拥有近80亿美元的现金,无债务,这在其最新资产负债表上显示:在其每个季度都能产生自由现金流的极其盈利的业务之上。现金占公司当前市值的很大一部分。公司已经将其资源投入到积极的回购中,以利用其被低估的股票。

第三季度财报

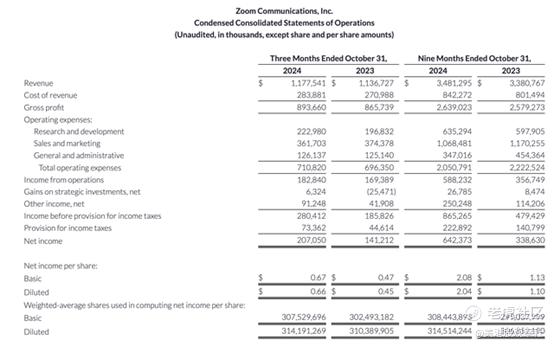

现在让我们更详细地了解Zoom最新的季度财报。第三季度财报摘要如下所示:

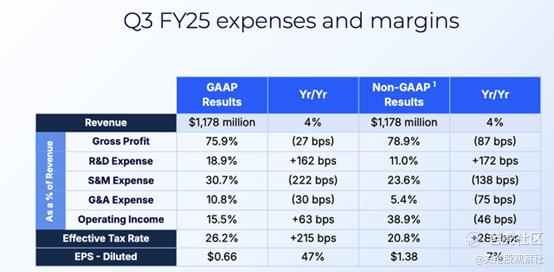

Zoom的收入同比增长3.6%,达到11.8亿美元,超过了华尔街预期的11.6亿美元(同比增长2.3%)130个基点。收入增长也比第二季度的2.1%增长速度同比增长了150个基点,这已经在第二季度的RPO(剩余履约义务增长)加速中预示了,这是一个预示着未来增长轨迹的先行指标。

第三季度的RPO也以5%的年增长率增长,这表明Zoom可能会在中个位数增长中稳定。目前的共识是预计25财年的收入同比增长3.6%,这可能有一些上升空间。

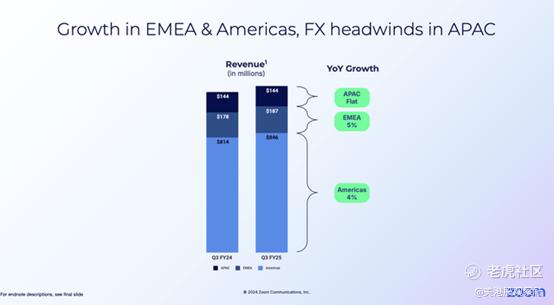

值得注意的是,Zoom的增长问题可能是地理特定的。虽然Zoom在美洲实现了4%的增长,在EMEA实现了5%的增长,但公司指出了APAC的外汇逆风。

日元对美元的汇率是158,在整个Zoom的第三季度一直在150左右徘徊——而在2023年,日元的交易价格更接近140。这当然是由于特朗普连任后美元的强势,加上日本超宽松的利率政策。如果按照恒定货币计算,第三季度亚太地区的潜在增长将是2%。好消息是,在2025年,Zoom应该开始赶上日元的疲软,并希望在亚洲恢复增长。

在第三季度,Zoom在其在线流失率(或在其自助在线渠道中放弃订阅的客户百分比)方面取得了显著改善,降至仅2.7%:连续改善了20个基点,同比增长了30个基点:

在新产品方面,公司还实现了Zoom Contact Center客户数量同比增长82%,达到1250家。公司的服务中心软件已经成为扩展Zoom TAM的核心方式,特别是在高端客户中。

不幸的是,Zoom的按比例营业利润率同比下降了46个基点,主要是由于更高的研发支出用于发布新产品,如Zoom的AI伴侣2.0。

尽管如此,约39%的按比例营业利润率加上约4%的收入增长,使Zoom处于“40规则”之中。年初至今的自由现金流利润率也同比增长了630个基点,达到40.0%,公司在24财年的前三个季度产生了13.9亿美元的自由现金流,同比增长了22%。

估值、风险和总结

尽管Zoom最近反弹,但股票仍然非常便宜。在当前接近86美元的股价下,股票的市值为263.3亿美元。在我们扣除其最新资产负债表上的77亿美元现金后,公司的企业价值为186.3亿美元。

与此同时,对于下一个财年(25财年),华尔街分析师预计公司将产生5.56美元的按比例每股收益(同比增长2%)和48.4亿美元的收入(同比增长3.6%)。如果我们假设共识收入上的40%自由现金流利润率(与年初至今的实际利润率一致),自由现金流将是19.4亿美元。这使得Zoom的估值倍数为:

3.8倍EV/FY25收入

9.6倍EV/FY25自由现金流

15.6倍FY25市盈率(不包括现金的市盈率为10.9倍)

当然,我们必须要记住Zoom的风险。公司在企业领域的净收入保留率仍然低于100%,表明公司的企业客户仍然处于净流失状态(与此同时,Zoom的大多数软件同行的净保留率在110%左右,表明净增销)。公司希望新的AI发布和产品增加,如联系中心,将鼓励更高的保留和升级。

话虽如此,Zoom最近收入增长的重新加速令人鼓舞,基本风险在Zoom超低估值中得到了很好的补偿。

$Zoom(ZM)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47