东方证券:给予牧高笛买入评级,目标价位105.05元

东方证券股份有限公司施红梅,赵越峰,朱炎近期对牧高笛进行研究并发布了研究报告《露营行业高景气延续,行业龙头乘势而上》,本报告对牧高笛给出买入评级,认为其目标价位为105.05元,当前股价为88.0元,预期上涨幅度为19.37%。

牧高笛(603908)

核心观点

公司是国内专业露营装备龙头。公司成立于2003年,业务模式涵盖OEM/ODM代工和自有品牌,2020年疫情催热露营风潮,公司业绩实现高速增长。2022H1公司收入和净利润分别同比增长61.3%和111.8%。董事长陆暾华及其弟弟陆暾峰为公司实控人,合计持股占比超60%。

国内露营行业:1)短中期逻辑:疫情+人群代际切换催生短期需求,2020年后国内疫情造成跨省游、出国游受限,露营是短途旅游最佳替代,热度居高不下,海外也出现类似趋势。另一方面国内露营人群代际切换明显,95后/00后等年轻群体占比快速提升,“精致露营”的出现是很好的证明。2)长期逻辑:高线城市露营发展可类比1990年代日本,中国增长爆发性预计更强。目前国内高线城市的发展阶段与1990年代的日本类似(包括人均GDP、汽车保有量、经济发展阶段、消费者偏好等),已充分具备户外露营行业的良好发展基础。我们判断,国内露营行业未来发展爆发性有望强于日本1990年代。主要有以下原因:1)国内露营销售线上销售占比高,客户触达效率在初期更快。2)社交媒体、影视作品等更丰富快捷,传播力更强。

OEM/ODM业务:绑定优质大客户,供应链全球化布局。分客户来看,迪卡侬为第一大客户,前五客户集中度持续提升;分区域来看,欧洲为主要收入来源,收入呈现明显季节性特点(上半年是旺季)。产能方面,公司通过在东南亚前瞻布局,打造全球产业链布局。孟加拉和越南生产基地分别于2014和2017年投产,并于2018年扩建,此外公司还通过外协生产提升供应链灵活度。

品牌业务:伴随行业东风高速增长。1)产品:定位大众人群,积极推新把握“精致露营”红利,公司在2020和2021年顺应趋势推出的“纪元”和“揽盛”系列,以及丰富的露营周边产品,深受市场认可。我们认为,公司利用开展OEM/ODM业务所积累的丰富经验、叠加对国内消费者长期的洞察,在推新频率、产品质量、时尚把控等方面具有一定的先发竞争优势;2)营销:跨界多元化合作,提升品牌热度和时尚调性。公司通过IP联名、赞助户外比赛、跨界合作(包括综艺、汽车露营、音乐节等)以及对小红书的营销投放等方式,保证品牌热度。3)渠道:全渠道发力,线下露营生活馆触达年轻客群。线上方面,公司与天猫京东深度合作,积极开拓新的电商销售平台;大牧线下方面,今年6月首家线下露营生活馆在宁波市华侨城开业,吸引更多年轻露营爱好者到店,进一步提升品牌力和美誉度。

盈利预测与投资建议

我们预测公司2022-2024年每股收益为2.76、3.89、5.32元,参照可比公司,并考虑到赛道高景气和公司高增速,给予公司2023年27倍PE,对应目标价105.05元,首次给予“买入”评级!

风险提示:行业竞争激烈,时尚潮流快速变化,其他户外运动分流,自有品牌发展不及预期

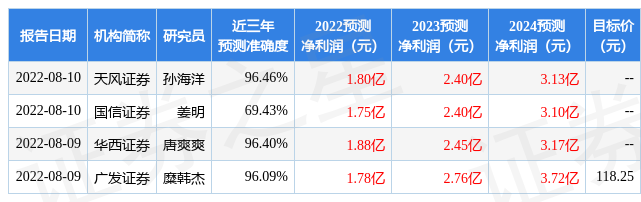

证券之星数据中心根据近三年发布的研报数据计算,天风证券孙海洋研究员团队对该股研究较为深入,近三年预测准确度均值高达96.46%,其预测2022年度归属净利润为盈利1.8亿,根据现价换算的预测PE为32.59。

最新盈利预测明细如下:

该股最近90天内共有16家机构给出评级,买入评级10家,增持评级6家;过去90天内机构目标均价为111.13。根据近五年财报数据,证券之星估值分析工具显示,牧高笛(603908)行业内竞争力的护城河一般,盈利能力一般,营收成长性一般。财务可能有隐忧,须重点关注的财务指标包括:有息资产负债率、应收账款/利润率。该股好公司指标1.5星,好价格指标2.5星,综合指标2星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由证券之星根据公开信息整理,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47