华金证券:给予晶合集成增持评级

华金证券股份有限公司孙远峰,王海维近期对晶合集成进行研究并发布了研究报告《营收和毛利稳步提升,28nm OLED驱动芯片预计25H1放量》,本报告对晶合集成给出增持评级,当前股价为20.65元。

晶合集成(688249) 投资要点 2024年10月28日,晶合集成发布2024年第三季度报告。 产能持续满载叠加涨价,营收和毛利稳步提升 得益于行业景气度逐渐回升,公司自2024年3月起产能持续处于满载状态,并于24Q2对部分产品代工价格进行调整,助益公司营收和产品毛利水平稳步提升。24Q3公司实现营收23.77亿元,同比增长16.12%,环比增长9.56%;归母净利润0.92亿元,同比增长21.60%,环比减少14.68%;扣非归母净利润0.85亿元,同比增长293.02%,环比增长126.68%,其中非经常性损益由23Q3的0.54亿元(政府补助0.23亿元,公允价值变动收益0.31亿元)降至24Q3的0.07亿元;毛利率26.79%,同比提升7.59个百分点,环比提升2.93个百分点。 2025年CIS产能将达7~8万/月,28nmOLED驱动芯片预计25H1放量 公司计划2024年扩产3~5万片/月,制程节点涵盖40/55nm,以中高阶CIS为主要扩产方向,并依据市场需求逐步扩充OLED显示驱动芯片产能。扩充的产能已于2024年8月起陆续释放,Q4将继续扩充产能。2024年9月,公司表示CIS订单量远超产能,2024年底CIS产能将超4万片/月,2025年提升至7-8万片/月。 公司在OLED驱动芯片代工领域积极布局。在40nmOLED驱动芯片方面,公司已与数家行业领先的芯片设计公司进行合作,目前产品陆续流片中。28nm逻辑芯片通过功能性验证,成功点亮TV;28nmOLED驱动芯片预计将于25H1开始放量。公司28nm逻辑平台具有广泛的适用性,支持包含TCON、ISP、SoC、WIFI、Codec等多项应用芯片的开发与设计。后续,公司计划进一步提升28nm逻辑芯片的效能和产品功耗,以满足市场对高性能、高稳定性芯片设计方案的需求。 CIS已成为公司第二大主轴晶圆代工产品,目前已全面覆盖手机、安防、汽车、相机、机器识别及无人机等应用领域,并逐步往高端应用领域迈进。2024年8月,公司宣布首颗1.8亿像素全画幅CIS成功试产,标志着光刻拼接技术在大靶面传感器领域的成功运用,也为未来更多大靶面全画幅、中画幅传感器的开发铺平了道路。同时,该产品具备1.8亿超高像素8K30fpsPixGainHDR模式高帧率及超高动态范围等多项领先性能,创新优化光学结构,可兼容不同光学镜头,提升产品在终端灵活应用的适配能力,打破了日本索尼在超高像素全画幅CIS领域长期垄断地位,为本土产业发展贡献力量。 公司已成功生产出首片半导体光刻掩模版,预计将于24Q4正式量产。量产后,公司将陆续提供28nm至150nm制程的光刻掩模版服务,服务范围包括光刻掩模版设计、制造、测试及认证等,未来有望为客户提供4万片/年的产能支持。 投资建议:鉴于当前显示驱动芯片市场需求复苏现状,以及扩产带来的一定折旧压力,我们调整对公司原先的业绩预测。预计2024年至2026年,公司营收分别为93.51/121.57/148.31亿元(前值为100.69/128.90/152.10亿元),增速分别为29.1%/30.0/22.0%;归母净利润分别为4.62/8.40/12.96亿元(前值为8.80/13.21/15.94亿元),增速分别为118.3%/81.7%/54.4%;PE分别为89.7/49.3/2.0。公司作为全球显示驱动芯片代工龙头,多元化工艺平台布局成果显著,持续向更先进制程节点发展,但当前显示驱动芯片的市场需求依然处于温和复苏中。综上,调整至“增持-A”评级。 风险提示:下游终端市场需求不及预期风险,新技术、新工艺、新产品无法如期产业化风险,产能扩充进度不及预期的风险,市场竞争加剧风险,系统性风险等。

证券之星数据中心根据近三年发布的研报数据计算,华金证券孙远峰研究员团队对该股研究较为深入,近三年预测准确度均值为79.76%,其预测2024年度归属净利润为盈利8.8亿,根据现价换算的预测PE为46.93。

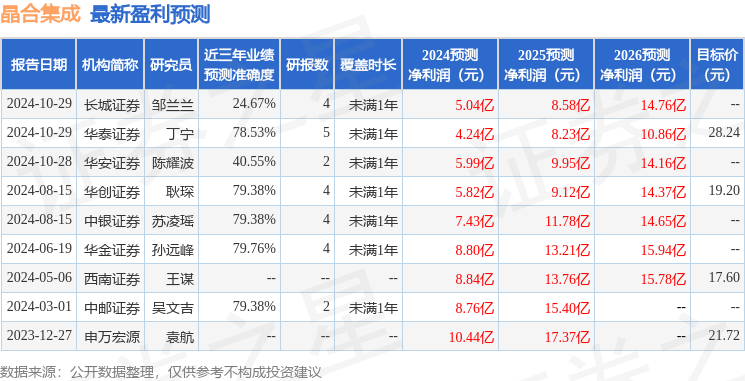

最新盈利预测明细如下:

该股最近90天内共有5家机构给出评级,买入评级4家,增持评级1家;过去90天内机构目标均价为23.72。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26