财信证券:给予捷佳伟创买入评级,目标价位100.2元

财信证券股份有限公司贺剑虹近期对捷佳伟创进行研究并发布了研究报告《业绩持续高速增长,持续进行平台化布局》,本报告对捷佳伟创给出买入评级,认为其目标价位为100.20元,当前股价为73.05元,预期上涨幅度为37.17%。

捷佳伟创(300724) 投资要点: 事件:公司近日发布2024年三季度报告,根据公告,公司2024年前三季度实现营业收入123.44亿元,同比增长92.72%,实现归母净利润20.23亿元,同比增长65.45%,实现扣非归母净利润19.45亿元,同比增长72.14%。其中2024年Q3单季度实现营业收入57.22亿元,同比增长146.41%,环比增长41.5%;实现归母净利润7.97亿元,同比增长69.10%,环比增长22.98%,业绩保持高速增长。 盈利能力承压,现金流大幅提升。公司2024年第三季度公司毛利率为23.38%,同比-7.05pct,环比-7.40pct;净利率为13.92%,同比-6.57pct,环比-2.08pct。我们认为公司Q3毛利率下滑原因主要系毛利率较高的湿法设备在该季度占比下降所致。公司第三季度经营活动现金流为17.05亿元,同比+52.70%,环比+419.88%,公司在光伏行业持续竞争环境下保持优秀现金流,尽显龙头实力。 公司控费能力优秀,合同负债略有下降。公司2024前三季度期间费用率为6.31%,同比-0.93pct。其中,管理费用率为1.19%,同比-0.46pct;财务费用率为-0.51%,同比+1.67pct;研发费用率为3.42%,同比-2.48pct。截止至2024三季度末公司合同负债为164.60亿元,较二季度末有所下滑。 TOPCon龙头地位稳固,横向拓展HJT和钙钛矿设备。湿法设备方面:公司的湿法设备在行业中处于领先地位,广泛应用于光伏电池片各技术路线以及半导体领域。真空设备方面:公司不断创新推出管式二合一PECVD、管式PE-poly设备、MAD等各类管式设备,市占率持续提升,推出的管式PE-poly设备已成为TOPCon的主流技术路线。在HJT和钙钛矿领域公司同样有真空设备出货。 钙钛矿业务逐步突破首台钙钛矿GW级磁控溅射镀膜设备出口海外。公司公众号披露,公司位于常州基地的钙钛矿中试线经过前期筹备后,所有设备已全部进场并调试完毕,于今年8月正式开始运行生产,300mm*300mm钙钛矿电池效率超过18%,210半片钙钛矿/晶硅叠层电池效率超过26%。另外,9月公司首台钙钛矿GW级磁控溅射立式真空镀膜设备PVD2400V顺利出货。PVD2400V幅宽2400mm,对应1200x2400基板。公司持续布局新技术,自有技术不断成熟,有望在未来获得卡位优势。 投资建议:公司作为光伏设备龙头,技术实力强劲,在行业调整背景下依旧拥有充足的在手订单,且在TOPCon、HJT和BC电池设备三线布局,并积极开拓半导体设备业务以及海外市场,业绩稳定性较强。基于公司三季度业绩表现优秀,我们上调公司盈利预测,预计公司2024-2026年归母净利润分别为26.24、34.88、40.21亿元,对应的EPS分别为7.54元、10.02元、11.55元,对应2024年11月1日股价,PE分别为9.42倍、7.09倍和6.15倍,给予公司25年10倍PE,目标价100.20元,维持公司“买入”评级。 风险提示:光伏行业复苏不及预期;行业竞争加剧;新客户开拓不及预期。

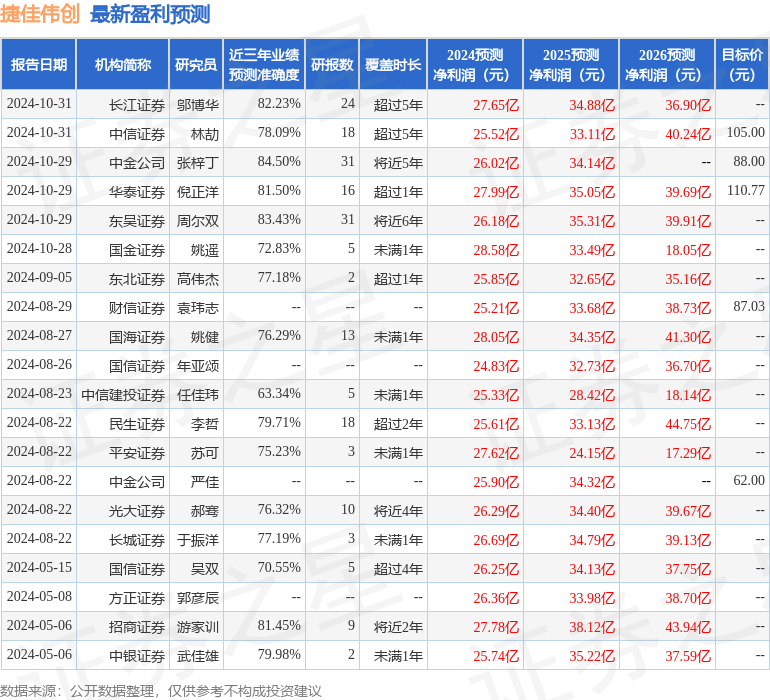

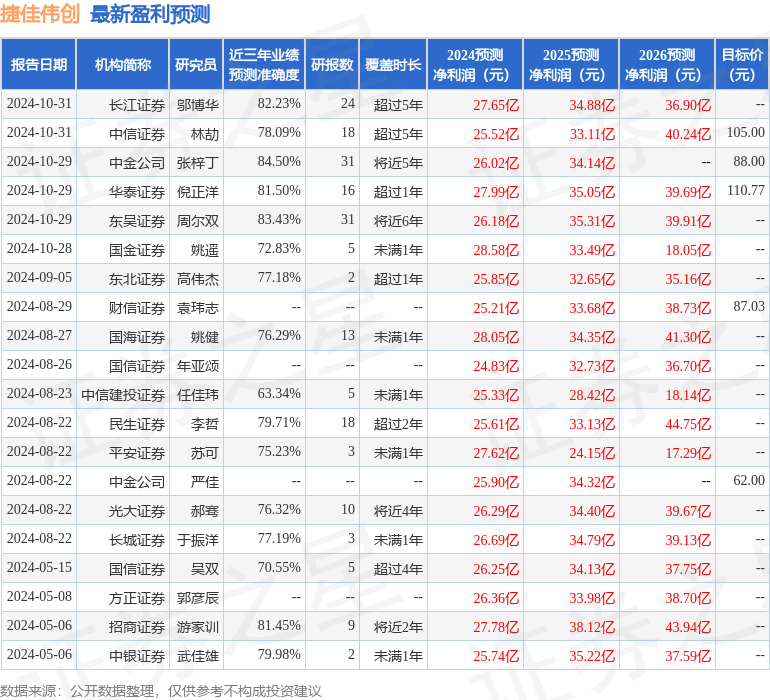

证券之星数据中心根据近三年发布的研报数据计算,中金公司张梓丁研究员团队对该股研究较为深入,近三年预测准确度均值高达84.5%,其预测2024年度归属净利润为盈利26.02亿,根据现价换算的预测PE为9.83。

最新盈利预测明细如下:

该股最近90天内共有16家机构给出评级,买入评级11家,增持评级5家;过去90天内机构目标均价为85.47。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26