东吴证券:给予伊利股份买入评级

东吴证券股份有限公司孙瑜,周韵近期对伊利股份进行研究并发布了研究报告《2024年三季报点评:轻装上阵经营改善,毛销差提振超预期》,本报告对伊利股份给出买入评级,当前股价为28.3元。

伊利股份(600887) 投资要点 公司发布2024年三季报:2024年前三季度公司实现营业收入887.33亿元,同比-8.6%;实现归母净利润108.68亿元,同比+15.9%;实现扣非归母净利85.09亿元,同比-4.6%。2024Q3公司实现营业收入290.37亿元,同比-6.7%;实现归母净利润33.37亿元,同比+8.5%;实现扣非归母净利31.84亿元,同比+13.4%。收入符合我们此前预期,利润大超我们预期。 液奶同比降幅收窄,奶粉增长稳健。2024Q3公司液体乳/奶粉及奶制品/冷饮收入分别同比-10.3%/+6.6%/-16.7%。2024Q3液奶收入同比降幅较24Q2收窄,预计主因公司在24年7月底完成渠道去库存后,渠道恢复良性;细分品类中,预计24Q3白奶整体表现好于常温酸奶和乳饮料,低温鲜奶和低温酸奶收入均保持同比正增长。24Q3公司奶粉业务稳健增长,预计主因今年出生人口数量回升推动婴配粉需求回暖,叠加小品牌出清后婴配粉格局改善,行业竞争趋缓。 成本红利+费投理性,24Q3毛销差改善。2024Q3公司毛利率同比+2.48pct,预计主因原奶价格下降带来成本红利,次因价格折扣力度收缩。2024Q3公司销售/管理/研发/财务费用率分别同比+1.09/-0.38/+0.07/-0.5pct,销售费用率同比提升主因收入同比下降削弱费用规模效应,销售费用绝对额同比略有收缩。综合来看2024Q3公司毛销差同比+1.4pct,提升幅度超出我们预期,逆转24Q2下降态势。 净利率显著提升,资本开支下降推动现金流改善。2024Q3公司资产减值损失占收入比重同比-0.36pct,预计主因行业原奶供大于求导致公司喷粉减值损失增加。上游牧场还款增加推动公司2024Q3信用减值损失冲回0.84亿元。综合来看2024Q3公司归母净利率同比+1.6pct,盈利能力改善显著。2024Q3公司资本开支10.3亿元,同比减少6.8亿元,推动经营现金流同比+50%至85.4亿。 渠道库存良性,早春节有望推动公司24Q4加速增长。当前公司渠道库存20+天,渠道动力充足。考虑到早春节有望拉动经销商备货需求,我们预计低基数之下公司24Q4有望加速增长,经营有望持续向好。 盈利预测与投资评级:公司24Q3业绩超预期,调整公司24-26年收入预期为1192/1260/1307亿元(此前预期为1197/1259/1302亿元),同比-5.5%/+5.7%/+3.7%,上调24-26年归母净利润预期为121/114/119亿元(此前预期为115/113/117亿元),同比+16%/-6%/+4.4%,对应24-26年PE分别为14/15/14x,维持“买入”评级。 风险提示:原材料价格大幅上涨,行业竞争加剧,需求不及预期,食品安全问题,减值损失扰动

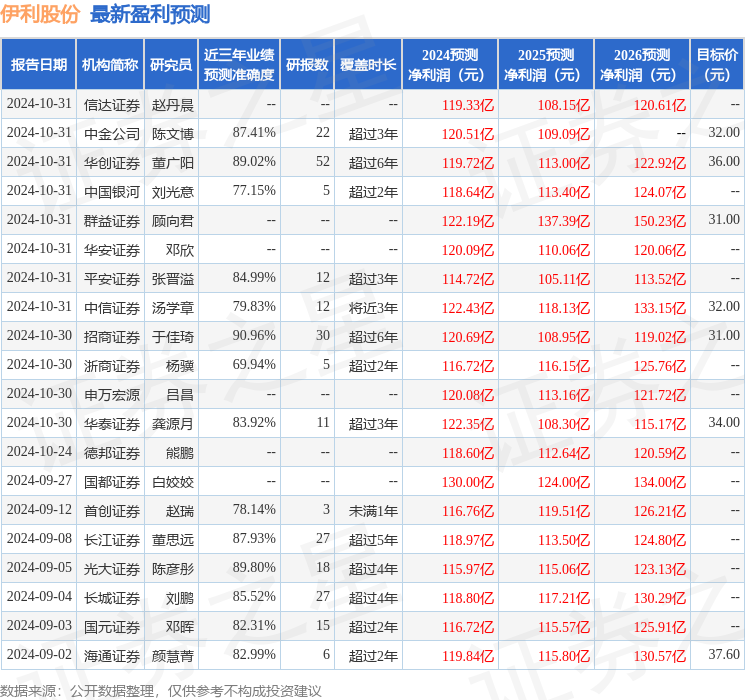

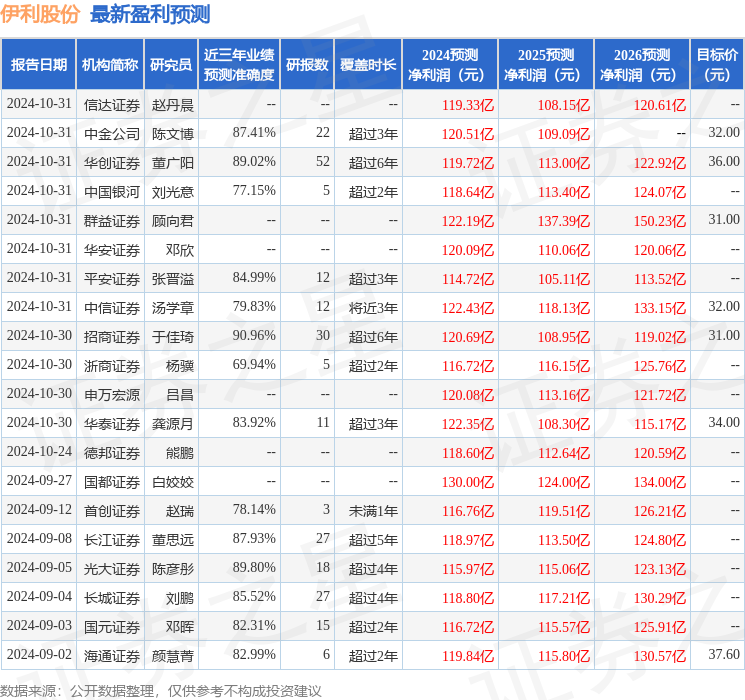

证券之星数据中心根据近三年发布的研报数据计算,招商证券于佳琦研究员团队对该股研究较为深入,近三年预测准确度均值高达90.96%,其预测2024年度归属净利润为盈利120.69亿,根据现价换算的预测PE为14.89。

最新盈利预测明细如下:

该股最近90天内共有34家机构给出评级,买入评级29家,增持评级3家,中性评级2家;过去90天内机构目标均价为29.41。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47