博弈激烈!资金面出现新变化。。

这两日A股的博弈,堪称暗流涌动。

昨日市场早盘,众志成城向上冲,尾盘却来个出其不意“回首掏”,多只高位股临近收盘跳水,甚至上演"天地板"。

本以为今日A股会猛烈回调,不曾想低开高走,三大指数全线翻红,11:16左右再次掉头向下,午后一路跌到收盘,资金反扑失败。。。

截至收盘,沪指跌0.61%,深成指跌0.12%,创业板指跌1.18%,北证50指数跌2.21%,沪深京三市成交额18934亿元,较上日缩量2215亿元。

简单粗暴总结这个时段A股的特点,就是资金面模糊、多空博弈很剧烈。

1

A股红绿横跳

今日的A股,饶是北证50指数也hold不住,主要股指全部飘绿,沪指跌0.61%、创业板指跌1.18%、北证50指数跌2.21%。

消息面上,10月30日起,沪深主板A股公司市值退市标准正式调整为5亿元;沪市科创板、深市创业板、北交所、沪深纯B股公司的市值退市标准则均为3亿元。

每次A股全线下挫,“老网红”纳指ETF就一定会占据涨幅榜。果不其然,今日,景顺长城纳指科技ETF、华夏纳斯达克ETF均涨超3%。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

A股这两日的红绿横跳,跟临近下周的超级周有关。

眼下,摆在我们面前的三件大事分别是,11月4日至8日的重磅会议、11月5日的美国的总统选举和美联储11月6日至7日的议息会议。

这三件事情中,任何一件拿出来都是可以深刻影响市场叙事逻辑的重磅级事件,更遑论他们之间还会相互影响,且都是下周就能揭晓答案了。

重磅事件悬而未决,但市场依旧维持庞大的成交量,A股连续二十个交易日成交额破万亿,资金持续高低切换寻找新的机会,题材炒作成了最显著的存在。

午后开盘,A股跌幅进一步加大的情况下,14:10分,深圳发布高端医美行业新政,拟放宽医美行业市场准入,鼓励社会资本进军医美产业。资金立马蜂拥进医美板块,朗姿股份直线涨停。

这一幕,昨日同样发生过。10月29日,相关文件一经发布,A股福建自贸区板块拉升,平潭发展直线拉升涨停。

活跃资金现在就有点不见兔子不撒鹰的意味,要么扎堆高位股,要么比手速,有了消息面,资金,马上突突突,拉升一个板块。

这种颇有游资风范的玩法,并不适合大多数人。

2

A股资金面最新变化

从资金面角度来看,资金面模糊是当下最大的特点。

从股债角度来看,9月末以来,债市出现爆发一波赎回潮,14家理财公司9月规模下滑超7200亿元。但10月10日起,全市场理财恢复了净申购状态,公募基金重新被理财申购。

与之相互佐证的是,ETF资金也从10月11日起转为净流出,10月11日-10月29日,ETF市场净流出791.27亿元。

但这似乎并不意味着股债跷跷板已经结束,因为债市大额赎回现象依然存在。

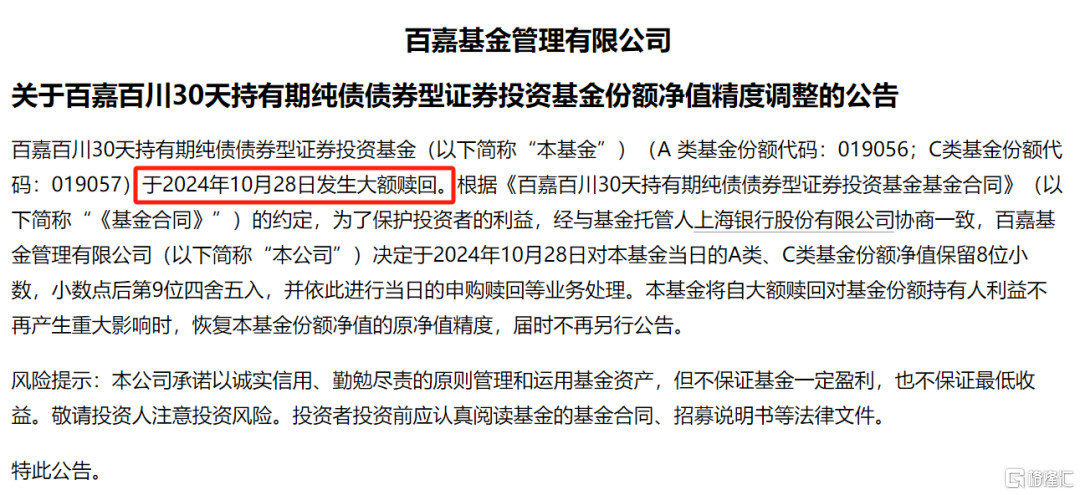

10月29日,百嘉基金发布《关于百嘉百川30天持有期纯债债券型证券投资基金份额净值精度调整的公告》。公告显示,该只基金于2024年10月28日发生大额赎回。

10月以来,汇安稳裕债券、鹏华丰盈债券、长城泰利纯债等14只债券基金发生大额赎回现象。

整体来看,机构认为,9月24日以来的ETF资金脉冲背后可能主要是个人投资者,机构投资者或还没有大规模入场。

目前市场最明确的增量资金:一是以中证A500场外指数基金发行中。截至10月29日下午三时,20只中证A500场外挂钩基金合计募集规模已突破350亿元。

二是央行创设的两大股票货币政策工具。

中证A500指数汇聚的都是各行业的龙头股,机构也通常会更偏好成熟稳定的蓝筹股。这两大增量资金指向的会是什么方向?

3

基金经理怎么看红利投资?

施罗德中国动力的基金经理安昀在三季报中表示,红利类特别是金融类股票是其后续重点关注方向。

他认为,非银机构质押股票向央行贷款的政策,对高质量低波动的长持类型股票较为利好,从而导致市场对红利类股票的需求增加,而支持并购、“消灭”破净等政策也比较利好券商等非银机构。

在市场近期疯狂追逐“30CM”、“20CM”的狂热情绪下,红利方向逐渐退出了市场的镁光灯。

当下时点,红利板块怎么看待?

打破“冠军魔咒”的万家基金经理黄海在三季报中认为,增量政策的推出以及基本面的改变是循序渐进的,市场创造出天量成交额后,需要进入一段时间的震荡和消化。

对于四季度配置方向,黄海提出将动态地持有长期看好的优质蓝筹股,同时积极寻找下阶段基本面和资金面共振的产业配置方向,希望实现净值的稳步增值。

银华基金焦巍也在三季报中表示,目前很难知道政策累积到什么时候能发生质变,所以比较好的组合策略或许还是哑铃型的平衡,倾向于内地消费权重股和分红类资产两头都布局。

值得一提的是,焦巍对消费股提出不一样的看法。

他认为政策思路偏向需求侧,内需将迎来一定的修复,这样给极度压缩的消费公司的估值释放了弹性。

但焦巍认为,宏观长期环境的改变,即使内需将迎来修复,方向也和过去传统财富效应扩张拉动的消费升级模式不同。会转向以价换量,放弃毛利率提高周转率的方向。因此,阶段性减配了内需为主的消费升级公司。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26