深度解析消费板块:消费ETF(159928)有望迎来估值和基本面的戴维斯双击!

10月28日,证券日报发布文章《一揽子增量政策成为提振消费重要引擎》,其中提到消费是“经济增长的重要驱动力”。9月下旬以来,中央加力出台的一揽子增量政策,有力地增强了市场信心,具体包括:(1)通过财政补贴、税收优惠、发放消费券等手段,把促销费和惠民生相结合,促进中低收入群体增收,提振消费行动。(2)结合“两新”推动大宗商品消费持续扩大。(3)优化消费环境以提振消费。

在政策的合力下,消费板块再一次被推上了风口浪尖。截至今年10月28日,规模最大的消费ETF(159928)标的指数近7个月涨了7.71%,在9月底最新的一轮行情中更是从低位大举反攻向上。野村东方国际表示,市场情绪改善后,公募基金有望获得资金面改善,叠加财政政策针对内需的刺激预期,公募重仓的内需消费板块有望获得估值提振,关注再通胀政策着力的消费和周期板块(来源:《野村东方国际中国A股策略:板块分化或将持续加剧》,2024.10.28)。

来源:Wind

数据:2024.02.01-2024.10.28

那么,为什么近期消费板块会受到机构看好?除了政策激励外,有哪些估值和业绩层面的因素可以解释?

消费板块有望迎来估值修复和基本面向好的戴维斯双击。

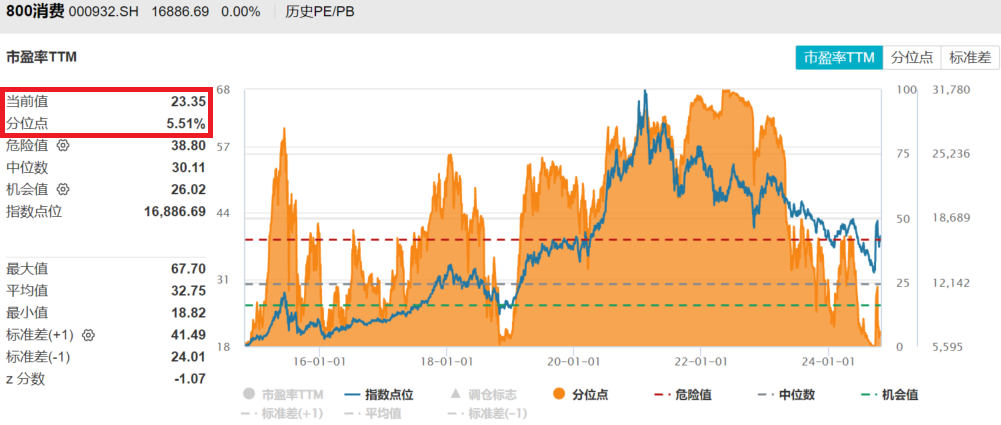

首先是估值,消费板块的估值仍处在10年低位。

在此轮反弹之前,消费指数的市盈率只有19倍,已处于近十年的极低值。即便反弹至今,截至10月28日,中证主要消费指数的市盈率也仅为23.35,处于近10年5.51%分位点,意味着其估值低于近10年近95%的时间区间。

横向对比中证800一级行业指数,截至10月28日,中证主要消费指数的近10年市盈率分位数是各行业最低,相较信息技术、800地产等指数,估值具有极大的反弹空间。

来源:Wind

数据:2014.10.29-2024.10.28

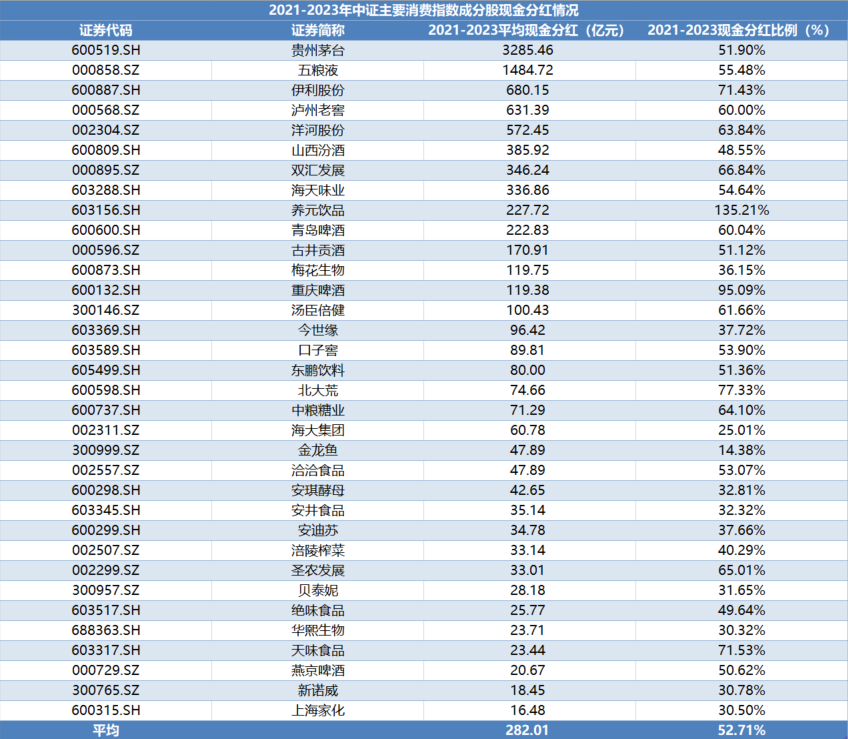

高分红进一步强化了板块的估值支撑。

2021至2023年间,消费ETF(159928)标的指数42只成分股中,仅1只成分股未曾分红,共有34只成分股连续3年分红,数量占比高达81%。在34只连续3年分红的成分股中,贵州茅台以超3285亿元的年均现金分红位列第一,其次是五粮液和伊利股份。从2021-2023年的现金分红比例看,养元饮品的这一比例高达135%,在一众成分股中遥遥领先,其次是重庆啤酒(95%),北大荒、天味食品、伊利股份的现金分红占归母净利润比重均超70%。

来源:各公司公告,数据仅做展示不作为个股推荐

数据:2021.1.1-2023.12.31

在已有的高基数上,受国家政策鼓励影响,消费板块成分股将进一步提高现金分红比例。

过去三年间,贵州茅台的现金分红比例约为52%,这一比例将在未来逐步提高。今年8月8日,贵州茅台《2024-2026年度现金分红回报规划》正式出炉:2024至2026年,公司每年度分配的现金红利总额不低于当年实现归母净利润的75%,原则上每年度进行两次分红。

10月29日晚,牧原股份发布三季报,上市以来首次在季报中提出分红。拟向全体股东每10股派发现金红利8.31元,总额合计45亿元,占公司前三季度净利润的40.06%。同时,牧原股份修订了《牧原食品股份有限公司未来三年(2024—2026年度)股东分红回报规划》,将每年以现金方式分配的利润由不少于当年实现的可供分配利润的20%调整至40%。

除了分红,还有指数成分股大手笔的回购。

2021-2023年间,消费ETF(159928)标的指数成分股共有26只发生回购,回购总额超118亿元。其中,牧原股份以22.17亿元的回购金额高居第一,其次是梅花生物(19.24亿元)和温氏股份(10.87亿元)。截至10月28日,2024迄今已有21只成分股发生回购,合计近40亿元。伊利股份回购7.59亿元金额最高,其次是梅花生物(3.54亿元)和新诺威(3.17亿元)。

回购金额还在增加,机构认为回购有助于提振市场信心。

9月20日晚间,贵州茅台官宣了上市23年以来的首次回购:拟以不低于30亿元(含)且不超过60亿元(含)的自有资金,通过集中竞价交易方式回购公司股份,回购价格不超过1795.78元/股(含)。浙商证券评论认为,贵州茅台此前的现金分红回报规划已显著增强了分红回报的确定性,此次的注销式回购方案有助于进一步提振市场信心。

其次,对于消费板块的看好,是由业绩支撑的基本面修复。

消费ETF(159928)基金经理过蓓蓓表示,经历了2021年至2024年9月的漫长调整,消费板块累积的估值风险被大量消化。与此同时,板块公司的盈利增速、盈利稳健性在各行业中依旧处于靠前位置,分红能力也在不断提升,所以这次反弹可以说也是对于消费板块估值的修复。

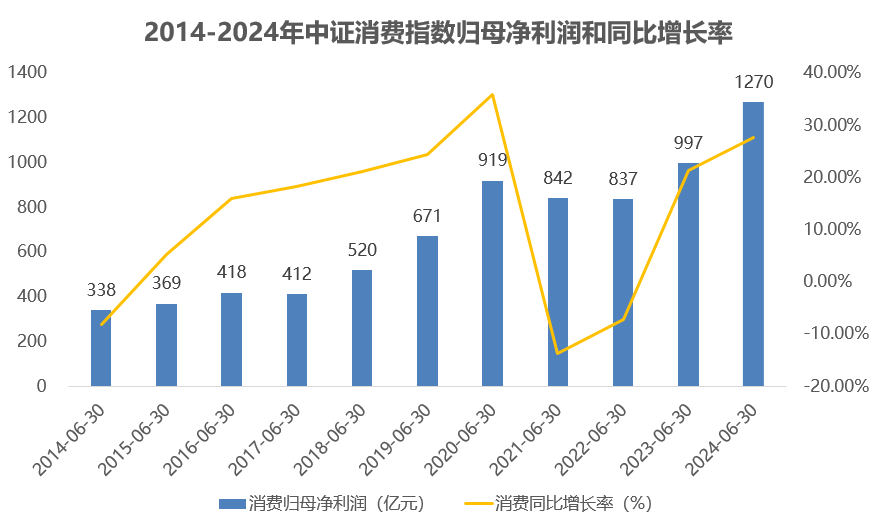

消费ETF(159928)标的指数基本面稳健。截至今年二季度,中证主要消费指数营业收入8077.52亿元,同比增长0.84%;归母净利润1269.77亿元,同比增长27.65%。纵向对比看,归母净利润创历史新高,且增速有抬头趋势,实现近10年以来较快增长。

来源:Wind

数据2024.6.30-2024.6.30

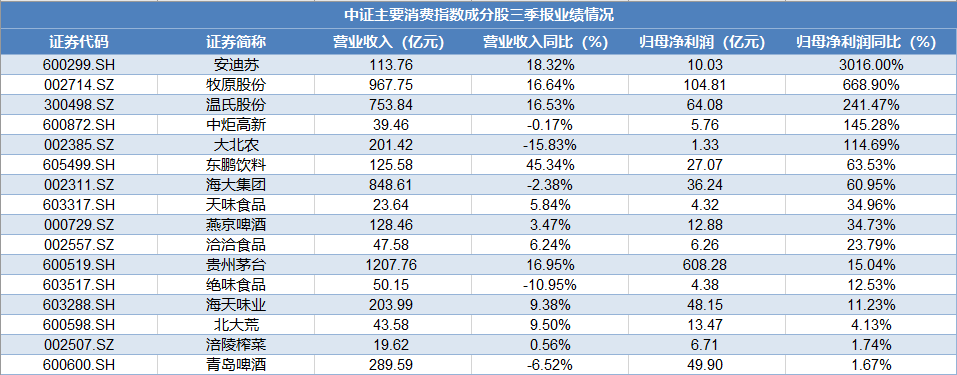

今年三季度的业绩同样可观。

10月25日晚,消费ETF(159928)标的指数第三大成分股贵州茅台发布三季报,被媒体评价为“史上最好”。前三季度营业总收入首次突破1200亿元,达1231.23亿元,同比增长16.91%;归母净利润608.28亿元,同比增长15.04%。贵州茅台前三季度的业绩已超2021年全年。2021年,贵州茅台的总营收为1094.64亿元,净利润为524.60亿元。

无独有偶,截至10月29日,消费ETF(159928)标的指数的42只成分股中,已有27只披露三季度业绩。其中,全部企业归母净利润为正,16家企业归母净利润增速为正。动物营养添加剂公司安迪苏凭借3016%的归母净利润增速拔得头筹,养猪大厂们紧随其后,牧原股份归母净利润增速669%,温氏股份241%。

来源:各公司三季报,数据仅做展示不作为个股推荐

数据:2024年三季度

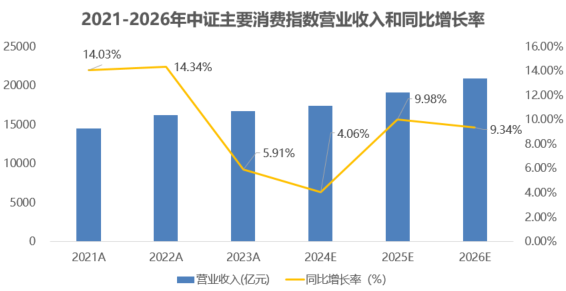

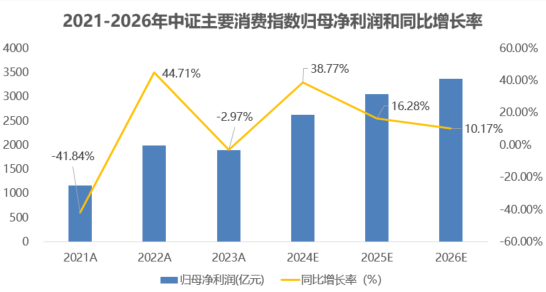

从2024-2026年的业绩预测值看,消费板块保持稳健增长。中证主要消费指数营业收入的同比增速将在2025年稳步提升,并于2026年继续维持9%以上的高水位。归母净利润方面,预期2024年归母净利润增速将超38%,并在2025年和2026年继续保持双位数增长。

来源:Wind

数据:2021.1.1-2026.12.31

来源:Wind

数据:2021.1.1-2026.12.31

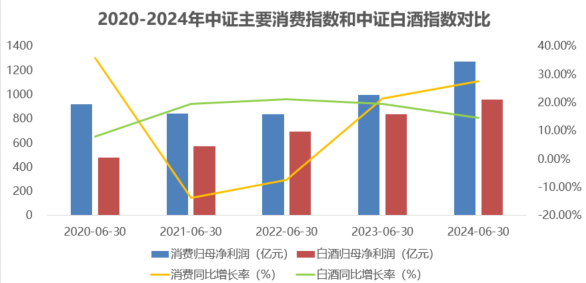

具体来看,在消费ETF(159928)的标的指数中,白酒占据一席之地。截至10月28日,中证主要消费指数前十大成分股中共5只为白酒企业,权重之和高达37.22%。此时,若横向对比中证主要消费指数和中证白酒指数,不难发现消费的归母净利润及其增速均表现更佳。如下图所示,近5年以来消费不仅在归母净利润的绝对值上超越白酒,而且归母净利润的同比增速还较白酒实现了反超。

来源:Wind

数据:2020.6.30-2024.6.30

【中证主要消费指数综述】

中证主要消费指数作为消费大板块中的刚需、内需属性板块,具有明显的穿越经济周期的盈利韧性,加之前期已经历了较大幅度的回调,负面预期表达较为充分。长期来看,随着收入预期加强,居民储蓄有望释放,居民部门杠杆率或将提升,消费增长潜力有望增强,板块的低位投资机遇备受关注。

消费ETF(159928)作为跟踪中证主要消费指数的王牌产品,是全市场规模最大的消费ETF,同时也是流动性最好的消费ETF。

资金面上,消费ETF(159928)近期连续7日吸金,合计获得资金大举加仓合计超7.58亿元,今日盘中再获净申购,至此已经连续8日获得资金增仓!

【一键布局白酒&畜牧等刚需板块】

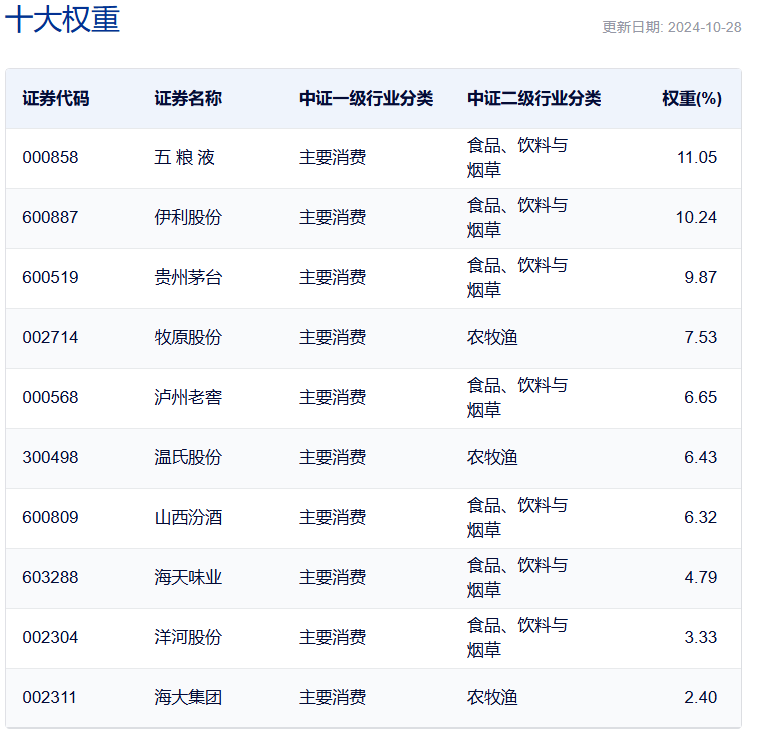

规模最大、流动性最佳的消费ETF(159928)跟踪中证主要消费指数(000932),成份股42只,作为消费大板块中的刚需、内需属性板块,具有明显的穿越经济周期的盈利韧性,指数成分股覆盖人们日常生活必须的消费品。前十大囊括白酒、乳制品、畜牧养殖、调味品行业龙头,截至10月28日,前十大成分股权重占比高达68.61%,其中5只白酒龙头股(贵州茅台、五粮液、泸州老窖、山西汾酒、洋河股份)共占比37.22%,养猪大户牧原股份、温氏股份占比13.96%,其他权重股还包括:乳制品龙头伊利股份(10.24%),调味品龙头海天味业(4.79%),和饲料龙头海大集团(2.4%)。

来源:中证指数官网,2024.10.28

关注消费板块,相关产品消费ETF(159928),场外联接(A类:000248;C类:012857)。

风险提示:基金有风险,投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。消费ETF(159928)属于较高风险等级(R4)产品,适合经客户风险等级测评后结果为进取型(C4)及以上的投资者。请投资者关注指数化投资的风险以及集中投资于中证主要消费指数成分股的持有风险,请关注部分指数成分股权重较大、集中度较高的风险,请关注指数化投资的风险、ETF运作风险、投资特定品种的特有风险等。文中提及个股仅为指数成份股客观展示列举,本文出现信息只作为参考,投资人须对任何自主决定的投资行为负责。本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26