东吴证券:给予舍得酒业增持评级

东吴证券股份有限公司孙瑜近期对舍得酒业进行研究并发布了研究报告《2024年三季报点评:降速调控,缓而图之》,本报告对舍得酒业给出增持评级,当前股价为65.38元。

舍得酒业(600702) 投资要点 事件:公司发布24Q3财报,前三季度实现营收、归母净利44.6、6.7亿元,同比-15.0%、-48.3%;单三季度实现营收、归母净利11.9、0.8亿元,同比-30.9%、-79.2%。Q3公司延续次高端主力产品控量稳价策略,收入阶段性承压,同时产品结构及负规模效应拖累利润表现。 Q3收入降速符合预期,舍之道帮助承接过渡。24Q3公司酒类收入同比下滑33.2%,收入体量环比Q2基本一致,同比增速较Q2进一步回落,主因旺季舍得仍延续严格的控货稳价节奏。1)分产品看:Q3公司中高档/普通酒收入分别同比下滑35.6%、14.9%,其中,正贡献主要有:舍之道同比保持约20%增长,沱牌光瓶T68等产品小体量实现快速增长;负拖累体现为:品味舍得及更高价位产品明显下滑,沱牌定制产品有所收缩。2)分区域看:24Q3省内/省外收入分别为3.5/7.0亿元,同比分别下滑21.6%、37.8%,省内年初以来下滑幅度仍好于省外,其中成都及遂宁大本营经过控货调控,目前批价整治亦显现成效。3)24Q3公司经销商队伍基本保持稳定,期末经销商数量2763家,环比减少46家。 毛销差持续承压,费用端管控加强。1)收现端:Q3季末公司合同负债1.7亿元,同比回落1.5亿元,环比略增0.1亿元,单季收现比为0.96,现金流保持稳定。2)利润端:Q3公司净利率同比大幅下降15.5pct至6.3%,主系毛销差表现恶化。①Q3毛利率同比-10.9pct至63.7%,主因品味控货拉低产品结构。Q4考虑开门红舍得打款适度兑现,结构或较Q3有所改善。②Q3公司销售、管理费用(含研发)分别同比下降20.0%、33.9%,费率分别同比变化+3.4pct、-0.6pct。收入承压背景下公司优化渠道费用投放,加强总部减支力度,强抓管理效益。 回购彰显信心,期待蝶变跃升。公司公告拟以自有资金1~2亿元回购公司股份用于员工持股计划或股权激励,回购价格上限为91元/股。按价格上限测算,本次回购股份数量约占总股本比例的0.33~0.66%。公司新总裁自2023年底上任,目前已全面统管销售工作,有望积极发挥此前在消费品领域的现代化管理经验,补强公司战略规划及顶层认知。24Q3公司立足长期,一方面,坚定去库稳价,品味控货同时加强价格梳理,主动化解渠道风险;另一方面,规划通过数字化手段加强宴席市场份额抢占,并推动舍得渠道下沉“百县千镇”,积极开拓增量需求。未来伴随动销去库效果显现,预期2025年有望走出业绩低谷。 盈利预测与投资评级:公司舍得、沱牌双轮交替驱动,舍得年内坚决去库调整,来年轻装上阵更显从容;沱牌因地制宜做强当地消费氛围,有序推动全国化扩张。由于收入、毛利承压,我们下调2024-26年归母净利润至9.2、10.3、11.9亿元(前值为11.5、12.5、14.4亿元),当前市值对应2024-26年PE为24.7、22.0、19.1X,维持“增持”评级。 风险提示:经济向好不确定性,成本及费用支出超预期,低档酒增长不及预期。

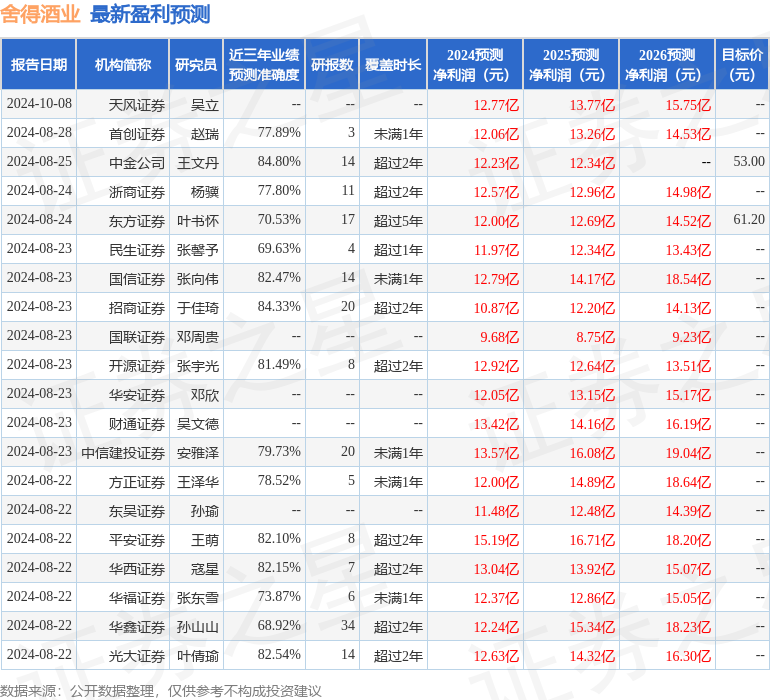

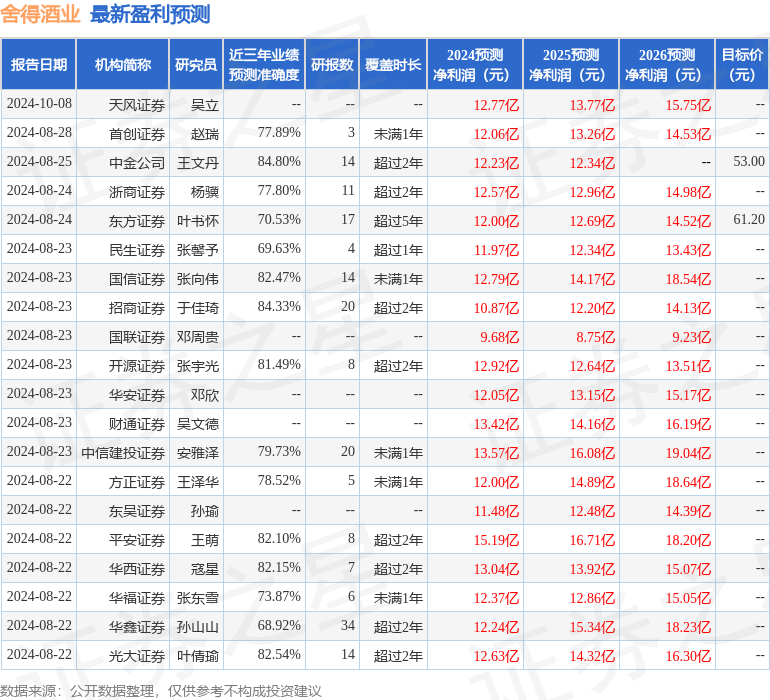

证券之星数据中心根据近三年发布的研报数据计算,中金公司王文丹研究员团队对该股研究较为深入,近三年预测准确度均值高达84.8%,其预测2024年度归属净利润为盈利12.23亿,根据现价换算的预测PE为18.57。

最新盈利预测明细如下:

该股最近90天内共有24家机构给出评级,买入评级14家,增持评级8家,中性评级2家;过去90天内机构目标均价为58.44。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26