开源证券:给予盘江股份买入评级

开源证券股份有限公司张绪成近期对盘江股份进行研究并发布了研究报告《公司信息更新报告:Q3业绩受煤炭销量下滑拖累,电力项目稳步推进》,本报告对盘江股份给出买入评级,当前股价为5.7元。

盘江股份(600395) Q3业绩受煤炭销量下滑拖累,电力项目稳步推进,维持“买入”评级 公司发布2024年三季报,2024年前三季度公司实现营业收入64.5亿元,同比-15.4%;实现归母净利润0.35亿元,同比-95.5%;实现扣非后归母净利润-0.44亿元,同比-106.3%。单Q3来看,公司实现营业收入24亿元,环比+14.6%;实现归母净利润-0.02亿元,环比-113.1%,实现扣非后归母净利润0.01亿元,环比+103%。考虑到煤炭销量下滑,我们下调2024-2026年盈利预测,预计2024-2026年公司实现归母净利润1.2/3.7/5.5亿元(前值为3.1/5.3/7.3亿元),同比-83.3%/+205.5%/+46.9%;EPS分别为0.06/0.17/0.26元,对应当前股价PE为100.1/32.8/22.3倍。公司煤炭产能增长可期,煤-电-新能源一体化稳步发展,维持“买入”评级。 Q3商品煤对外销量环比下降,公司发电量稳步爬坡 (1)煤炭业务:产量方面,受安监形势影响,前三季度公司商品煤产销量大幅下滑,2024年前三季度商品煤产量/对外销量为691/592万吨,同比-25.1%/-37.7%,其中2024Q3商品煤产量/对外销量为244/185万吨,环比+0.4%/-15%;价格方面,2024年前三季度公司吨煤售价为829元/吨,同比+7.2%,其中2024Q3吨煤售价为815元/吨,环比+4%;公司吨煤成本同比大幅提升,2024年前三季度公司吨煤成本为644元/吨,同比+19.2%,吨煤毛利为185元/吨,同比-20.7%,其中2024Q3公司吨煤成本为644元/吨,环比+3%,吨煤毛利为172元/吨,环比+8.1%。(2)电力业务:电量方面,盘江新光2×66万千瓦燃煤发电项目已于2024年6月29日实现全部并网发电,公司发电量及上网电量同比大幅提升,2024年前三季度公司发电量/上网电量为390226/367345万度,同比+7380%/+6941%,其中2024Q3发电量/上网电量为241663/226565万度,环比+161.8%/+157.6%;电价方面,2024年前三季度平均上网电价(不含税)为0.3648元/度,同比-6.5%。 煤炭产能增量可期,煤电新能源发电项目稳步推进 (1)煤炭产能增量可期:目前公司共有生产矿井10对,公示核定产能2310万吨/年(含托管松河公司240万吨/年),在建矿井产能220万吨/年(马依西一井二采区120万吨/年,力争在2026年上半年进入联合式运转;首黔公司杨山煤矿露天开采项目100万吨/年,计划建设工期24个月),同时伴随马依西一井一采区逐步达产,未来公司煤炭产能有望持续释放。(2)煤电新能源发电项目稳步推进:当前公司已建成燃煤发电装机132万千瓦,新能源并网发电装机约122万千瓦,同时公司在建盘江普定燃煤发电装机132万千瓦,力争今年底实现首台机组并网发电,在建、拟建风电和光伏发电装机容量约235万千瓦,未来公司煤电新能源一体化优势将逐步体现。 风险提示:经济增长不及预期;煤价下跌超预期;新增产能进度不及预期。

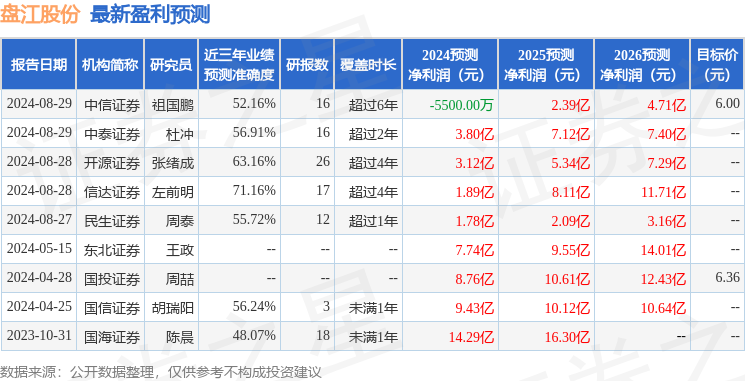

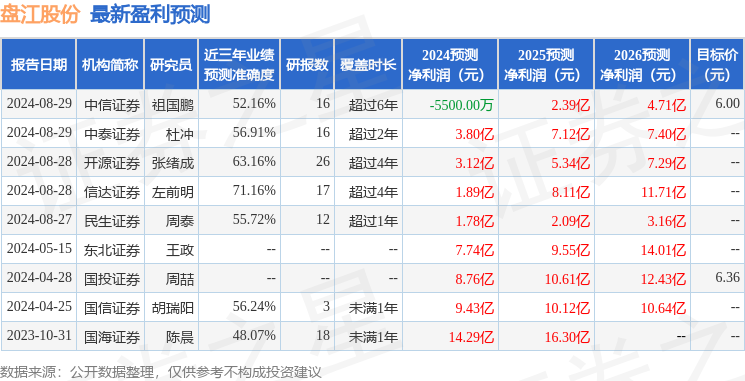

证券之星数据中心根据近三年发布的研报数据计算,信达证券左前明研究员团队对该股研究较为深入,近三年预测准确度均值为71.16%,其预测2024年度归属净利润为盈利1.89亿,根据现价换算的预测PE为63.33。

最新盈利预测明细如下:

该股最近90天内共有6家机构给出评级,买入评级4家,增持评级1家,中性评级1家。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26