劲仔食品三季报出炉:营收增长趋缓,资产负债率攀升

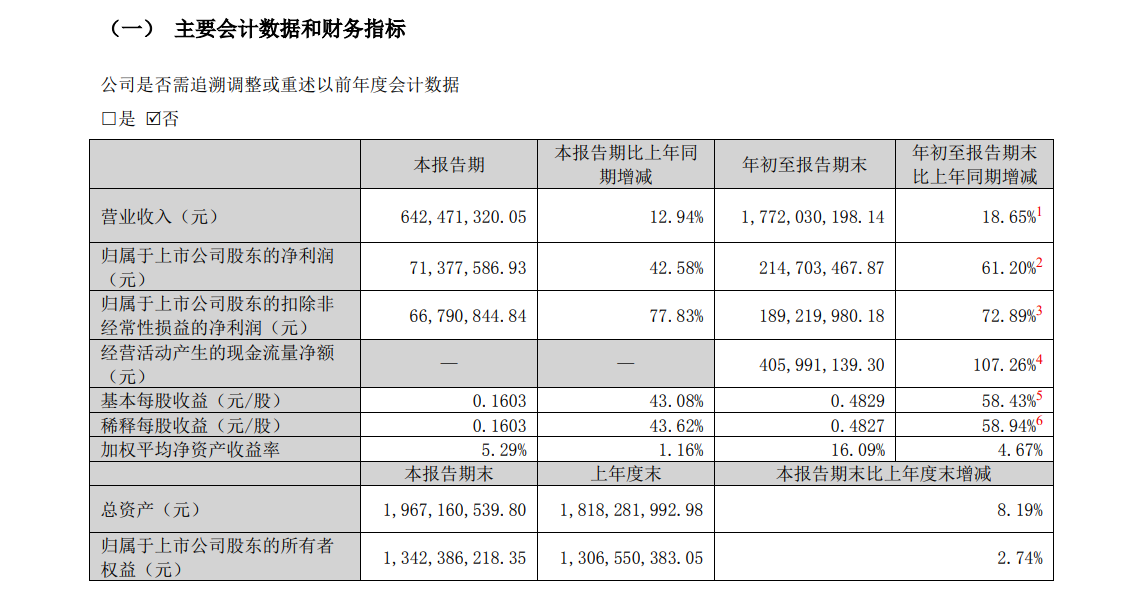

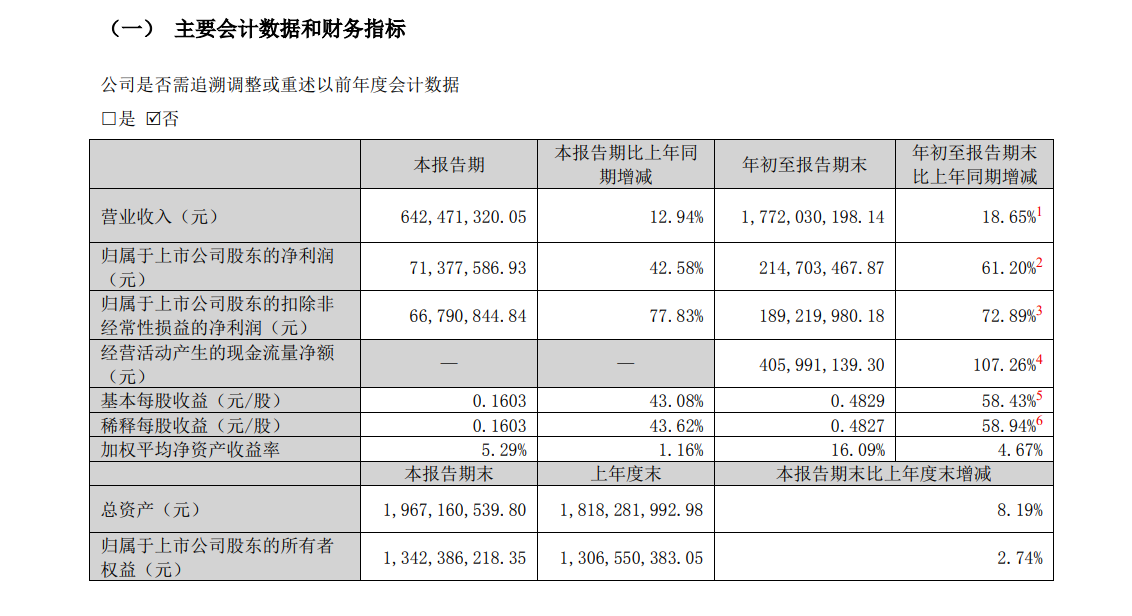

金融界10月24日消息,劲仔食品发布2024年三季度财报。数据显示,公司前三季度实现营业总收入17.72亿元,同比增长18.65%;归属于上市公司股东的净利润2.147亿元,同比增长61.20%。

营收增速趋缓,市场竞争加剧

劲仔食品2024年前三季度营业总收入同比增长18.65%,较2023年同期47.85%的增速明显放缓。从季度环比数据来看,公司营业总收入滚动环比增长率仅为3.24%,相比2023年同期10.14%的增速大幅下降。这一数据表明,劲仔食品的市场增长动能正在减弱。

造成公司营收增速放缓的原因可能有多个方面。首先,休闲食品行业竞争日益激烈,新品牌不断涌现,消费者的选择更加多元化。其次,随着公司规模的扩大,基数效应也开始显现,维持高速增长的难度增加。此外,宏观经济环境的变化也可能对消费者的购买力和消费意愿产生影响。

面对这些挑战,劲仔食品需要在产品创新、品牌建设和渠道拓展等方面加大投入,以维持市场竞争力和增长势头。

净利润率同比下滑,成本压力凸显

尽管劲仔食品2024年前三季度净利润同比增长61.20%,但净利润率却从2023年同期的9.05%下滑至8.77%。

深入分析财报数据可以发现,公司的毛利率从2023年前三季度的26.47%提升至30.28%,说明公司在产品定价和成本控制方面取得了一定成效。然而,净利润率的下滑意味着公司的费用支出可能增加较快。

造成这一现象的原因可能包括:原材料价格波动、人力成本上升、营销费用增加等。为了应对这些挑战,劲仔食品需要进一步优化供应链管理,提高生产效率,同时合理控制各项费用支出。

财务风险上升,资产负债率攀升

从财务风险指标来看,劲仔食品的资产负债率从2023年前三季度的26.24%上升至31.33%。虽然这一水平仍处于相对安全的范围,但上升趋势值得关注。

同时,公司的流动比率从2023年前三季度的2.712下降至2.199,速动比率则从1.818略微上升至1.838。这些数据表明,公司的短期偿债能力有所下降,但仍保持在较好水平。

值得注意的是,公司的现金流量比率从2023年前三季度的0.467上升至0.693,说明经营活动产生的现金流状况有所改善。

然而,资产负债率的上升仍然需要引起重视。公司应当密切关注负债结构和资金使用效率,避免因过度扩张而引发财务风险。

总体来看,劲仔食品在2024年前三季度实现了营收和利润的双增长,但也面临着增速放缓、盈利能力承压和财务风险上升等挑战。未来,公司需要在保持增长的同时,注重提升经营效率和风险管控能力,以实现长期可持续发展。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26