中证A500:关键时刻,遇见更好的“你”

来源:六亿居士,略有删改

沪深300,A股指数化投资的定盘星,即将遇到成立20年以来的最大挑战。

2024年8月27日,中证指数公司发布公告:为进一步丰富市场表征工具和投资标的,中证指数有限公司将于2024年9月23日正式发布中证A500指数。

这是继中证A50、中证100(即将改名为中证A100)之后,发布的第三个中证A系列指数,该系列是兼顾市值规模、样本流动性、行业均衡、ESG筛选和互联互通的新一代指数。

对比沪深300、中证500等纯规模指数,行业均衡策略让A系列指数,获得了相对更均衡的行业分布,ESG评估也提高了指数成分股的下限,而互联互通则利于境内外中长期资金配置A股资产。

更关键的是,中证A500要求“各一级行业自由流通市值分布与样本空间尽可能一致”,这里的样本空间便是中证全指。

基于行业分布一致,中证A500有望成为精华版中证全指,减少市场、板块、风格、行业的判断烦恼,从而有望成为A股指数化投资的新基准。

一、中证A500:A股指数新基准

1、中证A500基础特性

首先,我们先来简要对比一下中证A500与其他相关指数的基础信息:

(图1:核心指数基础信息对比)

从图1可见,作为老一代指数,沪深300、中证500等传统规模指数,并无行业均配、互联互通、质量评估(ESG)等特色编制策略。

不仅如此,中证A50、中证A500还增加了个股的权重限制,限制成分股个股低于10%、前十大成分股合计低于40%,提升指数稳定性。

在中证A500发布之前,61一直提及沪港深500。但沪港深500毕竟也是传统规模指数,在编制特色上,相对A系列还是有所欠缺,就看后续出不出中证沪港深A500了。

作为蓝星基准的标普500,是大部分市场、大部分指数的学习与看齐的对象。在指数编制的特性上,标普500还有盈利、流动性、市值限制、公众流通量、上市时间、注册地等一系列的要求。

这次中证A系列显然学习了MSCI A系列、标普500等优秀指数的核心框架,再结合A股实际情况而完善的新一代指数。

2、中证A500编制细节

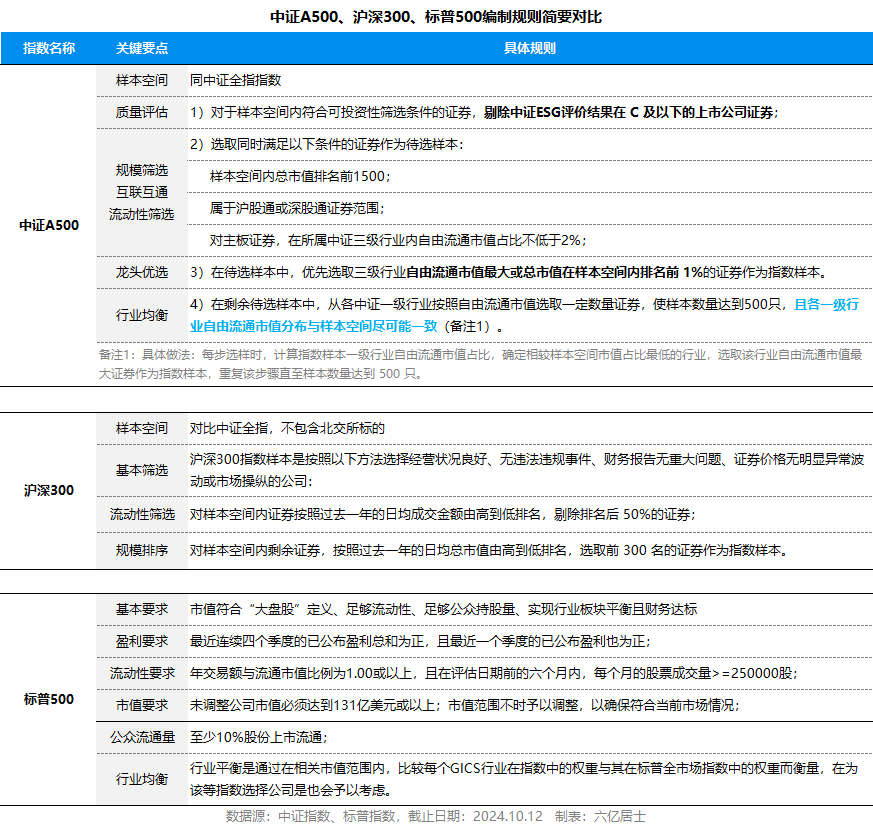

在了解了基础信息后,我们再对比中证A500、沪深300、标普500的编制细节,从而对这三个核心指数,有更进一步的认知。

(图2:核心指数编制细节对比)

图2详细对比了中证A500、沪深300和标普500的编制规则差异,我们看重点:

1)质量评估:剔除了中证ESG评价结果在C及以下的证券;

2)互联互通:要求属于沪股通和深股通证券,利于境内外中长期资金配置;

3)优选龙头:优先选取三级行业自由流通市值最大或总市值在样本空间排名1%的证券;

4)行业均衡:各以及行业自由流通市值分布与样本空间尽可能一致,以500个成份股对整个A股进行近似复刻,实现指数的行业“中性”,避免行业偏离的折腾。

这次中证A500的行业均衡是“强制均衡”,因为在编制规则中直接要求各行业分布与中证全指的行业分布“尽可能”的一致。

3、中证A500的行业分布

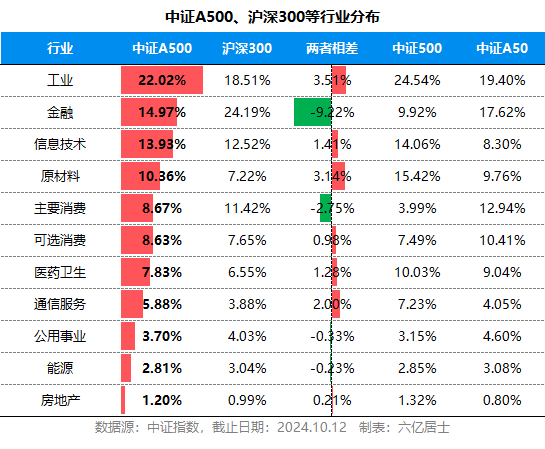

(图3:核心指数行业分布对比)

图3统计了中证A500、沪深300、中证500与中证A50的行业分布。

从实际数据看,受编制规则约束影响,中证A500的行业分布非常接近中证全指的分布,能较好地的反映整个市场的基准水平。

从行业分布可见,中证A500与沪深300、中证500存在着较大的差异。以沪深300为例,中证A500降低了金融、主要消费等行业的配置,而增加了工业、信息技术、原材料、医药卫生等行业权重。

尤其是金融行业,中证A500与沪深300的权重合计相差9.22%,这对不少嘀咕沪深300金融行业占比太高的朋友而言,是好事。

目前全部A股共涉及35个二级行业,93个三级行业。而中证A500,将覆盖91个三级行业,超过沪深300的63个三级行业,也超过中证800的85个三级行业,在行业均配上,中证A500将更为彻底。

二、关键时刻,遇见更好的“你”

1、中证A500的指数定位

现如今,A股成份股已逾5300余只,越来越多的个股,使投资者判断的难度越来越大。随着市场进一步扩容,未来有效的投资标的占比会越来越少。

而基于行业均配、市值排名、行业龙头和质量筛选的编制特色加持下,中证A500在实现表征A股的基础上,又在一定程度上代表了A股的核心资产。

摒弃沪深300等老一代指数的纯市值加权的编制策略,使得中证A500能更均衡、准确地表征市场整体水平,且整体质量还能略胜均值一筹。

随着指数化投资兴起,低费率、大宽基、均衡表征市场核心资产的高质量ETF产品,将是未来普通投资者的优选。

2、关键时刻,遇见更好的“你”

8月底,中证指数发布中证A500的公告时,A股市场正处于历史底部区间。一边是处于历史低位的估值,一边是冷冷清清的市场环境,可以说A股来到了最关键的阶段。

彼时市场一片惨淡,投资者情绪极为低迷。中证指数公司反其道而行之,以极快的速度推进中证A500的编制、发布与基金产品的发行。

与之配合的十家基金公司,也都以极高的效率推进此事。9月5日上报、9月6日获批、10日开始募集,目前大部分产品均已募集完毕。

10月9日晚间,首批中证500ETF同时发布上市交易公告书,定于10月15日在沪深交易所正式上市。

众所周知,在过去很长一段时间,以汇金为主的国家队强力买入各大核心ETF,尤其以沪深300ETF为主,以实现稳定市场、呵护情绪,促进资本市场健康发展之目的。

而基于表征市场、样本充分、行业均衡的中证A500,在当下较低的估值水平下,快速发行,其中的意味有些不言自明。

3、中证A500:A股的核心宽基Pro

在诸多ETF产品中,61一直比较推荐关注低费率、稳分红产品。站在长期投资的角度,低费率能增厚我们的长期收益,稳定分红能在持有过程中给予正反馈,协助我们走地更远。

在这些产品中,历来关注持有人分红体验的招商基金再次走在前面:旗下A500指数ETF(SH560610)一改其他产品“可分红”措辞,正式推出“强制季度分红”机制。

1)低费率策略开道

作为A股最核心的关键指数之一,中证A500相关ETF再次采用低费率策略,产品综合费率为0.15%+0.05%。

随着ETF市场的不断成熟与壮大,低费率ETF正逐步走进投资者的视野。作为长期资本的重要工具,核心ETF的费率尤为关键。

中证A500作为指数化投资的新基准,在未来的岁月里,其综合规模或将快速上升。更低的管理费率,将大幅降低整体投资损耗,从而提升投资者长期收益,促进ETF市场健康发展。

2)强制季度分红

除了低费率,61也看重ETF的分红,尤其红利类指数与核心宽基。投资有很多方式,而分红是投资的基本收益项。

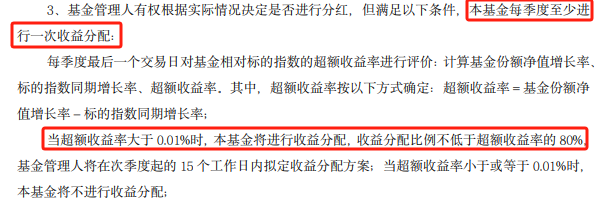

A500指数ETF(SH560610)在基金合同中约定,每季度最后一个交易日ETF相对标的指数的超额收益率>0.01%时,会进行强制季度分红,收益分配比例不低于超额收益率的80%。

(图4:招商中证A500ETF分红细则部分)

当然,即便不是强制季度分红的中证红利ETF,在修正分红规则后的几个季度里,招商基金仍然较好地实施了相对有序的分红。不过对比以往的“可分红”,强制分红还是要略胜一筹。

基于ETF分红的本质规则,强调分红的产品会更注重产品的运营,降低管理过程的损耗,从而慢慢提升产品的潜在超额。

随着投资者年龄结构的不断变化,以及未来对现金流需求的不断提升,稳定有序的分红能大幅促进投资者的持有体验,帮助投资者行稳致远。

3)无论牛熊,均衡配置是王道

对比9月,10月初的A股热烈如火,让我们切实地体会了一把“传说中的牛市”。

不少朋友也正因为牛市的血脉偾张,开始寻求更高弹性的产品。当然,后续的走势很快给我们浇了一盘凉水,让我们再次意识到“均衡配置”的重要性。

中证A500指数均衡了大盘价值股和新兴产业龙头,在较充分的市场代表性基础上更加侧重中国经济未来发展方向,同时行业中性属性更强。

通过行业全覆盖,全面刻画了经济发展结构变化与产业转型升级。不单以市值选择成分股,避免了遗漏具有发展潜质的细分龙头。

无论牛熊,选择均衡、分散、高质的核心宽基,是大部分普通投资者的优选。

最后,看一下中证A500的估值:

截至2024年10月11日收盘,据WIND数据显示,中证A500指数PE=14.42,PB=1.52,指数股息率2.77%。

从绝对估值看,中证A500高于沪深300,低于中证A50和中证500。受数据源缺乏影响,目前还无健壮的百分位数据,但可以近似参考沪深300和中证A50的数据,处于正常偏低状态。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47