东兴证券:给予平安银行买入评级

东兴证券股份有限公司近期对平安银行进行研究并发布了研究报告《2024年三季报点评:零售业务调优结构,存款成本持续改善》,本报告对平安银行给出买入评级,当前股价为11.81元。

平安银行(000001) 事件:10月18日,平安银行公布2024年三季报,3Q24实现营收、拨备前利润、净利润1,115.8亿、798.8亿、397.3亿,分别同比-12.6%、-13.6%、+0.2%。年化加权平均ROE为12.20%,同比下降0.95pct。 点评: 营收继续承压、拨备反哺利润正增长。 收入端:3Q24平安银行营收同比-12.6%,降幅环比1H24收窄0.4pct。净利息收入、中收承压,其他非息收入是主要支撑。具体来看,①受扩表放缓和净息差收窄拖累,净利息收入同比-20.6%,降幅环比收窄1pct。②手续费及佣金净收入同比-18.5%,降幅环比收窄1.1pct。其中,受银保渠道降费、权益基金销量下滑持续影响,财富管理手续费收入同比-39.2%。③其他非息净收入同比+52.6%;占营收比重为18.2%,较23年提升7.7pct。其中,公允价值变动损益14.31亿,同比增长153.3%;投资收益183.72亿,同比增长63.1%。 成本端:继续管控费用、降低信用成本,反哺净利润保持正增长。公司持续加强费用的精细化管理、降本增效,3Q24管理费用同比-9.8%,成本收入比保持在较低水平。信用减值损失同比-26.3%。在拨备反哺下、净利润同比增0.2%,增速环比收窄1.7pct,基本符合预期。 信贷增速进一步放缓,主要拖累来自零售业务调整。 总资产增速放缓,金融投资增速阶段性提升。9月末,平安银行总资产同比增速为4.2%,环比放缓0.4pct。其中,贷款、金融投资同比分别-1.2%、+18.4%,增速环比-0.5pct、+4.3pct。反映在信贷需求偏弱环境,以及公司业务转型、结构调整的环境下,阶段性增持债券等金融资产。 Q3新增贷款主要投向对公,零售贷款余额净减少。Q3单季贷款余额减少302亿。其中,对公贷款新增106.6亿,个人贷款、票据贴现分别减少339.9亿、68.7亿。平安银行零售业务正处于调整优化阶段,主要是压降高风险高收益资产,提升中低风险客群占比、优化风险管控策略、提高准入门槛。在结构调整下,Q3信用卡、消费贷、经营贷分别减少179.1亿、115.9亿、104.5亿;按揭贷款新增59.6亿。 负债成本持续改善,净息差环比降幅收窄。 3Q24平安银行净息差为1.93%,环比下降3bp。Q3单季净息差为1.87%,环比下降4bp,降幅有所收窄(Q2环比降幅10bp),主要得益于负债成本的持续改善。①资产端:Q3生息资产收益率环比下降15bp至3.91%。其中,贷款收益率环比下降14bp至4.51%;对公、零售贷款收益率分别环比下降7bp、23bp至3.54%、5.52%。除反映7月LPR调降10bp的影响,还有公司持续压降高收益高风险零售贷款的结构影响。②负债端:Q3计息负债付息率环比下降10bp。其中,存款付息率环比下降12bp至2.03%;公司、零售存款付息率分别环比下降13bp、9bp至1.96%、2.15%。一方面是随着存款到期重新续作,前期挂牌利率下调效果持续释放;另一方面是整顿手工补息,压降高成本协议、通知存款等产品。往后看,考虑10月LPR及存量房贷利率调降,以及平安银行业务转型和结构调整,资产端仍有下行压力,净息差预计仍然承压。但监管对商业银行息差的呵护态度比较明确,存款端同步降息,预计负债成本改善进程有望加快、缓释息差收窄压力。 资产质量总体稳定,对公房地产、个人经营贷和住房按揭贷款不良波动9月末,平安银行不良贷款率为1.06%,环比下降1bp;关注贷款占比为1.97%,环比上升12bp。逾期90天以上贷款偏离度0.62,不良认定标准严格。估算加回核销后不良贷款净生成率为2.14%,环比下降8bp,不良生成情况边际好转。拨备覆盖率环比下降13.1pct至251.2%,拨备整体较为充足。 从细分贷款资产质量来看:①对公:一般企业贷款不良率为0.74%,环比Q2下降1bp。其中,对公房地产贷款不良率1.34%,环比上升8bp;不良余额32.75亿,环比增加1.15亿。预计对公贷款其他主要行业不良率处于下降通道。 ②零售:个贷不良率为1.43%,环比上升1bp;主要是经营贷、按揭贷款不良波动,消费贷、信用卡资产质量环比改善。具体来看,住房按揭贷款不良率环比上升16bp至0.6%,不良余额增加5.26亿;经营性贷款不良率环比上升21bp至1.04%,不良余额增加10.57亿。消费贷、信用卡不良率环比分别下降20bp、6bp,不良余额减少11.23亿、7.55亿。往后看,随着一揽子推动房地产市场“止跌企稳”的政策加码,小微企业无还本续贷政策扩容,相关领域风险预期有望逐步改善。 投资建议:受行业景气度偏弱及自身经营战略调整的影响,公司前三季度营收增长延续承压,在拨备反哺之下净利润保持正增。现阶段平安银行正处于业务转型期,在零售风险偏好调优之下,尽管短期规模增速放缓、收益率下行、不良有所抬升,但中长期有助于公司稳健经营。预计2024-2026年净利润同比增速分别为1.0%、2.5%、5.0%,对应BVPS分别为23.16、25.64、28.25元/股。2024年10月21日收盘价11.81元/股,对应市净率0.51倍,维持“强烈推荐”评级。 风险提示:经济复苏、实体需求恢复不及预期,扩表速度、净息差水平、资产质量受冲击。

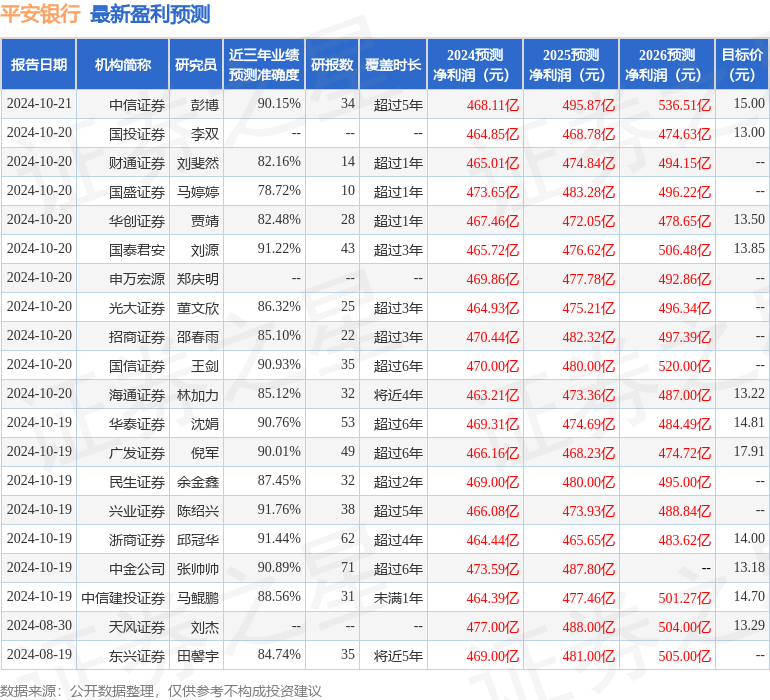

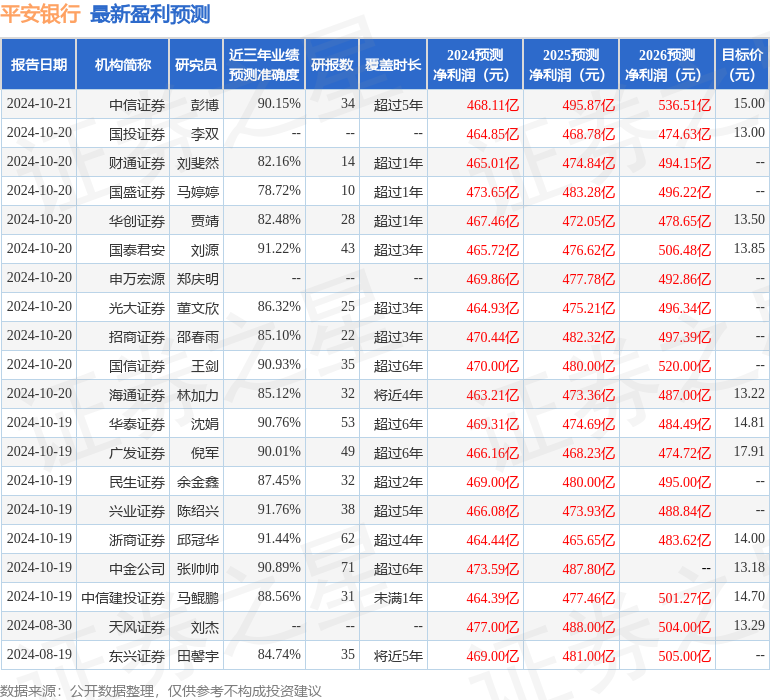

证券之星数据中心根据近三年发布的研报数据计算,兴业证券陈绍兴研究员团队对该股研究较为深入,近三年预测准确度均值高达91.76%,其预测2024年度归属净利润为盈利466.08亿,根据现价换算的预测PE为5。

最新盈利预测明细如下:

该股最近90天内共有20家机构给出评级,买入评级13家,增持评级6家,中性评级1家;过去90天内机构目标均价为13.79。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26