华鑫证券:给予牧原股份买入评级

华鑫证券有限责任公司娄倩,卫正近期对牧原股份进行研究并发布了研究报告《公司事件点评报告:回购专项贷款助力优化融资成本,回购方案稳步推进》,本报告对牧原股份给出买入评级,当前股价为43.22元。

牧原股份(002714) 事件 2024年10月20日,牧原股份发布关于签署《专项贷款合同》公告,近日与中信银行股份有限公司南阳分行签署《人民币股票回购/增持专项贷款合同》,中信银行将为公司提供24亿元贷款资金专项用于公司股份回购。 投资要点 专项贷款优化融资结构,短期释放资金流动性 牧原股份响应国家号召,签订股票回购增持再贷款合同,以年化利率2.25%的低利率成本借入24亿元专项贷款,助力公司优化自身融资结构,降低融资平均成本。同时,该专项贷款资金遵循“专款专用,封闭运行”的原则,将全部运用于股票回购。本次公司股票回购方案原计划使用自有资金或自筹资金进行回购,低成本专项贷款大幅减轻了回购方案带给公司现金流和融资的压力,短期一年内一定程度上释放了公司资金的流动性,助力牧原能够使用更多资金专注于业务经营情况和业绩的提升。 回购方案稳步推进,彰显长期发展信心 2024年9月26日,牧原股份公布本次回购报告书,拟使用30-40亿元,且回购价格不超过58.60元/股进行股份回购,回购的股份将全部用于员工持股计划或股权激励计划,彰显公司对于自身未来持续稳定发展的信心,同时进一步完善公司治理结构,构建长期激励与约束机制,调动员工积极性,助力长期经营目标的实现。本次回购方案稳步推进,10月18日实施了首次回购240.38万股,占当日总股本的0.04%,成交总额为1亿元。目前,公司签订股份回购专项贷款,极大提升按计划完成本次回购方案的概率,提振市场对于牧原股份的信心。 Q3业绩增长兑现,降本增效持续显现 牧原股份预计2024前三季度实现归母净利润100-110亿元,扣非后归母净利润115-125亿元,同比2023年同期都实现大幅扭亏。从经营数据看,生猪出栏量逐季增长的同时,产能也实现稳步增长。Q3单季度实现生猪出栏1,775.6万头,季环比增长8.4%;截至2024年9月底,公司能繁母猪存栏数为331.6万头,同比6月底增加0.7万头,持续拓宽未来业绩增长空间。在成本端,公司降本增效工作成果持续显现,7、8月养殖成本延续下探趋势,8月份完全成本已下降至13.7元/公斤,月环比减少0.1元/公斤,主因饲料原材料价格的下降以及生产指标的持续改善。我们有信心公司目标2024年底完全成本下降至13元/公斤能够实现。 盈利预测 预测公司2024-2026年收入分别为1334.78、1520.08、1551.94亿元,EPS分别为2.80、4.70、3.62元,当前股价对应PE分别为15.4、9.2、11.9倍,给予“买入”投资评级。 风险提示 生猪养殖行业疫病风险;自然灾害和极端天气风险;产业政策变化风险;猪价上涨不及预期风险;饲料及原料市场行情波动风险;宏观经济波动风险;股份回购进展不及预期。

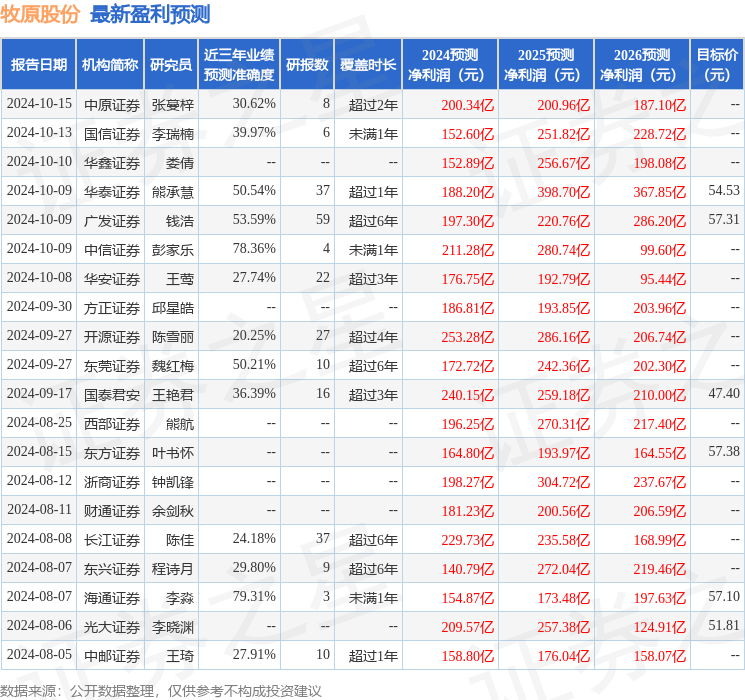

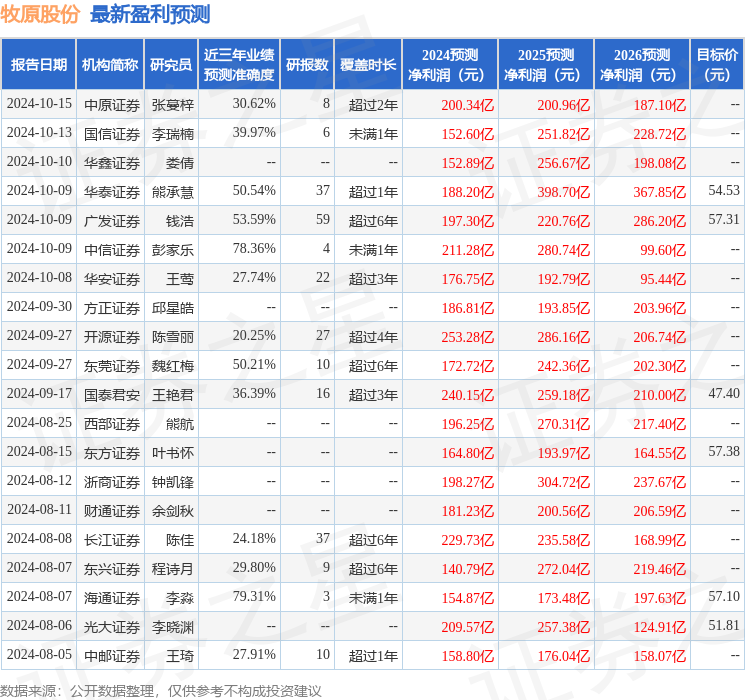

证券之星数据中心根据近三年发布的研报数据计算,海通证券李淼研究员团队对该股研究较为深入,近三年预测准确度均值为79.31%,其预测2024年度归属净利润为盈利154.87亿,根据现价换算的预测PE为15.27。

最新盈利预测明细如下:

该股最近90天内共有30家机构给出评级,买入评级25家,增持评级5家;过去90天内机构目标均价为54.2。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47