行业轮动加速!新能源核心板块下挫,同品类中规模最大、费率最低的电池50ETF(159796)收跌2.44%,资金逢跌布局,近2日吸金约2500万元!

10月16日,A股市场窄幅震荡,沪指尾盘翻红,收涨0.05%,再度险守3200点,创业板指跌2.21%,科创50跌2.57%。个股走势分化,2725股收涨,2452股收跌。行业中,房地产、银行、建材等顺周期板块走强,电子、电力设备及新能源等成长板块下挫。

电池板块持续低位震荡,CS电池指数(931719)当前跌2.79%,成分股跌多涨少,热门股中宁德时代跌3.06%,阳光电源跌4.38%,南都电源大跌超6%,此外,亿纬锂能、三花智控、德业股份等纷纷重挫。

热门ETF中,同品类中规模最大、费率最低的电池50ETF(159796)收跌2.44%,弱势两连阴。盘中溢价持续坚挺,溢价率达0.13%。

公开数据显示,同品类中规模最大、费率最低的电池50ETF(159796)再度大举吸金,狂揽900万份净申购,近2日累计吸金约2500万元!资金逢跌布局,搭乘电池50ETF(159796)快速布局新能源核心板块!

【新能源车政策陆续发布,为动力电池需求提升助力】

华宝证券指出,近期,汽车市场政策利好不断,为新能源汽车持续快速增长提供了有力支撑。自从今年4月我国推出汽车以旧换新政策以来,各地也纷纷推出地方层面的汽车以旧换政策,推动汽车以旧换新的开展,包括上海、四川等多个地方已经陆续出台加码政策,推动汽车以旧换新加速落地,希望抓住“金九银十”的汽车销售旺季来获得实实在在的收获,为地方经济提供新的增长点,也为消费者带来更多利好。(来源于华宝证券《动力电池行业周报:我国就加拿大对华电动汽车等商品相关限制性措施启动反歧视调查》)

交银国际表示,预计新能源汽车在“银十”有望延续9月的销售势头,动力电池装车量也有望保持高增长态势。(来源于交银国际《9月中国电池装车量同比增50%;看好10月电车销售旺季带动电池装车量》)

【全球储能装机有望迎来爆发,储能景气上行】

国信证券认为,全球储能装机有望迎来爆发。今年以来海外市场储能装机开始呈现复苏态势,逆变器需求开始恢复增长,同时产品价格也开始止跌企稳,根据美国能源署(EIA)数据,美国1-8月大储累计装机5.96GW,同比+58%,EIA预计2024全年将实现储能装机15.31GW,同比+140%。国内方面,储能装机需求延续高增长,根据北极星储能网招标信息汇总,2024年1-9月国内储能系统项目招标容量为57.9GWh,同比+5%。

展望中长期,亚非拉等新兴市场还将持续提升储能装机需求。看好逆变器板块基本面见底之后的估值吸引力,海外长期资金成本下降有望带动光储装机需求进一步提升,尤其是大储和工商储市场。(来源于国信证券《电力设备新能源2024年10月投资策略:电网投资迎接新周期,全球储能装机有望迎来爆发》)

【电池50ETF(159796)当前估值偏低,配置价值凸显】

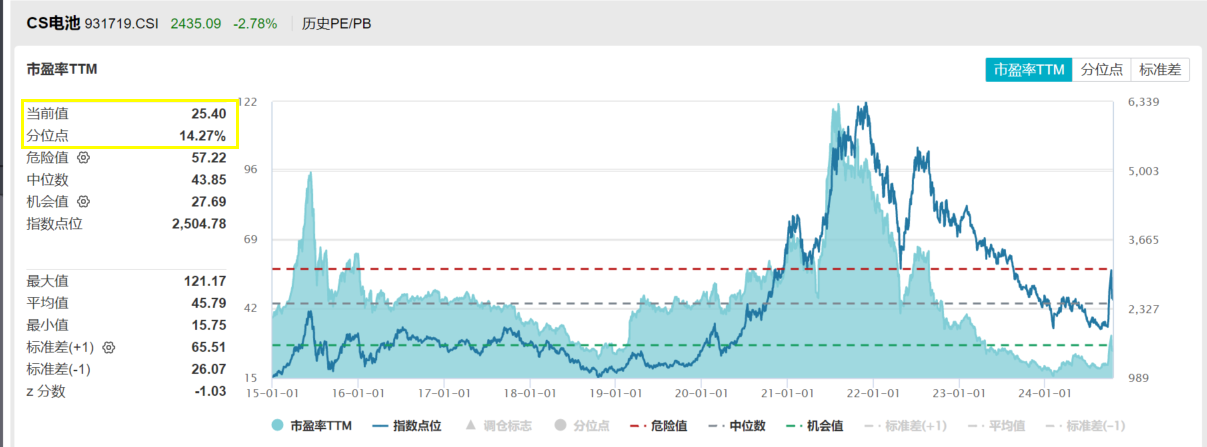

估值层面上,电池50ETF(159796)当前配置性价比凸显,CS电池(931719)最新估值为25.40倍,处于历史14.27%的分位点,仍然具备较高的配置性价比。

电池50ETF(159796)紧密跟踪中证电池主题指数,中证电池主题指数选取业务涉及动力电池、储能电池、消费电子电池以及相关产业链上下游的上市公司证券作为指数样本,以反映电池主题上市公司证券的整体表现。

值得重点关注的是,电池50ETF(159796)的管理费率为0.15%,托管费率0.05%,为同类低费率品种,较市场主流费率——“管理费率为0.5%,托管费率0.1%”便宜三分之二,省到就是赚到!

看好新能源核心赛道前景,欢迎关注最低费率、规模高居同类第一的电池50ETF(159796);场外联接基金,(A类:012862;C类:012863),一键把握电池板块低位布局机会!

风险提示:任何在本文出现的信息,包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。电池50ETF属于中等风险等级(R3)产品,适合经客户风险等级测评后结果为平衡型(C3)及以上的投资者。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。基金投资有风险,基金的过往业绩并不代表其未来表现,投资需谨慎。请投资者关注指数化投资的风险以及集中投资于标的指数成份股的持有风险,请关注部分指数成份股权重较大、集中度较高的风险,请关注指数化投资的风险、ETF运作风险、投资特定品种的风险等。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26