【九尘点金】美国制造业数据拖累美债收益率,短期黄金仍呈高位区间震荡运行趋势!

【每日行情概览&技术点位】

周二,因市场预期美联储将在未来一年半内以较小步伐降息和特朗普将赢得大选并提振美元,美元指数延续升势,触及逾两个月高位,最终收涨0.01%,报103.23。基准的10年期美债收益率收报3.0374%;对货币政策更敏感的两年期美债收益率收报3.9560%。

因美国国债收益率回落提振,现货黄金周二小幅走高,最终收涨0.51%,报2662.27美元/盎司。现货白银最终收涨0.87%,报31.48美元/盎司。

在疲软的纽约州制造业活动数据公布后,美国10年期国债收益率下跌逾2%,录得逾两个月最大单日跌幅,使得不孳息黄金更具吸引力。美元则徘徊在两个多月以来最高附近,令黄金多头仍有所顾忌。

High Ridge Futures 金属交易主管 David Meger 表示:“随着债券价格上涨,我们看到收益率略有回落。这为黄金市场提供了一点稳定性和一点支撑。”

“人们预计黄金将经历一段停顿或盘整期。我们现在更倾向于横向盘整至上行趋势,因为我们确实认为收益率将略有回落。我们将看到美元略有回落。”

根据芝加哥商品交易所的美联储观察工具,目前交易员认为 11 月份降息 25 个基点的可能性约为 90%。

市场注意力将集中在本周晚些时候即将公布的美国零售销售数据、工业生产数据以及每周失业救济申请数据上。

现货黄金支撑与阻力位

日内阻力位:2670美元/2685美元

日内支撑位:2645美元/2620美元

九尘点金

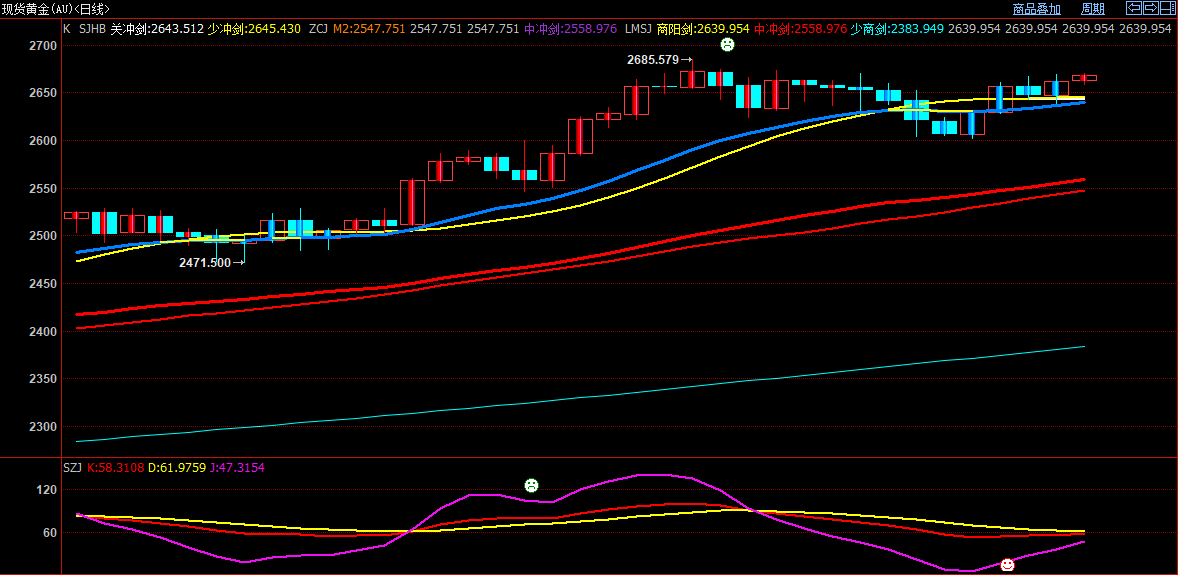

周二现货黄金高位区间震荡,行情仍围绕日趋势线高位区间震荡休整,日K仍呈区间震荡节奏,短期关注日趋势线多空得失情况,未有效突破震荡箱体前,区间震荡操作为主;辅助指标高位空头趋势运行。

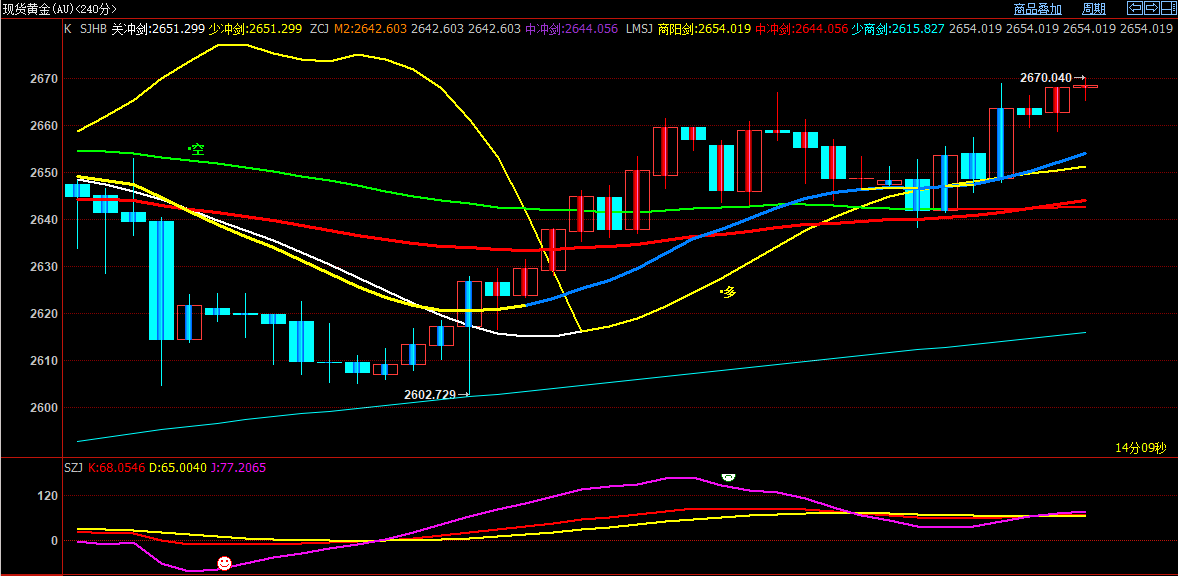

4小时站上趋势线呈高位区间震荡格局,短期大区间看依然呈震荡休整趋势;辅助指标震荡粘合趋势运行,多空转换较快。

建议:日内等待反弹震荡偏空操作为主。分析仅供参考,不作为入场依据。

【机构观点】

2024年伦敦金银市场协会(LBMA)贵金属会议表示,预计金价将在未来12个月继续保持创纪录的高位,但白银在2025年仍是值得关注的资产。

根据LBMA的年度代表调查,45%的与会者预计白银将在贵金属领域表现出色。与此同时,37%的受访者认为黄金将成为该行业的头号资产,铂金排在第三位,16%的受访者预计黄金将在明年表现最为抢眼。只有2%的参与者预计钯金将表现最好。

平均来看,与会代表预计,到明年这个时候金价将升至每盎司2941.40美元。LBMA的预测较当前水平上升了10.5%。

去年LBMA的代表们严重低估了黄金的潜力。在2023年10月,LBMA的调查预测金价将达到每盎司1990美元左右。LBMA主席Paul Fisher指出,与去年在西班牙巴塞罗那举行的会议相比,金价上涨了三分之一。他补充称,金价上涨的背景是美国经济保持相对健康,通胀上升,劳动力市场显示出韧性。

Marathon Resource Advisors的普通合伙人Robert Mullin在一个小组讨论中强调,黄金正在重新定义其作为多元化投资组合中一种有用资产的角色。

他表示:“黄金是一种非常有效的投资组合多元化工具。央行已经意识到了这一点,我认为西方投资者才刚刚开始意识到这一点。”

虽然黄金在未来一年仍有相当大的潜力,但代表们预计,2025年白银将是最有前途的资产。

调查显示,与会代表预计银价将升至每盎司45美元。LBMA的预测反映了较当前的价位水平尚有43%的涨幅。

在一个小组讨论中,白银市场的乐观情绪得到了呼应。专家们指出,工业需求继续推动市场短缺,而矿山供应难以跟上需求的步伐。

Coeur Mining的CEO Mitchell Krebs在讨论中表示:“我从未见过白银的前景如此光明。”

贵金属商品管理公司的创始人兼总裁Matt Watson分享了他对白银的看涨立场。

他说:“我认为白银不会出现根本性的下跌。”“它是元素周期表上万能的金属。”

铂金市场也有望在未来12个月表现良好。根据调查,代表们预计铂金价格将达到每盎司1147.90美元,这是自2023年上半年以来的最高水平。这一预测比当前价格上涨了16.4%。

与白银一样,分析师预计明年铂金价格将受益于工业需求增长和供应缺口加深。

代表们对钯最不乐观。调查显示,到2025年10月钯价预计将升至每盎司1058.90美元,较当前水平预计上涨6%。

【风险预警】

☆次日02:40,欧洲央行行长拉加德在斯洛文尼亚央行官方晚宴上发表讲话;

☆次日04:30,美国公布至10月11日当周API原油库存,前值为1095.8万桶。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56