“报”料| 首创环保中报净利增21%却暗藏隐忧,超过1.5年收入被锁入应收账款,现金流连续三年下滑

首创环保近日发布2024年半年度报告,业绩表现亮眼,但细究财报数据,公司经营中存在诸多隐忧,包括应收账款高企、现金流连续三年下降、债务压力巨大,值得投资者密切关注。

应收账款占营收比重激增至153%

首创环保2024年上半年实现营业收入91.34亿元,同比增长3.35%;归母净利润9.16亿元,同比增长20.99%。表面看,公司业绩增长良好,但深入分析发现,公司应收账款大幅增加,从2023年底的120.44亿元激增至139.52亿元,增幅高达15.83%。

更值得注意的是,应收账款占营业收入的比重也持续攀升,从2022年上半年的73.47%飙升至2024年上半年的152.75%。这意味着公司超过1.5年的收入都被"锁"在应收账款中,回款能力明显下降。应收账款周转率也从2022年上半年的1.48次下滑至2024年上半年的0.7次,远低于行业平均水平的1.99次。

如此高企的应收账款,不仅占用了大量营运资金,也增加了坏账风险。历史上曾有多家上市公司发生过类似情况,如果发生了客户延期付款或无法支付,对公司的现金流和盈利能力直接产生影响。

现金流持续下滑

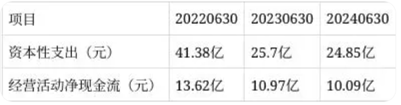

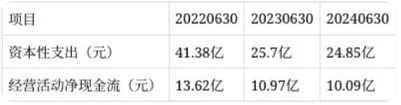

尽管净利润增长,但首创环保的经营活动现金流却持续下滑。2024年上半年经营活动净现金流为10.09亿元,同比下降7.95%,且连续三年呈下降趋势。

更值得关注的是,经营活动净现金流与净利润之比从2022年上半年的1.12下滑至2024年上半年的0.82,低于1的警戒线。这表明公司盈利质量有所下降,利润含金量不高。

同时,公司营业收入增长3.35%,但经营活动净现金流却下降7.95%,两者变动方向背离,也反映出公司经营质量存在隐忧。首创环保需要重视现金流管理,提高经营活动创造现金的能力。

债务压力加大,偿债能力存疑

截至2024年6月底,首创环保总债务高达490.25亿元,其中短期债务107.9亿元。而公司货币资金仅为53亿元,远低于短期债务规模。现金比率仅为0.14,低于0.25的安全线,短期偿债压力较大。

公司资产负债率为65.05%,同比上升4.18个百分点。总债务占净资产比高达126.42%,远高于行业平均水平的73.28%。如此高的负债水平,不仅增加了财务风险,也加重了利息负担。2024年上半年,公司利息支出占净利润比高达70.14%,严重侵蚀了盈利成果。

此外,首创环保近年来持续保持高强度资本支出,2024年上半年资本性支出为24.85亿元,远高于经营活动现金流入。公司自由现金流连续多年为负,2024年上半年为-3.1亿元。如此大规模的投资支出,加剧了公司的资金压力。

总的来看,首创环保虽然实现了业绩增长,但应收账款激增、现金流下滑、债务高企等问题不容忽视。对于任何一家上市公司,做好自身的安全垫是一切高质量发展的前提,应加强应收账款和现金流管理,控制债务规模,提高经营质量和偿债能力,才能真正实现长期健康发展,为投资者带来稳定的回报。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26