港股回暖带动IPO市场改善,龙头企业迎来上市机遇

港股市场迎来一缕春风,久违的热闹氛围再度回归。

9月下旬美联储进入降息周期,海外资金对港股的关注度开始提高,同时内地政策窗口打开,都在利好股市向好发展。多位业内人士表示,在港股市场底部特征再度显现、国内政策应对空间加大的背景下,港股市场的估值修复行情或有望延续。

港股春江水暖,可以预见香港新股市场表现也有望逐步回暖。

德勤此前就在2024年IPO市场报告中预测,今年香港新股集资额达600-800亿港元,年底时继续跻身“全球四大”。从趋势来看,优质企业完成上市的时机窗口或将长时间敞开,并能寻求较高的估值。

回顾2024年港股IPO,不乏受到资本认可的重磅IPO项目。美的集团已正式登陆港股,地平线IPO已获证监会备案,顺丰控股也紧抓窗口期再次递表。值得一提的是,货拉拉此前也在港交所更新了招股书。

这些细分行业的龙头无疑迎来了上市的好时机,他们将作为主力,带动港股市场的新股融资额重回全球市场前列。

港股IPO回暖背后,多次递表企业成为市场主力

今年港股IPO市场热度回升,其实早有苗头。

数据显示,上半年有超过九成的新股获得超额认购,同比增长6%,新股平均超额认购倍数近150倍,去年同期只有平均不到10倍。

同时,上半年的新股破发率有所下降,上半年登陆的30只新股中,仅9只股破发,破发率为30%,而去年同期较多,有超半数股份破发。如果剔除掉小部分上市首日破发的股票,今年新股上市首日的平均涨幅高达33.56%,去年同期仅为18.34%。

笔者进一步了解后发现,“多次递表”的企业大概率是给市场带来热度的主力。有数据显示,今年前4个月,港交所排队中的IPO为134宗,其中多次递交的IPO数量达79宗。

可以推测,多次递表的企业占据多数,并受到资本市场较多认可。

为何会出现这样一种新常态?

究其原因,一方面,此前港股IPO市场低迷,IPO周期延长,这主要是受到国际形式、经济环境、市场行情以及审核趋严等外部因素影响,而非企业内部因素。而根据港股的IPO机制,拟发行人需及时补充最新财务资料,以继续推动上市流程。

另一方面,业绩和行业基本面经得起反复推敲的优质企业,有足够的能力去满足股东和投资者更高的期待,所以会更加看重上市节奏,将上市主动权牢牢的掌握在自己手里。

对于我们关注新股市场的投资者来说,符合上述特征的企业值得去密切关注。

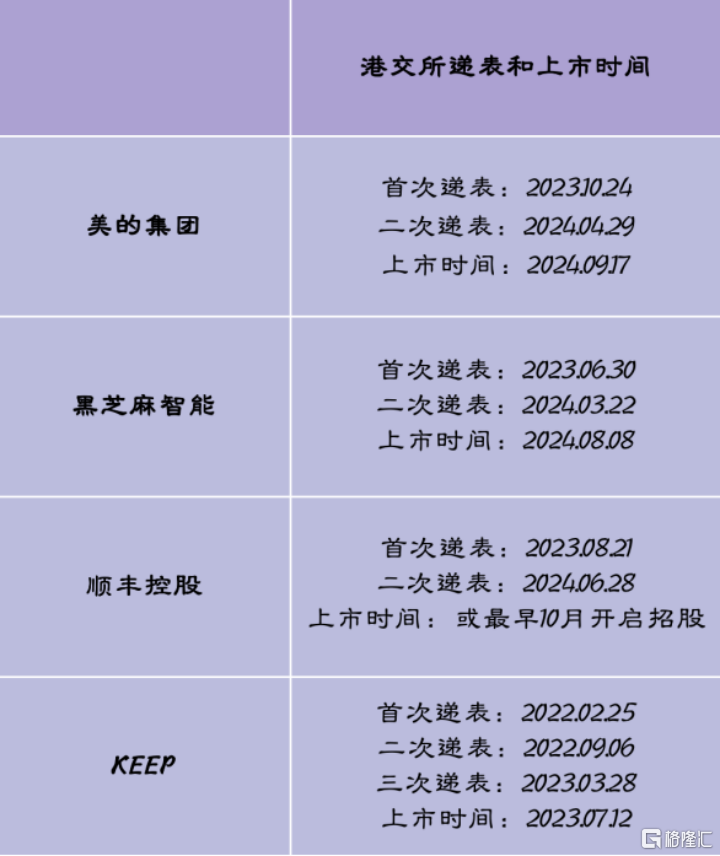

可以看到去年至今,多次递表中就不乏明星企业,包括美的集团、黑芝麻智能、顺丰控股、KEEP等。

他们都是细分行业的龙头,从今年上半年的业绩来看,美的集团的归母净利润同比增长超14%;黑芝麻智能处在快速发展阶段,上半年同比实现扭亏为盈;顺丰控股的净利润同比增长超15%。

所以,至少能够明确,多次递表不意味着IPO失败,也不会耽误公司的上市进程,影响公司的正常经营就更加不可能了。不久前,货拉拉也更新招股书,其数字货运龙头的身份也进一步说明了这一点。

更重要的是,货拉拉再度冲刺IPO,还有望接力此前已上市的龙头企业,继续提振港股IPO市场的活跃氛围。

回归到政策面来看,这样的上市节奏本身也和政策导向形成有效的配合,顺应了市场趋势。

今年,为配合《关于加强监管防范风险推动资本市场高质量发展的若干意见》,证监会与香港方面再次深化合作,采取5项措施进一步拓展优化沪深港通机制、助力香港巩固提升国际金融中心地位,共同促进两地资本市场协同发展。其中,非常重要的一条就是“支持内地行业龙头企业赴港上市融资”。

为吸引内地企业和新兴市场企业赴港上市,港交所自身也在提升市场效率和流动性方面做出一系列改革。

比如,启用全新的新股结算平台FINI,缩短新股定价日和交易日之间的间隔,还有库存股机制、建议下调香港证券市场股票最低上落价位咨询市场、完成恶劣天气下维持市场交易的市场咨询等。

不难发现,对于货拉拉等正冲刺上市的龙头企业来说,港股市场提供了越来越好的上市环境和投资环境,更具吸引力。加上目前中国企业全球化是大势所趋,香港市场是中国面向全球投资的一个重要入口,也有助于货拉拉开拓全球市场业务。

那么货拉拉更新招股书,继续保持赴港上市步伐,也就不足为奇了。

港股市场或再添龙头,货拉拉的核心竞争力如何?

大量赴港上市的“前辈”们足以验证,企业上市前景和递表次数多少并无直接联系,反而优质企业曾经历多次递表,已成为港股市场主力。

长期以来,成长和价值,一攻一守,是港股的两大亮点。“守”是以银行股为代表的价值股,而“攻”是一众互联网科技企业,本身业务极具竞争力,经历了过去几年的调整,目前也调整出了“价值”。

如今,货拉拉(海外品牌Lalamove)更新招股书冲刺IPO,高价值企业阵营中或有望再添一龙头。

具体来说,货拉拉IPO的核心竞争力如何?

首先从最新招股书来看,货拉拉交出比上个财务周期更稳健的业绩表现。

招股书显示,2024年上半年,货拉拉的全球GTV为49.92亿美元,同比增长18.4%;收入为7.09亿美元,同比增长18.2%。利润方面,货拉拉2024年上半年录得经调整利润(非国际财务报告准则计量)2.13亿美元。

梳理货拉拉近几年表现,2021-2023年,货拉拉的全球GTV复合年增长率为18%;平台收入的年复合增长率为25.7%,业务经营不断释放规模效应。

站在行业视角,招股书显示,货拉拉是中国唯一一家大规模(即同城及跨城业务的年度闭环货运GTV均超过1亿美元)经营同城及跨城货运服务的数字货运平台。

截至今年上半年,货拉拉是全球闭环货运交易总值(或闭环货运GTV)最大的物流交易平台,市场份额为53.9%,遥遥领先于同行。业务覆盖了全球11个市场400多个城市,平均月活商户约1520万个,平均月活司机约140万名。

数据说明,货拉拉的基本面依旧稳健。同时,货拉拉受到用户、商家、司机等多端认可,作为数字货运企业,在服务中国经济社会高效运转上,贡献出平台价值。这也将是未来估值提升的重要催化剂所在。

长期来看,数字货运仍有充足的发展潜力。2023年公路货运GTV中仅有2.1%通过数字平台促成,对于中国同城货运市场,线上渗透率预期将大幅提升,由2023年的4.2%升至2028年的7.2%。身处万亿赛道,货拉拉作为龙头,增长空间广阔。

所以,步入盈利期的货拉拉如果顺利IPO,将进一步巩固其核心竞争力和数字货运龙头的地位。在市场份额保持提升的过程中,带来经济和社会价值,品牌形象得到巩固,最终能够实现高质量增长的目标。

随着多次递表企业出现,成为新常态后,市场未来会更加关注的是企业基本面。而货拉拉再次更新招股书,目前基本面经得起反复推敲,公司的IPO进程自然没有受到影响,反而是距离成功IPO更进一步。

龙头企业赴港IPO,有望迎来越来越好的上市机遇

港股市场迎来估值修复行情的信号正持续释放。

自9月19日美联储降息以来,港股便开始了加速上行,其中恒生指数反弹了近20%,恒生科技指数的涨幅超20%,互联网、地产、消费等明星板块领涨。在物流板块,中通快递、京东物流、极兔速递的股价都迎来不同幅度的上涨。

中信证券研报此前认为,在外部扰动阶段性缓和、港股底部特征凸显,以及业绩预期差逐步兑现的背景下,判断外资将回流港股市场。

一直以来,港股是一个“浅池子”,历来是全球流动性外溢的受益者。而港股中,互联网、科技、信息技术相关企业占比大,受益流动性宽松尤其显著。

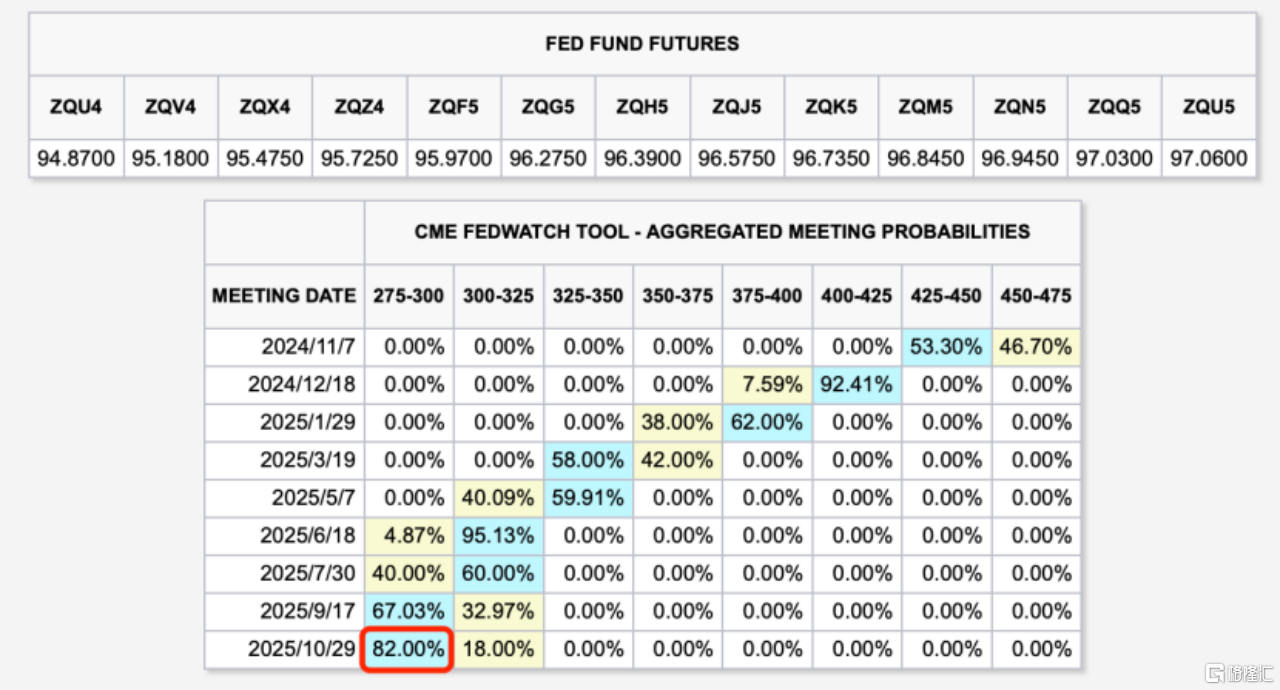

而这一次美联储降息,市场普遍认为才刚刚开始。根据CME FedWatch,市场预期到明年10月末,联邦基金利率将下降至3%以下,这相比于当前水平还有下降空间。

因此,随着美联储进入降息周期,提高市场流动性,以及国内政策持续释放利好,港股投资者信心攀升,港股市场有望加速修复,货拉拉等龙头企业有望迎来更好的上市机遇。目前,约有100家公司正在香港排队上市,当中不少更是10亿美元集资规模的申请。

而对于货拉拉来说,其业绩稳健、行业基本面向好具备了确定性,那么作为新股,未来大概率是能够打动投资者的。在乐观的市场环境下,择机上市,货拉拉将展现更多的内在价值。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26