港股大逆转,还要继续冲?

国庆后,港股开市第二天,许多人看着账户,开始不淡定了...

今天早上港股的大幅暴跌,诠释了什么叫“翻脸不认人”。恒生指数早上盘中一度跌超4%,恒生科技指数跌超7%。

这是要把昨天吃进去的全吐出来的节奏?别着急!

午盘后让你见识一下什么叫“V型反转”。

许多前期已经飙涨的个股,从早上的暴跌一路修复,差点带动指数涨幅回正,但三点过后又迅速回落。

震荡行情已经开始出现,可以肯定的说,后续一样很精彩,真的要盯紧了!

01

怎么跌了?

最终,恒生指数收跌1.47%,恒生科技指数收跌3.46%,这是连续多日上涨后首次出现调整。

指数发生这么剧烈的波动,毫无疑问,显然是一波资金已经获利了解,而另一波趁着下跌开始承接这些大幅下跌的板块。

板块方面,地产全线跳水,世茂集团、绿地香港盘中一度暴跌超46%。旭辉控股集团、富力地产、融创中国、天誉置业、佳兆业集团等纷纷大幅下跌。

近一个月,内房股板块的涨幅已经超过70%,炒作资金的短线盈利已远超预期。而这个时候外资又开始“唱空”。

摩根大通今天在报告中指出,这波高风险房企的涨幅主要就是对冲基金和散户带起来的,可现在估值甚至已经回到了恒大危机发生前的水平,如果没有更强的现实支撑的话,那么一些投资选择落袋为安亦无可厚非。

并且,其他板块也出现了不同程度的回调,波动性相当大。

譬如,内资券商这里开盘冲高后马上回落,盘中一度跌超10个点,可是午盘后居然迅速上攻直至翻红。

但个股其实涨跌不一,比如市值龙头中信证券,今天跌了5.76%,而1800亿的华泰证券和1500亿的招商证券,今天分别涨了25%和7%。从市盈率来看,华泰证券和招商证券分别有14X和16X,都要低于19X的中信证券。

可以看出,除了一部分资金获利回吐之外,还有一些资金还在进行着高低切,龙头买贵了,那就接着找其他低估值的标的。

由于国庆期间,南向资金无法交易,A股又不开市,我们才格外关注港股外资的动向,借助外资资金流入的趋势来判断这波行情的持续性。

有几个数据表明,外资的积极入局是推动港股这波行情最主要的因素。

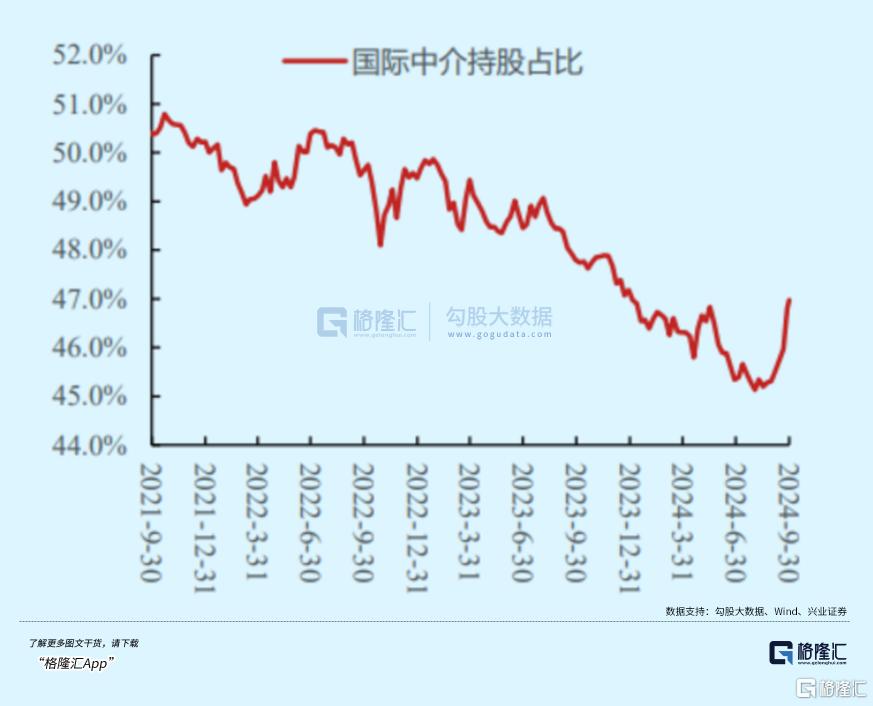

根据华福证券,9月份至今港股市场中海外资金开始转为净流入,并且9月中下旬以来国际中介机构资金净流入规模达396亿港元,超过南下资金205亿港元的净流入。

其次是空头力量已经罕见地减少,恒生指数日均沽空比例回落至10.98%,9.30进一步回落至7.46%,处于2010年以来4%分位数。

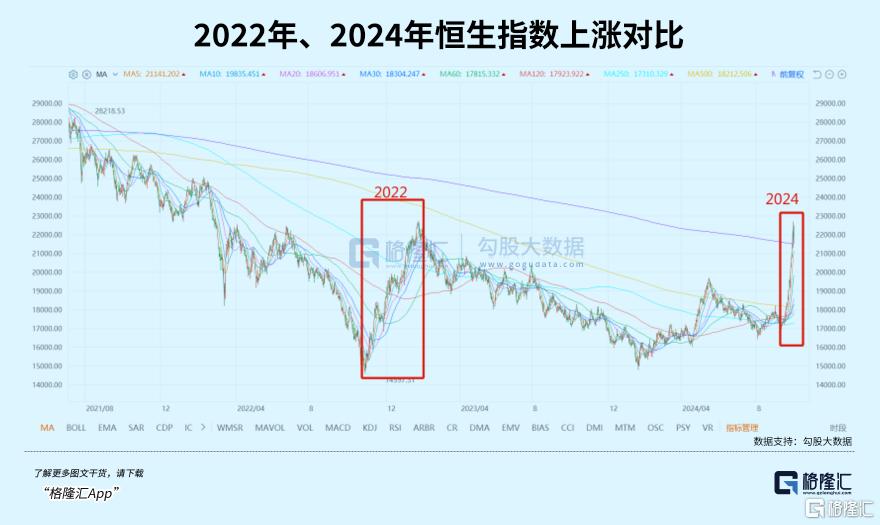

但我们再看持股比例,外资的持股占比在9月份回升力度已经接近2022年11月-2023年1月的水平,那一段时间,恒指涨了52.65%,恒科涨了70.51%。

许多板块的涨幅比较使我们确信,的确已经达到的22年10到23年1月的高度,而这个时间点也区别了对冲基金和长线资金的择时,后者可能还处在相对低配的状态下,但前者已经快速建立了指数/部分个股的看涨期权。

我们认为,今天的走势分歧已经说明了获利盘的松动,后面行情大概率会往震荡型的反弹逻辑演绎,随着连续多日大幅度上涨,多头积极补配是否和获利了解,甚至看空的力量再次打成平手?但这个节奏又该如何变化?

短期来看,主要有两层因素在影响着港股走势。

一方面,要看全球资金的走势。与99年519行情,或者14-15年的“水牛”行情有所不同的是,我们其实在和全球资金一起重估中国股市。

这些先前离开中国股市、转往日本和东南亚股市的资金开始逐渐回流,根据媒体报道,9月前三周,已经超过200亿美元撤出日本股市,同时造成了日股的调整。

但是,昨日日本新任首相拒绝加息的表态,又让日股再次沸腾起来,美元兑日元盘中一度跌破147,海外资金或又重新开始做空日元并做多日股,与港股形成了“跷跷板效应”,进行着资本的争夺。

另一方面,虽然政策预期在A股发酵得十分浓郁,但在港股市场里,美国降息节奏对资金流向还是有很大影响,如果港股估值提升得过快,流动性又没有预期那么宽松,震荡也会自然而然地发生。

长期来看,虽然港股依旧有潜力兑现外资提升仓位带来的上涨,但我们此时不应该盲目地进行加仓,尤其是去追逐前期已经60%、70%+的板块了。

此时,该聊聊仓位控制了。

02

该走还是留?

连日的大涨,尤其是昨天的狂飙,自然会引发大家潜在的担忧:

如此快速的上涨,是不是到头了?

毕竟从上涨斜率上看,确实很夸张,很多人都喜欢拿2022年11月疫情放开后的上涨做比较,但你只要对比一下就知道,那次的上涨并没有这一次狂热。

尤其是在连续大涨时,别看市场情绪很狂热,但往往这个时候,反而是市场情绪最脆弱的时候,因为大家的一致性太强,交易也足够拥挤,一旦出现逆风,就很容易往相反方向走,形成踩踏。

那到底这一次的下跌,到底是倒车接人,还是倒车压人?

作为投资者,又应该趁机卖出,还是逢低吸纳?

首先说一个最简单的大道理,就是没有哪个牛市是可以一直涨上去,到达某一个高度,就会回调,甚至结束。当然,这种过程是曲折的,就像上涨不会一步到位,下跌自然也不会一步到位。

从前文所提供的数据上看,指数确实到了一个压力位,不能完全排除进入大回调的可能性。

所以,对于稳健的投资者,以及做短线且盈利已经非常丰富的投资者,是可以考虑获利了结的。

正如格隆博士而言,投资最重要的,其实不是何时开始,而是何时结束。

在股票市场,因为没有及时退出,或者没有在合适的时机退出,结果竹篮打水一场空的事,非常多,相信每一个投资者都有过这样的经历。

现在卖出,可能会错过未来可能的涨幅,但如果已经达到自己预期的收益,就没有任何问题,因为这远比去追求所谓的最高收益,在最高点卖出要靠谱得多。

而对于依然想在市场交易的人而言,还不能简单地说逢低接纳,需要继续观察一下,如果指数在未来几天能够企稳,甚至继续创出新高,那就可以进入到下一个上涨趋势中。

对于这一轮反弹,会遵循一个简单的规律,那就是开始是估值修复,之后才会进入EPS驱动。目前尚处于估值修复的阶段,也是最优质的盈利阶段。

另外,经过几年的下跌,市场也确实太过悲观了,由此所迸发出的做多热情,大概率不会几天就释放完。同时,因为前面涨幅太快,踏空的大有人在,这些人现在仍然会陆续入场,给市场带来增量资金。

对于后市,其实也不必担忧,因为这一次的经济刺激政策确实很超预期,是足以扭转经济基本面的举措。即使估值修复阶段结束,后面还有EPS阶段可以期待,只不过这个阶段需要更多的经济和企业盈利数据作为验证,不会像以前那样简单粗暴地上涨。

03

结语

回看这一轮牛市,最大的特点,就是快。

最快的反弹记录,以前几个月甚至以年为单位的涨幅,现在5天就干到了;最大的交易额记录,一个月前还可怜巴巴的5000亿交易额,现在直接干到2.5万亿,翻了5倍;还有那些岌岌可危的个股,现在强势回血,完美诠释什么叫做昨天你爱理不理,现在高攀不起......

不仅A股,港股也很炸裂,交易额也炸裂,涨幅就更不用说了。南下去抢,老外也去抢,国际金融中心排名,挤下了新加坡,成功重返第三......

加上外围地缘冲突多,不确定性时间也多,美股、日股等传统的强势市场都步入回调,中国区股市很好地补位,成为全球资本争抢抢筹的市场。无论是从上涨时间还是上涨幅度,和以往历次大涨相比,确实有过之而无不及。

当然,因为上涨过快,会使得如估值修复阶段较以往要短得多,如果没有在早期果断上车,再上的时候,买入成本就会高很多。

虽然过早地提示风险,会妨碍大家赚钱,但从稳健的角度看,仍然希望未来大家量力而行,即使面对的可能是史上少有的牛市,因为牛市亏损的大有人在。

最后,以一句话结尾:

不要低估大牛市的威力,也不要低估风险的威力。(全文完)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47