赣锋锂业难逃周期魔咒,上市后中报首亏,加码电池回收前景难料

近日,赣锋锂业(002460.SZ)组建合资公司的事项迎来了最新进展。该合资公司由赣锋锂业孙公司江苏赣锋循环科技有限公司(下称“赣锋循环”)出资4000万元,与南京国企共同设立,围绕电池综合利用项目推进循环经济产业布局。

证券之星注意到,在电池回收这个千亿蓝海市场,赣锋锂业面临着诸多挑战。随着玩家纷纷涌入,动力电池回收供需错配的问题显现,电池回收企业普遍面临着“吃不饱”的问题。此外,锂业上游原材料价格的下滑也给电池回收企业带来了更多压力。

在锂业周期下行影响下,赣锋锂业遭遇上市后中报首亏,上半年归母净利润亏损7.6亿元。为应对周期影响,赣锋锂业除了向下游进行一体化产业布局,也激进买矿。虽然买买买加剧了公司的资金压力,但赣锋锂业的投资并未就此止步。

二级市场上,9月27日,新能源赛道股反弹,赣锋锂业A股盘中触及涨停,最终收涨9.85%,报31.34元/股,总市值632亿元,但仍较2021年巅峰时蒸发约2451亿元。

加码电池回收遇挑战

公告显示,赣锋锂业全资子公司江西赣锋循环科技有限公司旗下控股子公司赣锋循环拟与南京公用发展股份有限公司(下称“南京公用”)、南京环境集团有限公司(下称“环境集团”)签署《股权合作协议》,三方拟共同投资设立南京公用赣锋循环科技有限公司(下称“合资公司”)。

合资公司注册资本1亿元,其中赣锋循环、南京公用、环境集团分别拟出资4000万元、4000万元、2000万元,占注册资本的40%、40%、20%。该公司围绕电池综合利用项目推进循环经济产业布局,向新能源电池梯次利用/再生利用、废旧金属、废旧机电设备等再生资源化相关产业上下延伸,打造废旧物资循环利用产业体系。

赣锋锂业表示,本次签署的《股权合作协议》是共同致力于在新能源领域建立长期的战略合作关系,在废旧电池回收与锂电池应用等领域开展全面合作。有利于公司完善产业链布局,提高公司核心竞争力和盈利能力,符合公司上下游一体化的战略。

事实上,赣锋锂业早在7月就披露了这一消息。根据签署的《战略合作协议》,合资公司拟在江苏省投资建设30万吨废旧电池回收基地,初步计划项目一期至三期规模分别为3万吨、7万吨、20万吨,项目总投资预计10亿元。

资料显示,赣锋锂业从中游锂化合物及金属锂制造起步,已经形成垂直整合的业务模式,业务贯穿上游锂资源开发、中游锂盐深加工及金属锂冶炼、下游锂电池制造及退役锂电池综合回收利用。

在电池回收环节,赣锋锂业已经早早布局。目前,公司在江西新余、赣州、四川达州等地建成多处拆解及再生基地,退役锂离子电池及金属废料综合回收处理能力达到20万吨,其中锂综合回收率在90%以上,镍钴金属回收率在95%以上,成为中国磷酸铁锂电池及废料回收能力最大,电池综合处理能力行业前三的电池回收行业头部企业之一。由此看来,新建回收基地的规模已经超过赣锋锂业现有的电池回收业务规模。

根据2024年回收业务的产量指引,赣锋锂业目前规划年产2万吨碳酸锂及年产8万吨磷酸铁项目正在建设中,预计今年下半年建成并逐步投产。在更长期的产能规划中,未来锂电池回收提锂产能占赣锋锂业的总提锂产能比例将达到30%。值得一提的是,赣锋锂业并未在半年报中明确电池回收业务的收入。

证券之星注意到,电池回收赛道热度渐起,已有不少企业加速布局电池回收业务,如宁德时代(300750.SZ)、比亚迪(002594.SZ)、格林美(002340.SZ)、华友钴业(603799.SH),晋景新能(01783.HK)也从建筑行业跨界动力电池回收。在正规渠道之外,还有大量电池流入小商户、小作坊等。

大量企业涌入电池回收赛道,产能急速扩张,进一步推升产能供需错配。现阶段,实际退役电池尚未达到一定规模,电池回收市场面临着僧多粥少的局面。彭博新能源财经称,截至2023年底,中国的回收产能已增至10倍,从2018年的32.5万吨/年增至330万吨/年。根据咨询机构EVTank统计,2023年国内锂离子电池实际回收量为62.3万吨。

另一方面,目前电池回收产业处于发展初期,受原材料价格影响较大。业内人士分析称,自2023年起,上游原材料的价格呈现出持续下跌的态势,而作为再生原材料的电池回收价格下降相对滞后。由于企业的生产周期至少需要两周,因此在价格下探时,企业耗费回收成本以及加工成本,等到产品产出时往往就会面临较大的亏损风险。

业绩困境中的逆势扩张

近年来,锂行业依旧面临多重挑战,产能过剩、原材料价格下跌等因素进一步增加了企业的运营成本和经营压力,导致“赚钱难”逐渐成为行业常态。

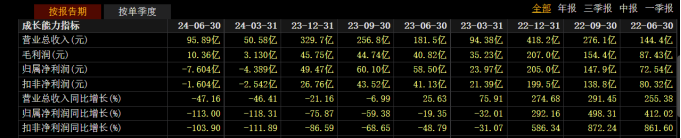

2023年,赣锋锂业营收、归母净利润双双下滑,其中归母净利润直降超七成。今年上半年,下滑态势依然没止住,赣锋锂业实现营收95.89亿元,同比下降47.16%;归母净利润则亏损7.6亿元,同比下滑113%,这也是赣锋锂业上市以来中报首次出现亏损。

赣锋锂业表示,受锂行业周期下行影响,锂盐及锂电池产品价格持续下跌,虽然产品出货量同比增加,但公司经营业绩同比大幅下降。此外,公司持有的金融资产Pilbara Minerals Limited(PLS)股价下跌,产生较大的公允价值变动损失。

在周期下行阶段,除了加码一体化,频繁投资入股拿矿也成了赣锋锂业的常规操作。去年以来,赣锋锂业相继收购新余赣锋矿业剩余10%股权、镶黄旗蒙金矿业70%股权。今年5月8日,公司又以自有资金3.427亿美元向Leo Lithium Limited收购旗下Mali Lithium公司剩余40%股权,完成了对Mali Lithium的全资控股,前后合计斥资约40亿美元。

在利润下滑的情况下仍斥巨资买矿,固然蕴含不小风险,但也有业内人士认为,此举是赣锋锂业应对“锂周期”的手段。对于锂企而言,在利润空间压缩的背景下,确保拥有持续稳定且低成本的锂资源供应保障非常关键。通过增强对锂资源的获取力度,能够提升锂企抵御市场波动风险的能力。

证券之星注意到,在成本居高不下、锂价持续下跌的大环境下,持续的花钱模式让赣锋锂业的资金压力陡增。上半年,赣锋锂业短期借款同比增长61.74%至71.14亿元,一年内到期的非流动负债同比增长203.04%至56.06亿元,累计127.2亿元,而同期的货币资金仅为83.55亿元,资金缺口巨大。

增长的有息负债也使得赣锋锂业财务压力陡增,上半年公司财务费用5.89亿元,同比增长164.33%。赣锋锂业在半年度业绩说明会上坦言,公司今年上半年财务费用增加主要由于贷款增多,但现在后期项目投资节奏正在控制得更加精准,并且预计随着疫情缓解和利率下行,整体财务费用将会逐渐得到控制。

偌大的资金缺口并未阻挡赣锋锂业的投资计划,下半年以来,赣锋锂业的投资步伐仍在继续。继6月以自有资金对全资子公司赣锋国际有限公司增资6亿美元后,9月26日,赣锋锂业拟以自有资金3.675亿元参与投资设立南昌市新能源科技产业投资基金(有限合伙),认缴出资比例24.5%,该基金目标规模为15亿元。旨在借助专业机构的资源和优势,提高对投资标的相关运作的专业性,提高公司资本运作效益,完善新能源产业链布局。(本文首发证券之星,作者|陆雯燕)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26