六连涨!美元降息潮受益者

美联储降息尘埃落定,全球资本市场正蠢蠢欲动,尤其是被美元高息压制了2年多的非美市场。

从资金流动角度讲,美国降息会使得美国债券收益率下降,资金会流出美国市场,更多地可能会流入新兴市场,从而对新兴市场的流动性有帮助。

这里的新兴市场,当然也包括咱们的A股和港股。

那到底,哪个市场更能享受到美元流动性的利好?哪些板块又最具吸引力?

01

为什么是港股?

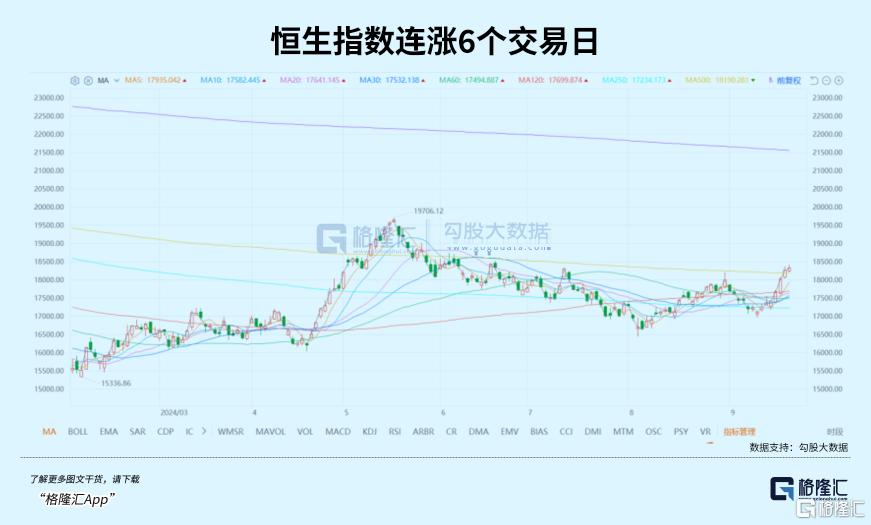

今天虽然恒指轻微收跌0.06%,但此前港股已经连涨了6个交易日。

尽管恒生指数出现回调,港股红利指数全天强势,恒生红利低波ETF(159545)收涨1.26%,录得六连阳,近6日涨超5%。

即使是中秋节期间,没有南向资金流入港股,还恰逢美的集团在港IPO,但港股市场依然保持上涨。

最主要的刺激因素,就是投资者对美国降息有比较好的预期。而美联储也非常有魄力,超预期地降息50个基点,热钱正源源不断地涌出。

众所周知,作为离岸市场的港股,是基本面看中国,流动性看美元的股票市场。美元降息毫无疑问会改善港股市场的流动性,从而提升港股的整体估值。

要知道,恒生指数已经连续4年下跌,目前的估值水平正处于历史性的低位。据Wind统计口径,恒生指数目前滚动市盈率(TTM)约为9倍,虽然比不上2008年金融海啸时7.69倍的极端低位,但明显低于最近10年的平均水平(10.52倍),处于最近10年约18%的分位点水平。

可以说非常便宜。

同时,美联储降息还可能会间接改善港股的基本面,也就是中国经济的基本面。

首先,因为美元降息,人民币兑美元的汇率担忧缓解,有助于国内的货币政策空间走向宽松,降准降息预计将在不久的将来出现,也有助于通过货币层面去改善中国目前的经济状况。

其次,中国整体的经济情况、消费情况虽然处于低位,但相比前两年明显的大幅的下跌,已经有所改善,现在更像是磨底,政策的托底效果也正逐渐显现。

换句话说,没有坏消息,就是好消息。相反,只有有边际改善,又或者利好刺激,都有助于提振市场信心,从而引发反弹行情。

实际上,从港股的半年报整体略超预期,特别是头部互联网和科技公司业绩超预期幅度比较大,一定程度也反映了国内经济的修复情况。

如果用股市的语言,现在的港股市场,是EPS处在底部,流动性又有好转,那估值修复行情可以先走一波。如果EPS同时有改善,那行情的上涨就更具确定性了。

另外,最近人民币兑美元正在升值,也提升了中国资产对于海外资金的吸引力。

以史为鉴,复盘过去美联储四轮首次降息,虽然港股市场不是每次都能大涨,但在美国经济维持一定韧性,美联储实施“预防式”降息、经济前景未被下修时,港股通常都会上涨。

例如2019年8月1日那一次。

当时美国的经济数据有韧性,劳动力市场、消费市场表现都不错,美联储对美国经济形势的判断没有明显变化,但同时强调经济前景存在不确定性,需要实施预防式降息。

在2019年市场开始交易降息到首次降息,港股先是震荡向下,正式降息后港股触底回升。2019年恒指是30000点,市盈率达11倍,现在恒指在18000点附近,市盈率仅9倍。

这个时候的港股,毫无疑问更具性价比优势。

02

哪个板块最好?

大家可能会问,港股具体哪个板块是好选择呢?

市场上已经出现不少观点,有说美联储降息对一些传统周期性股、高杠杆的地产类股以及传统的科技类股都是有利的,因为这样的环境减少了这些企业的杠杆成本和融资成本。

从理论上看,降息确实会比较利好风险系数比较高的行业,例如高科技;从行情走势上看,也确实如此,尤其是处于困境中的地产,屡屡有大涨表现。

但就目前的AI科技而言,港股市场上的标的公司还需要进一步证明自身的价值,特别是在业绩成长方面。至于传统的像消费、地产等顺周期板块,也有可能会受益于流动性以及经济回升,不过短期看还需要更多数据做进一步验证。

就确定性和稳健性而言,红利板块或许是最好的选择之一。

原因并不难理解,我们不妨先看红利板块近期的走势。

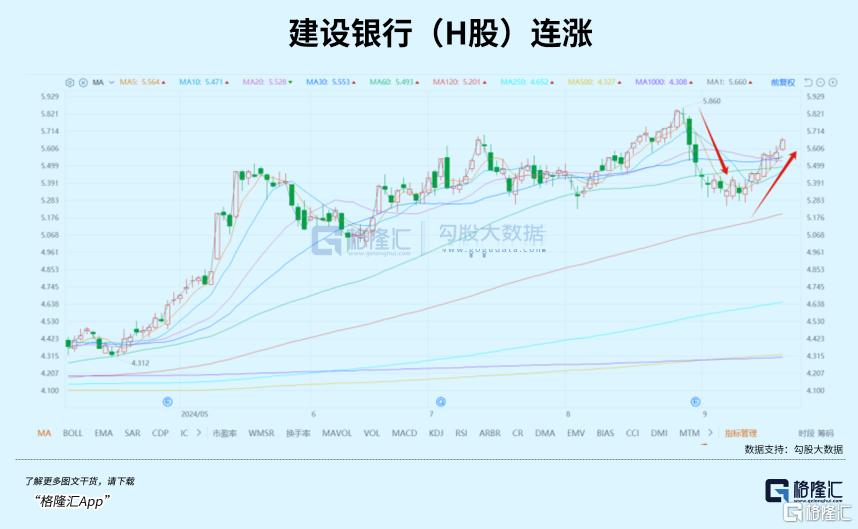

8月至9月上旬,市场对于红利股的热情一度消退,如四大行股价高位大幅回撤,引发了市场担忧,红利股是不是到头了?

然而,四大行很快又重回连涨状态。

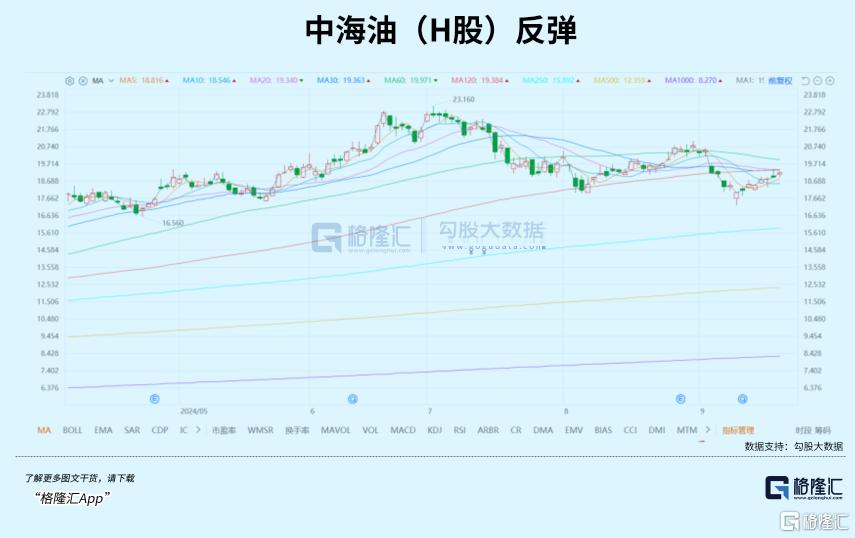

而像中海油、中石化、中国神华等红利股的股价也出现反弹。

为什么资金会如此迅速地重新买入?

一方面,是市场的惯性,目前大量的机构资金,仍然布局在红利板块,港A都如此。而之前的回撤,使得资金趁着降息利好去补仓,重新推高自身仓位的盈利水平,从而使收益率更好看。

不过最重要的,还是目前经济没有完全消除不确定的情况下,体量大的资金仍然钟情于红利策略,因为红利股在经营稳定性、利润稳定性,以及分红、回购等回报投资者方面,是最具确定性的。

同时,由于港股是全球估值洼地,港股股息率有明显优势,6%、7%很常见,这点是A股无法比拟的,除了对南下资金,对于一向重视分红的外资也很有吸引力。

同时,不少港股红利公司除了继续高分红,还在积极回购,典型的如互联网公司。他们都是港股市场上的核心资产,也含有AI科技成分,既可以看做成长科技概念,又能够看成红利概念。据统计,今年以来,港股市场的回购金额已突破2000亿港元,超过2022年、2023年全年。

综上以上优势,港股红利公司大概率会成为美元降息大潮下的大赢家之一。

03

如何选择?

虽然红利板块整体受惠于流动性宽松,但也需要看到,红利股深度回调的这段时间,中证红利全收益指数都一度年内转负。

这说明,红利指数之间也有优劣之分,优中择优是更为保险的选择。

那到底应该如何选择呢?

既然分红是上市企业回报股东的重要方式,那最好的策略,首先是寻找高股息率的公司。因为能够长时间维持高股息率,既意味着企业创造利润和现金流的能力出色,也证明公司在回报股东非常慷慨。

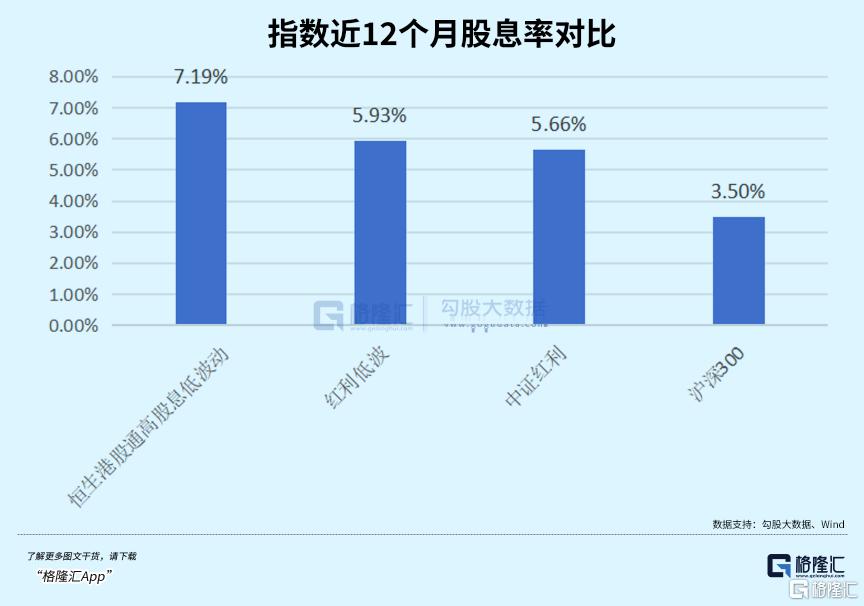

这里需要提到一个最典型的红利指数--恒生港股通高股息低波动指数,最近12个月的股息率高达7.19%,远远胜于中证红利指数的5.66%。

Wind数据也显示,市面上红利指数近一年的业绩表现来看,恒生港股通高股息低波动指数以6.34%的涨幅脱颖而出,且最大回撤也小于其余的红利指数,稳健程度最佳。

既有高股息,又有低波动,怎么做到的?

一般而言,股息率是用历史分红计算出的指标,但高股息并非100%正确,如果成份股出现经营状况恶化、股价大幅下跌的情况,高股息率反而成为“价值陷阱”。

所以,恒生港股通高股息低波动指数在编制时融入了低波因子,将高股息股票中近一年波动率较低的个股纳入指数。此外,该指数还剔除了过去12个月股价下跌超50%的股票,以及在样本中表现排名后10%的股票,进而避免由于股价下跌带来股息率上升从而被纳入指数的风险,避开了“价值陷阱”,因此防御属性更强。

从跟踪该指数的恒生红利低波ETF(159545)的表现也可以验证。

过去一年,恒生红利低波ETF(159545)收益率超7%,处于同类产品的第一梯队,且超额收益率为2.89%,是同类产品中获得最大超额收益的ETF产品。

从恒生红利低波ETF(159545)的重仓行业排名可以看到,它的前三行业分别是银行、煤炭和房地产。从历史情况来看,银行、煤炭、交通运输、房地产等行业是红利策略指数的“主力”。

恒生红利低波ETF(159545)前十大成份股的权重足够分散,分别包括兖煤澳大利亚、阜丰集团、首钢资源、恒基地产和中信银行等,符合红利类指数投资样本和行业双分散的安全性要求。

另外,恒生红利低波ETF(159545)还是一只季度分红的ETF,分别于每年一月、四月、七月、十月最后一个交易日对基金的超额收益率进行评估,超额收益达到每份0.005元即可实施分红。

在享有较高分红频率的前提下,恒生红利低波ETF(159545)综合费率合计仅为0.20%/年,是市场上运营费率最低的港红利类ETF。

04

结语

美元正式开启降息周期,对于全球资本市场来说,都是利大于弊,特别是对美元流动性敏感的港股市场。

实际上,估值修复行情已经展开。虽然今天恒指收跌,但大概率是对于此前连涨6天的正常回调,并非行情终止。

关于港股未来行情,仍然会有波动,正如2019年美元降息开启时,港股是震荡上行的。因为估值修复之后,进一步上涨的驱动力,就要看经济基本面,而经济基本面修复又需时较长。

所以,在制定投资策略时,整体可以偏乐观,但也需要加入稳健因素的考虑,这样既能够有效享有流动性宽松的好处,又可以降低波动率,使得盈利增长更为平滑,避免因为高波动率影响投资心态,做出错误决策。

这才是红利策略,仍然受欢迎的核心原因。

选择大于努力,适用于人生,也适用于投资。

汇聚港股分红水平高且波动率低成份股,恒生红利低波ETF(159545)是值得考虑的投资产品,同时该ETF也有联接基金,场外投资者也可通过恒生红利低波ETF(联接A:021457,联接C:021458)参与。(全文完)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26